Ordertypen und Algorithmen

Unsere Kundinnen und Kunden haben Zugang zu mehr als 100 Ordertypen, Algos und Tools

IBKRs Ordertypen, Algorithmen und Tools

Mit einem IBKR-Pro-Konto können Sie unsere Ordertypen, Algos und Tools nicht nur zum Umsetzen Ihrer Trading-Strategien nutzen, sondern auch, um Risiken zu begrenzen, die Ausführung zu beschleunigen, Kursverbesserungen zu erzielen, Diskretion zu wahren, Ihr Markttiming zu optimieren und das Trading an sich zu vereinfachen.

Verwenden Sie die folgenden Filter und klicken Sie auf die einzelnen Ordertypen, Algorithmen und Tools, um zu erfahren, wie diese Sie beim Handeln unterstützen können.

Keine Ergebnisse gefunden. Bitte passen Sie Ihre Filterauswahl an.

Algorithmus

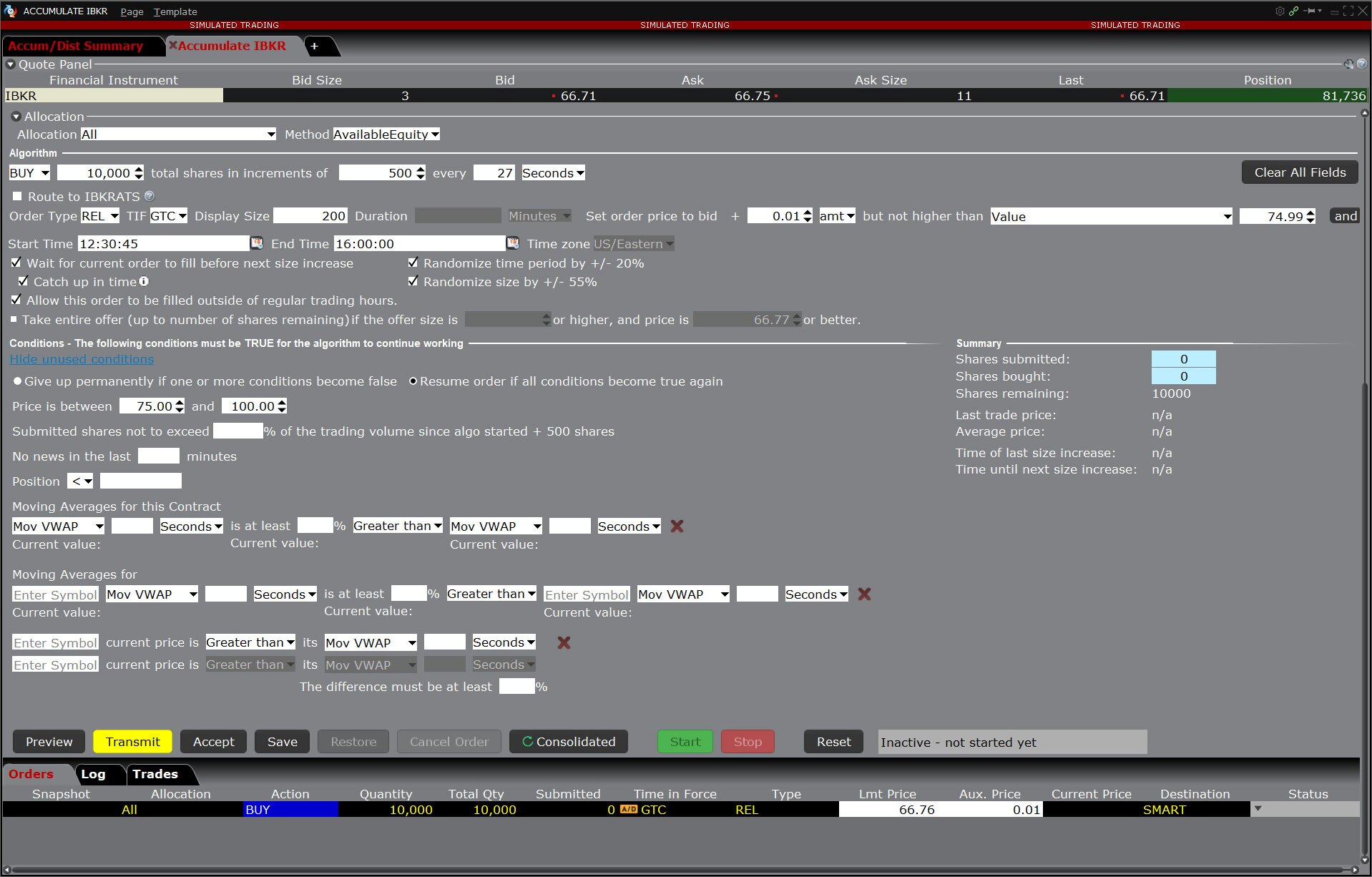

Algo zum Akkumulieren/Verteilen

Plattformen: Nur TWS

Regionen: US & Nicht-US

Routing: Smart, Gelenkt, IBKR ATS

Video-Tutorial

Algorithmus

Adaptiver Algorithmus

Plattformen: Ausgewählte

Regionen: US & Nicht-US

Routing: IB Algo

Video-Tutorial

Ordertyp

All-or-None-Order

Plattformen: Alle

Regionen: Nur US

Routing: Smart

Video-Tutorial

Algorithmus

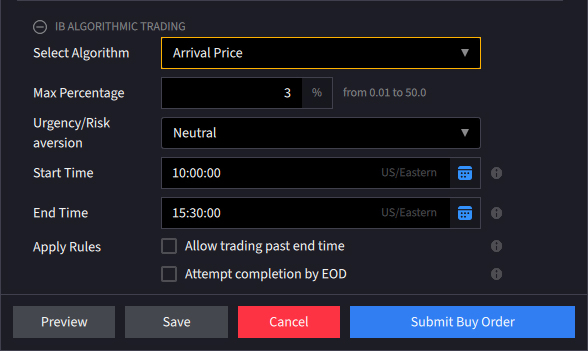

Arrival-Price-Algo

Plattformen: Ausgewählte

Regionen: US & Nicht-US

Routing: IB Algo

Video-Tutorial

Ordertyp

At-Auction-Order

Plattformen: Nur TWS

Regionen: Nur Nicht-US

Routing: Gelenkt

Ordertyp

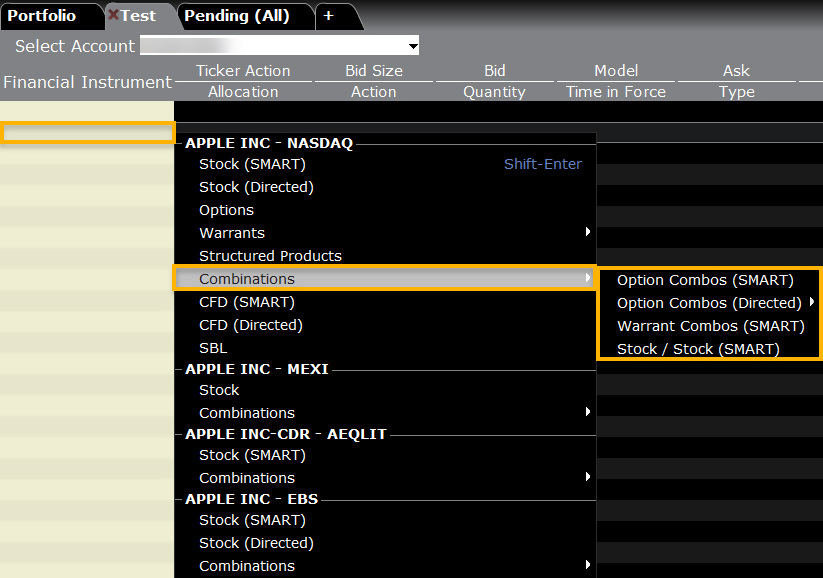

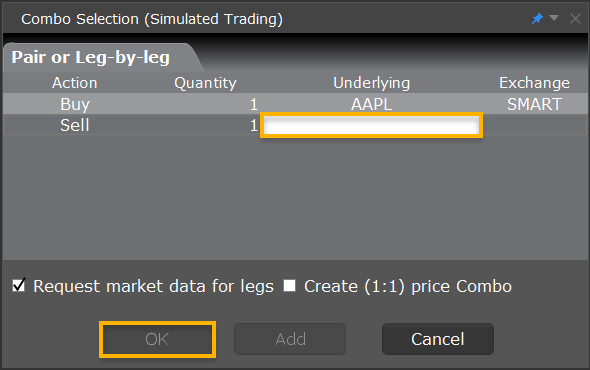

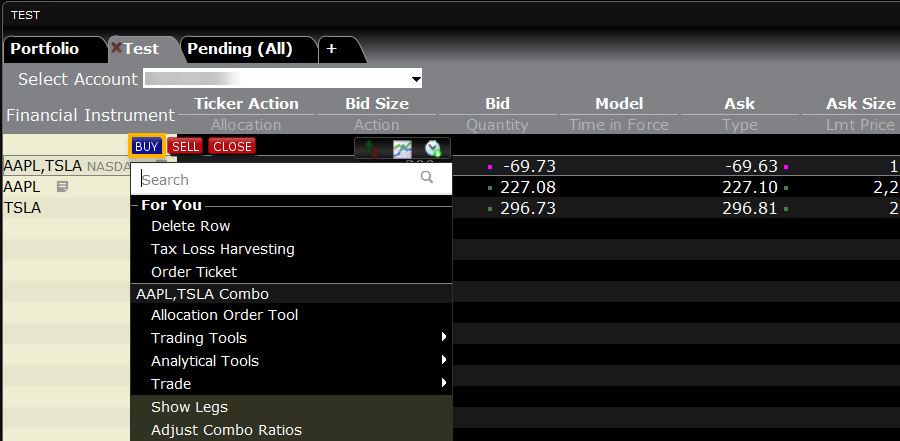

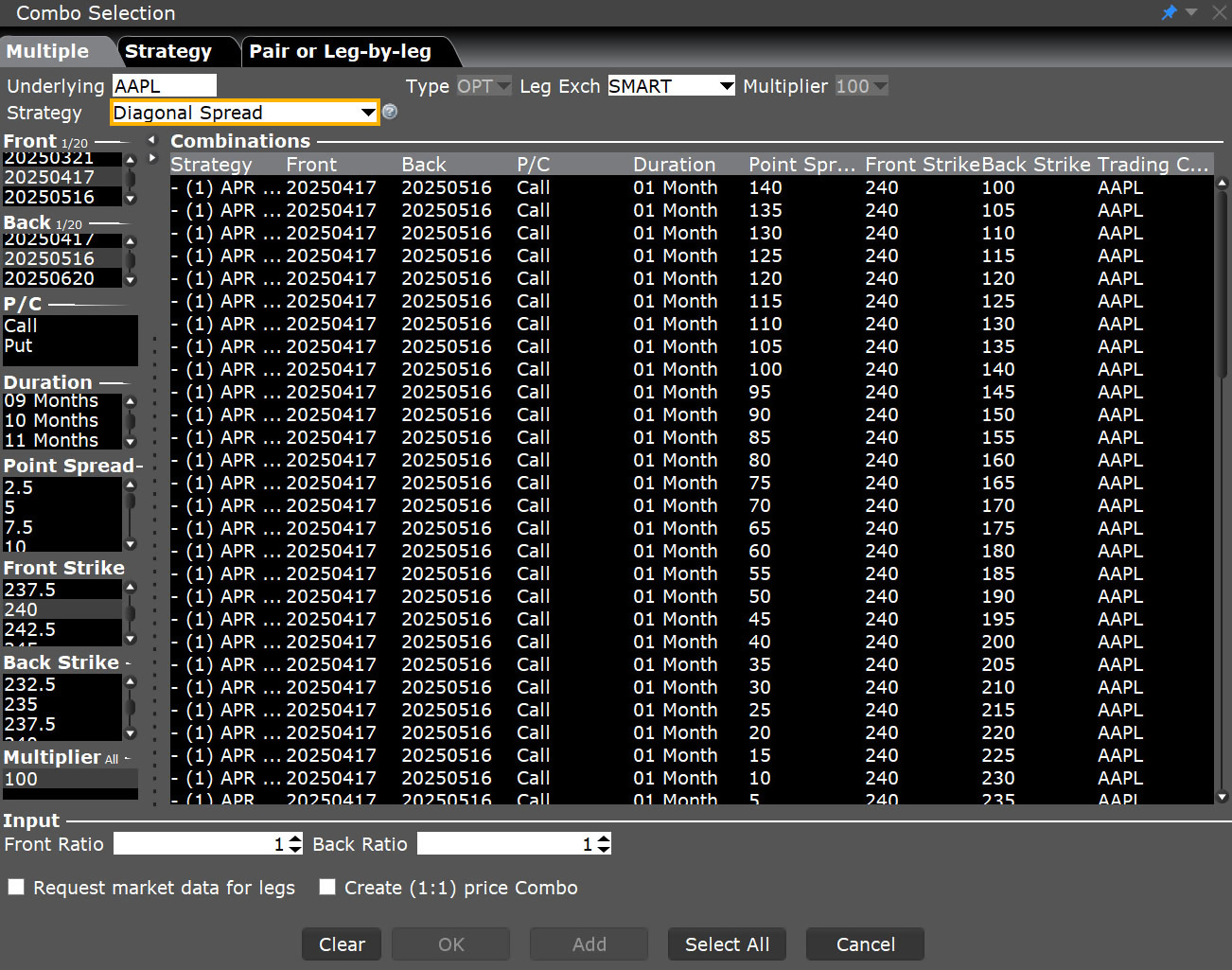

Auto-Combo-Limit-Order

Plattformen: Nur TWS

Regionen: US & Nicht-US

Routing: Gelenkt

Ordertyp

Auto-Combo-Market-Order

Plattformen: Nur TWS

Regionen: US & Nicht-US

Routing: Gelenkt

Algorithmus

Balance-Impact-and-Risk-Algo

Plattformen: Nur TWS

Regionen: Nur US

Routing: IB Algo

Video-Tutorial

Tool

Basket

Plattformen: Nur TWS

Regionen: Nur US

Routing: Gelenkt

Video-Tutorial

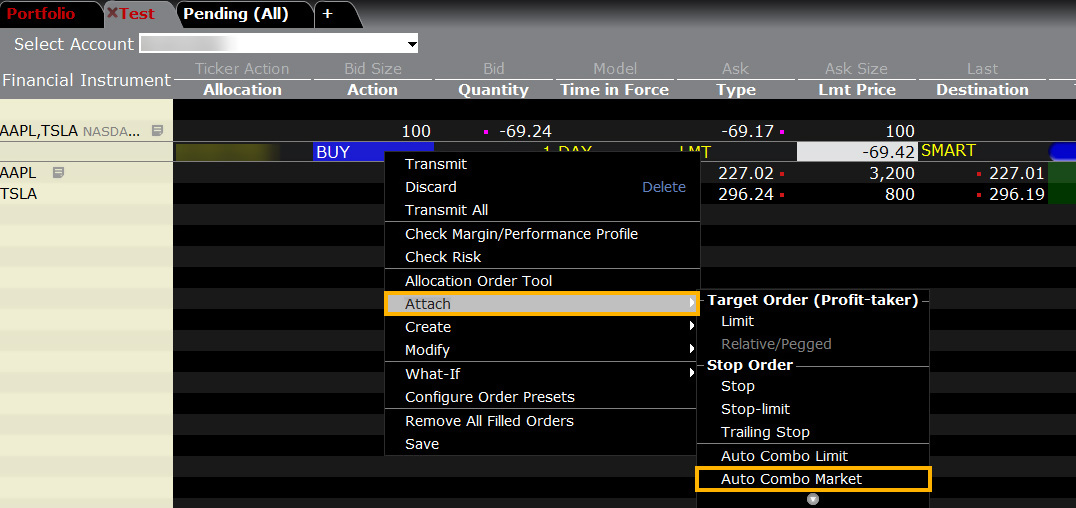

Orderzusatz

Beta-Hedge

Plattformen: Nur TWS

Regionen: US & Nicht-US

Routing: Gelenkt

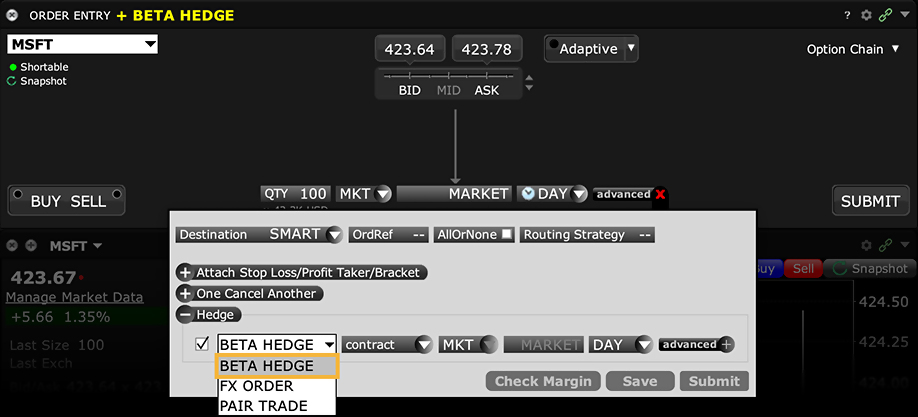

Tool

Block-Attribut

Plattformen: Nur TWS

Regionen: Nur US

Routing: Gelenkt

Ordertyp

Box-Top-Order

Plattformen: Nur TWS

Regionen: Nur US

Routing: Gelenkt

Ordertyp

Bracket-Order

Plattformen: Ausgewählte

Regionen: US & Nicht-US

Routing: Smart, Gelenkt

Video-Tutorial

Algorithmus

Close-Price-Algo

Plattformen: Ausgewählte

Regionen: US & Nicht-US

Routing: IB Algo

Video-Tutorial

Tool

Bedingung

Plattformen: Ausgewählte

Regionen: US & Nicht-US

Routing: Smart, Gelenkt

Video-Tutorial

Tool

Währungsumwandlung

Plattformen: Ausgewählte

Regionen: US & Nicht-US

Algorithmus

Dark-Ice-Algo

Plattformen: Ausgewählte

Regionen: Nur US

Routing: IB Algo

Video-Tutorial

Orderzusatz

Delta-Hedge

Plattformen: Nur TWS

Regionen: Nur US

Routing: Gelenkt

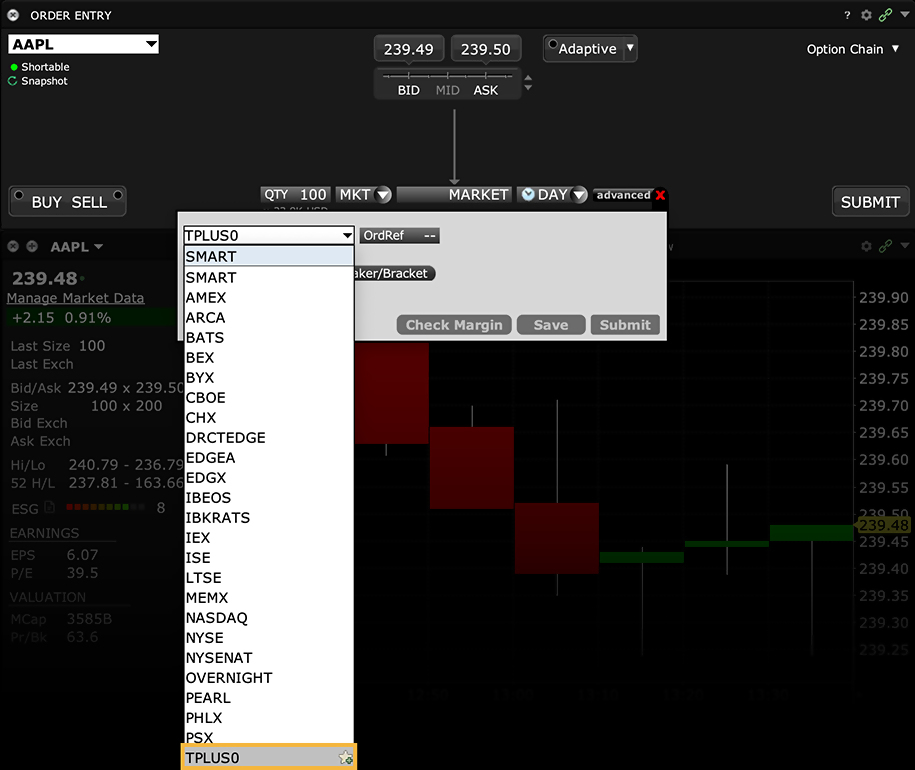

Ordertyp

Direct-Routing-Order

Plattformen: Alle

Regionen: US & Nicht-US

Routing: Gelenkt

Video-Tutorial

Ordertyp

Discretionary-Order

Plattformen: Nur TWS

Regionen: Nur US

Routing: Smart

Ordertyp

Fill-or-Kill-Order

Plattformen: Ausgewählte

Regionen: Nur US

Routing: Smart, Gelenkt

Ordertyp

Aktienbruchteile

Plattformen: Alle

Regionen: US & Nicht-US

Routing: Smart

Video-Tutorial

Ordertyp

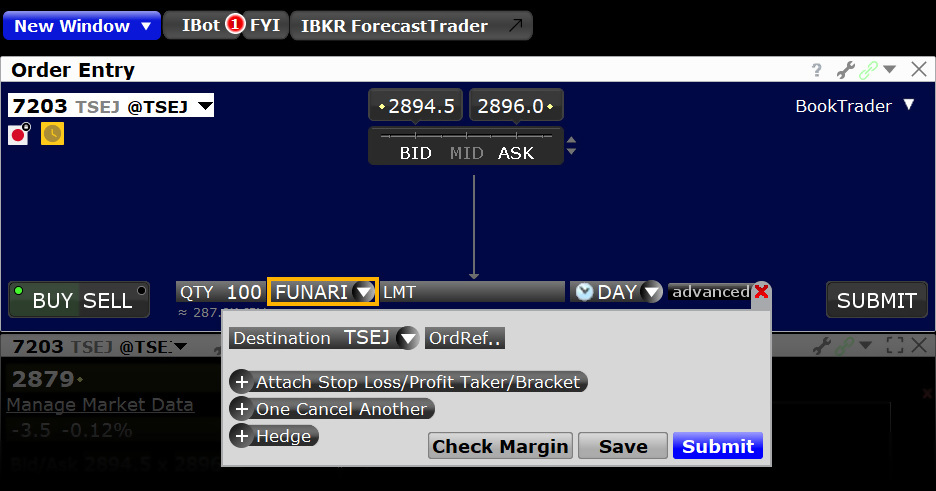

Funari-Order

Plattformen: Nur TWS

Regionen: Nur Nicht-US

Routing: Gelenkt

Orderzusatz

FX-Order

Plattformen: Nur TWS

Regionen: Nur US

Routing: Gelenkt

Video-Tutorial

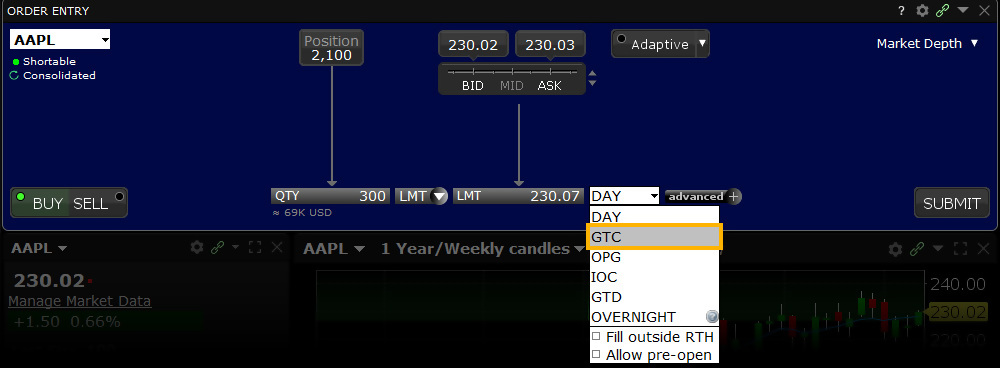

Ordertyp

Good-til-Canceled-Order

Plattformen: Alle

Regionen: US & Nicht-US

Routing: Smart, Gelenkt

Video-Tutorial

Ordertyp

Good-til-Date/Time-Order

Plattformen: Ausgewählte

Regionen: US & Nicht-US

Routing: Smart, Gelenkt

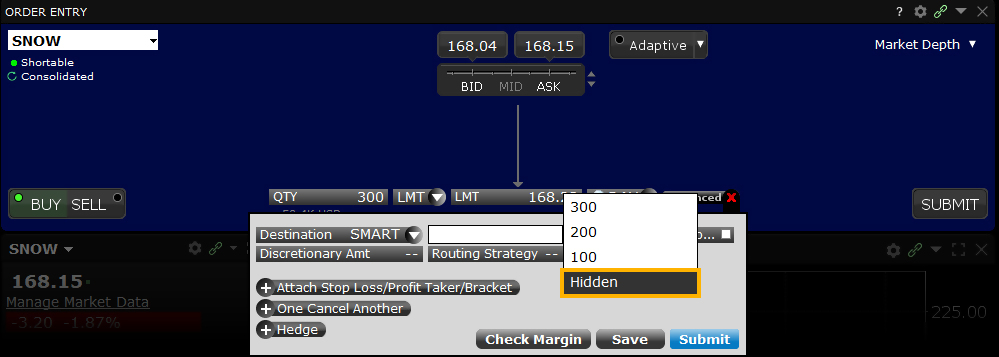

Ordertyp

Verborgene Order

Plattformen: Nur TWS

Regionen: US & Nicht-US

Routing: Smart, Gelenkt

Video-Tutorial

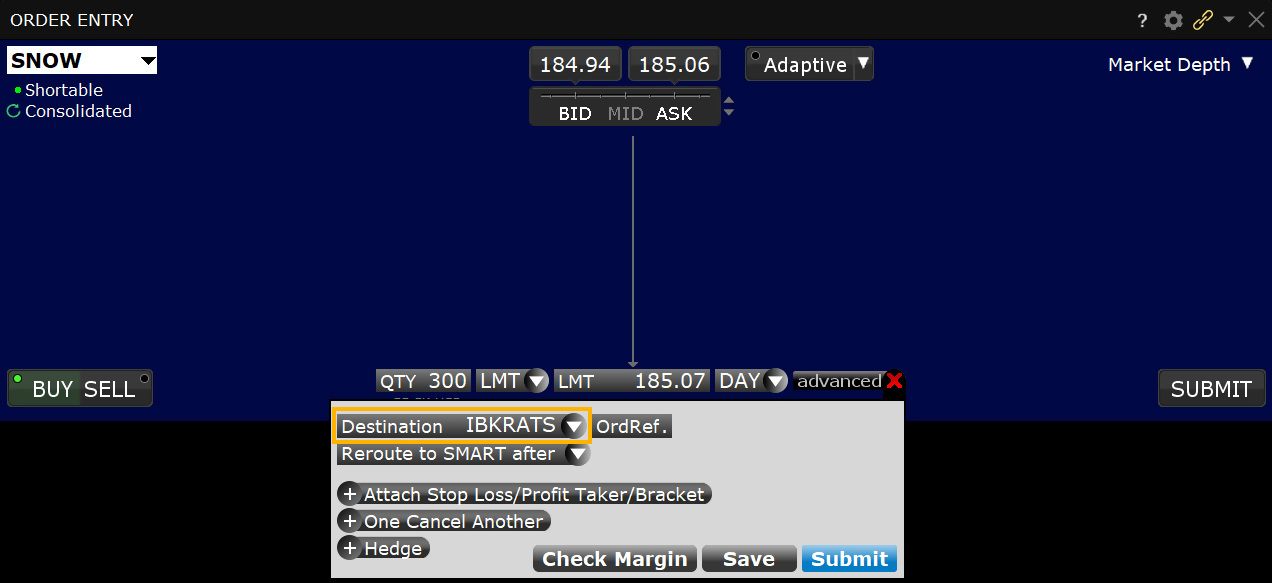

Ordertyp

IBKR-ATS-Order

Plattformen: Alle

Regionen: Nur US

Routing: Gelenkt

Video-Tutorial

Ordertyp

IBKR-ATS: Pegged-to-Best-Order

Plattformen: Alle

Regionen: Nur US

Routing: Gelenkt

Video-Tutorial

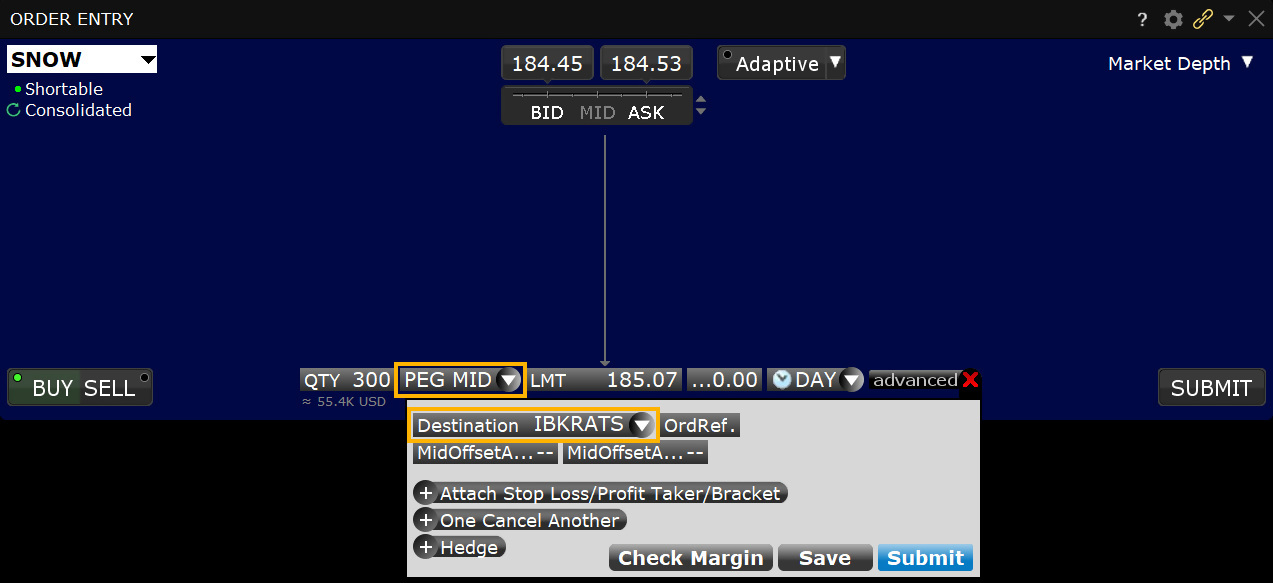

Ordertyp

IBKR-ATS: Pegged-to-Midpoint-Order

Plattformen: Alle

Regionen: Nur US

Routing: Gelenkt

Video-Tutorial

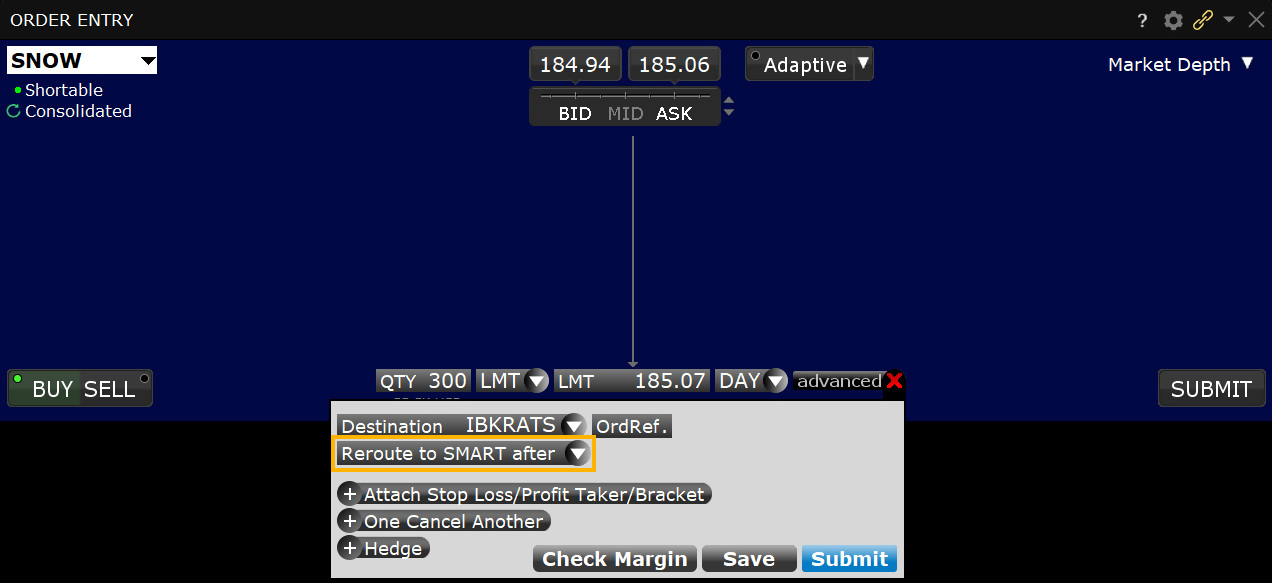

Ordertyp

Weiterleitung von IBKR ATS an SMART

Plattformen: Alle

Regionen: Nur US

Routing: Gelenkt

Video-Tutorial

Ordertyp

IBUSOPT als Routingziel

Plattformen: Alle

Regionen: Nur US

Routing: Gelenkt

Video-Tutorial

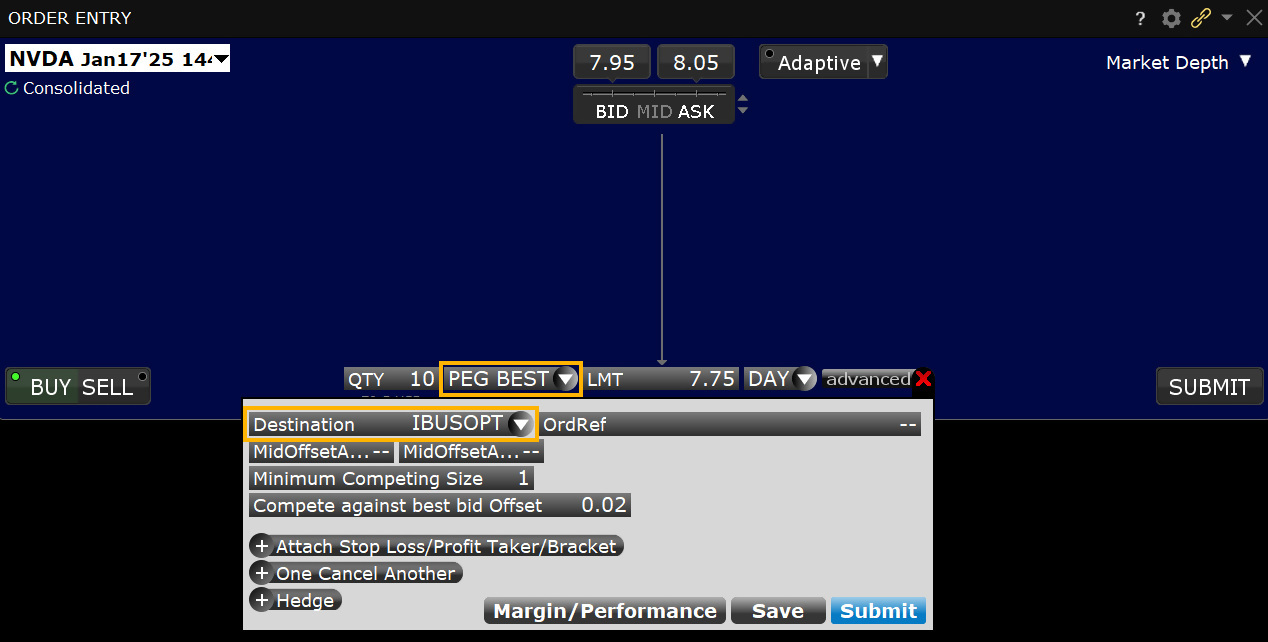

Ordertyp

IBUSOPT: Pegged-to-Best-Order

Plattformen: Nur TWS

Regionen: Nur US

Routing: Gelenkt

Video-Tutorial

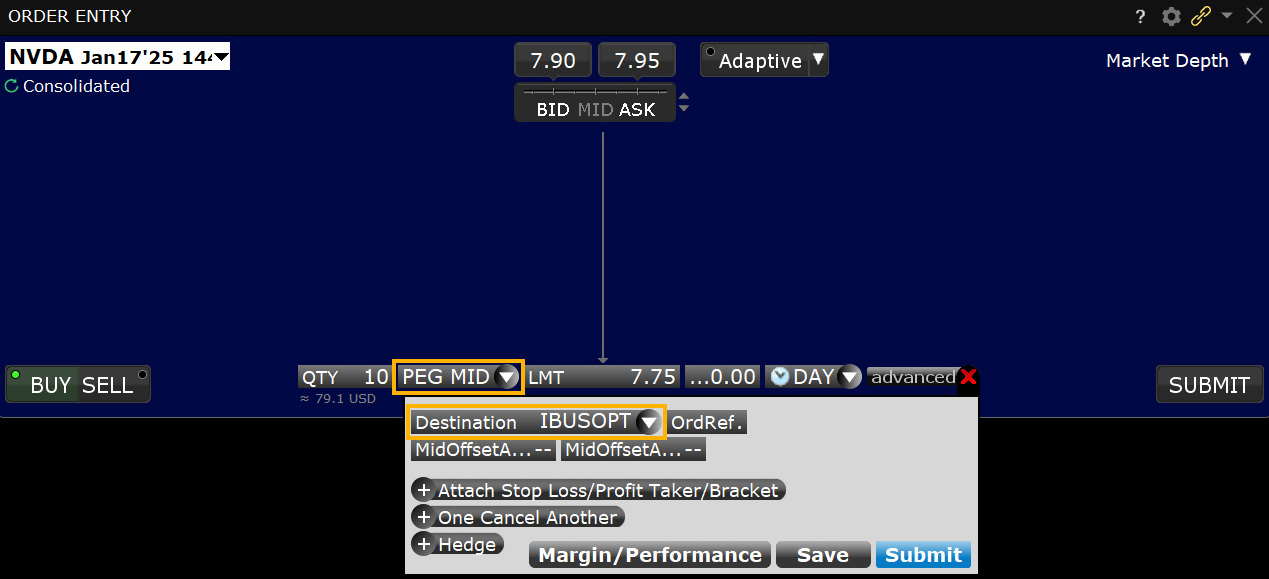

Ordertyp

IBUSOPT: Pegged-to-Midpoint-Order

Plattformen: Alle

Regionen: Nur US

Routing: Gelenkt

Video-Tutorial

Ordertyp

Iceberg-/Reserve-Order

Plattformen: Nur TWS

Regionen: US & Nicht-US

Routing: Smart, Gelenkt

Video-Tutorial

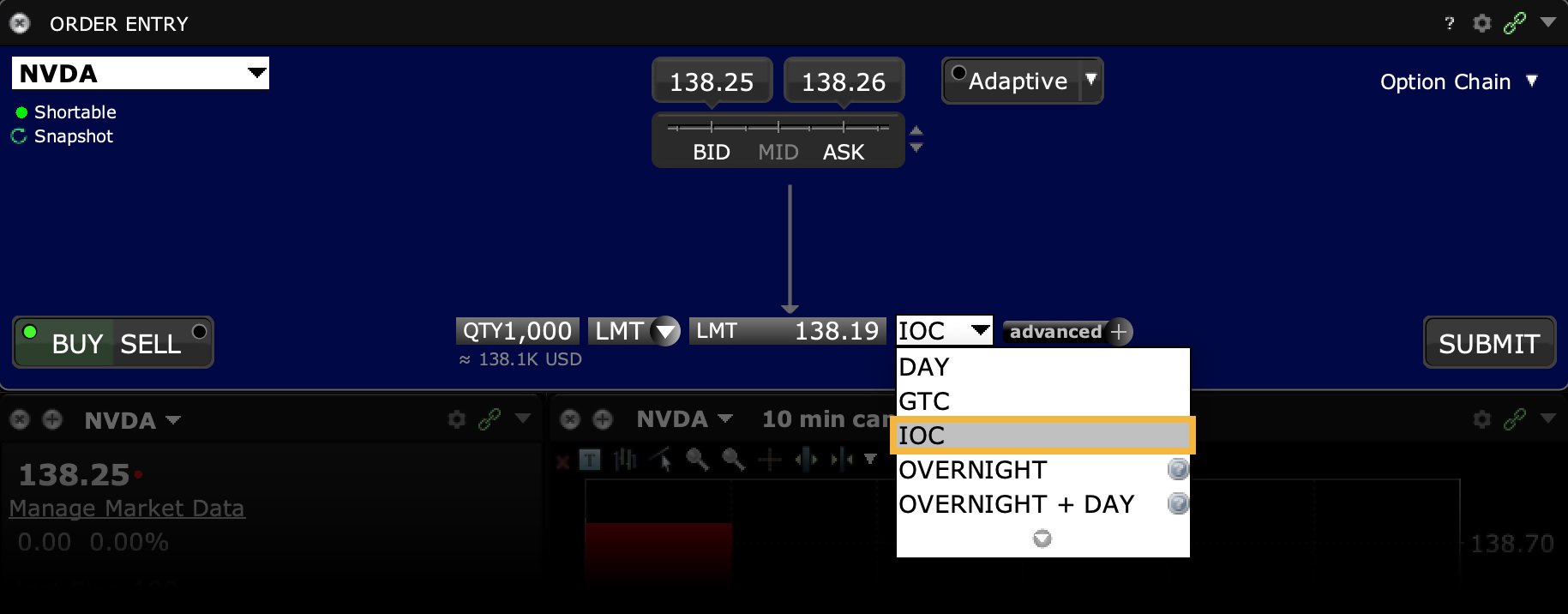

Ordertyp

Immediate-or-Cancel-Order

Plattformen: Ausgewählte

Regionen: US & Nicht-US

Routing: Smart, Gelenkt

Ordertyp

Limit-Order

Plattformen: Alle

Regionen: US & Nicht-US

Routing: Smart, Gelenkt, Lite

Video-Tutorial

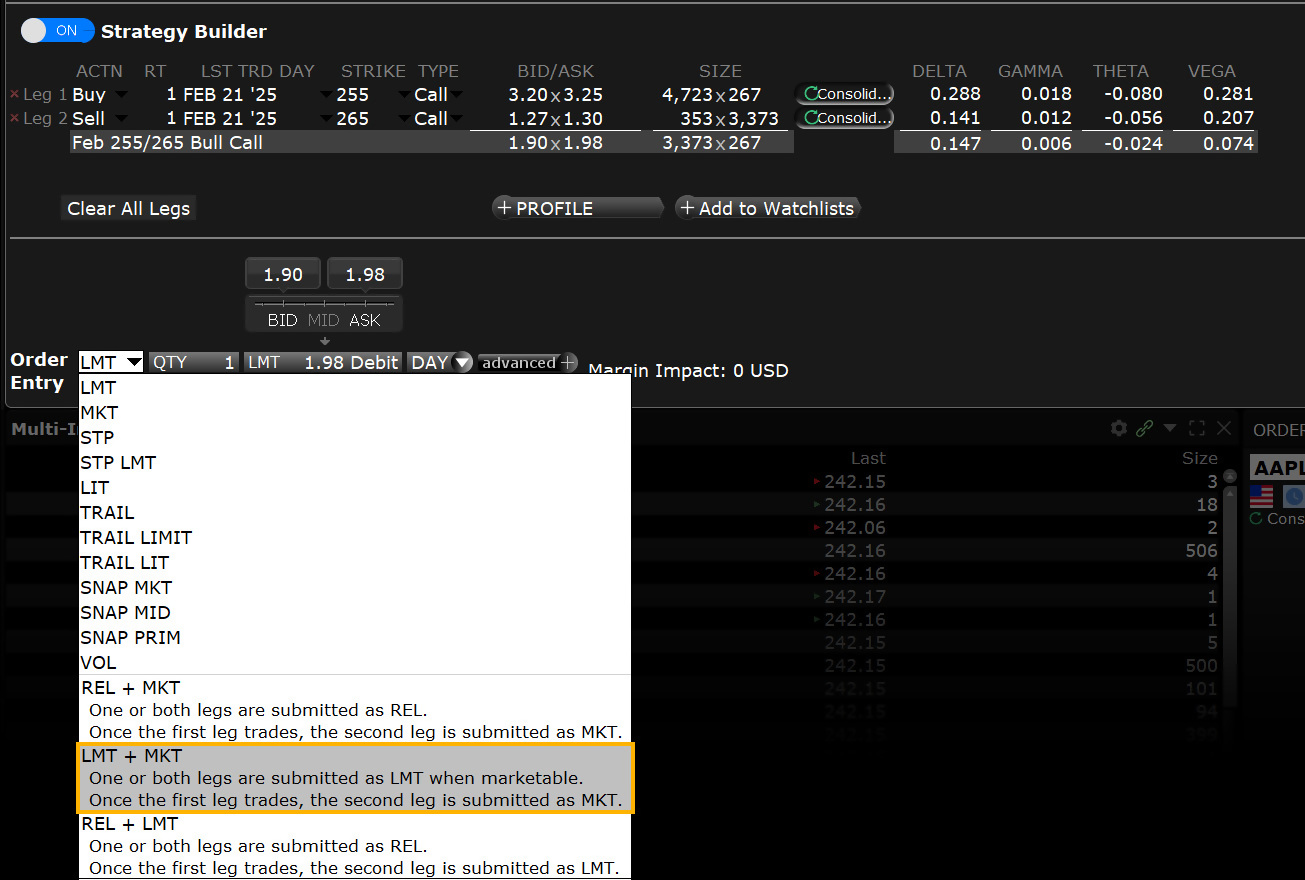

Ordertyp

„Limit + Market“-Oder

Plattformen: Ausgewählte

Regionen: US & Nicht-US

Routing: Smart

Ordertyp

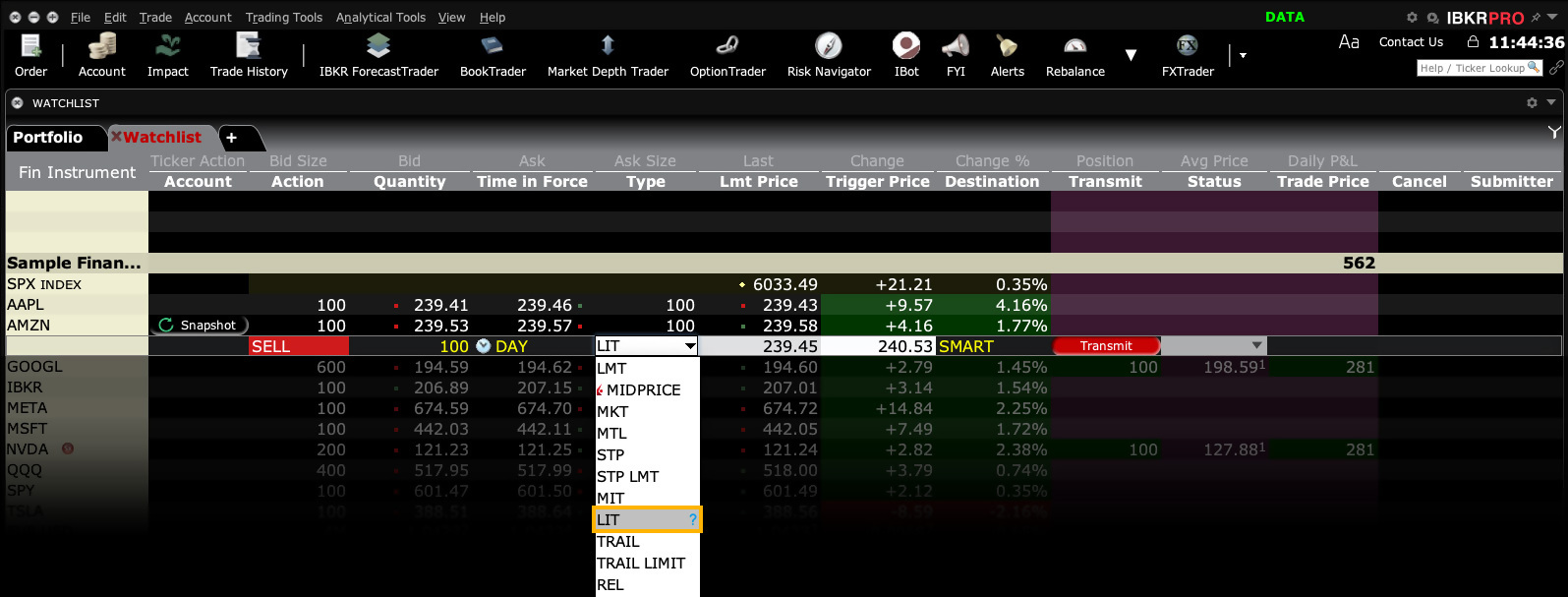

Limit-if-Touched-Order

Platforms: Select

Regions: US & Non-US

Routing: Smart, Directed, Lite

Video Lesson

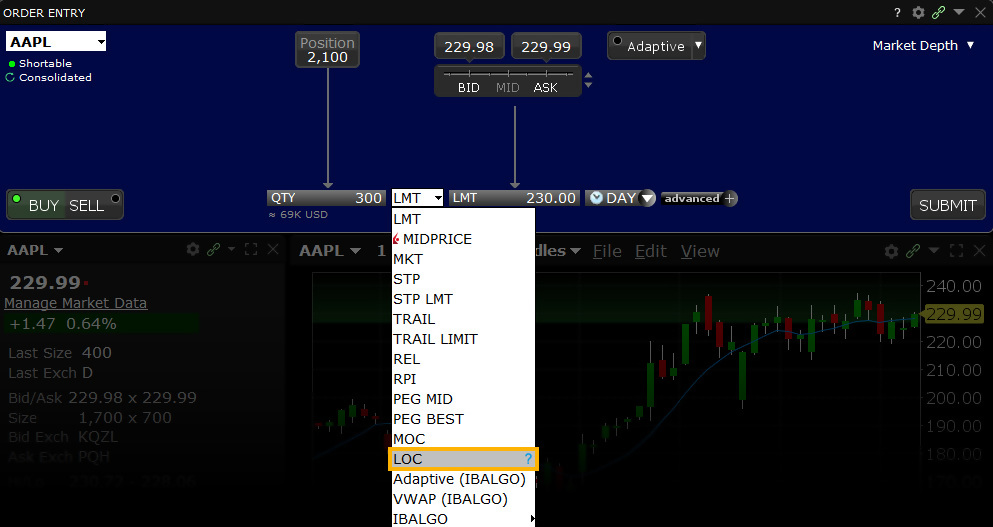

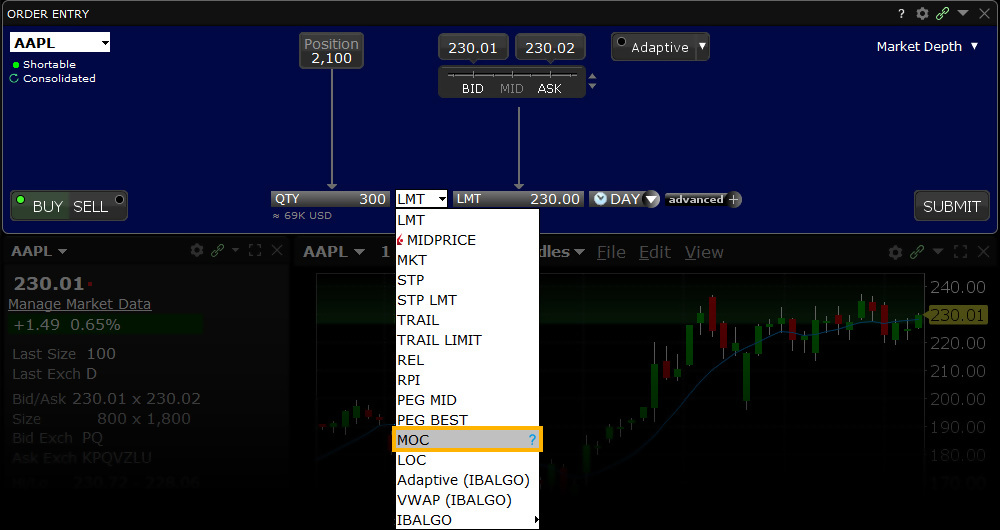

Ordertyp

Limit-on-Close-Order

Plattformen: Alle

Regionen: US & Nicht-US

Routing: Smart, Gelenkt, Lite

Video-Tutorial

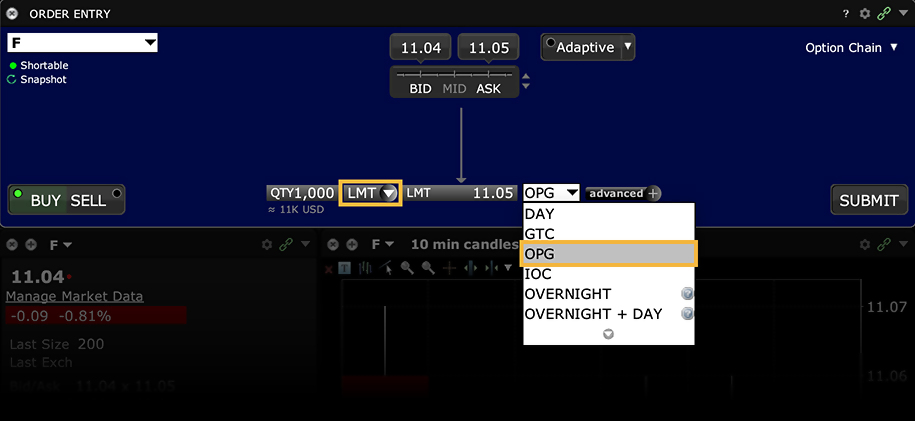

Ordertyp

Limit-on-Open-Order

Plattformen: Ausgewählte

Regionen: US & Nicht-US

Routing: Smart, Gelenkt, Lite

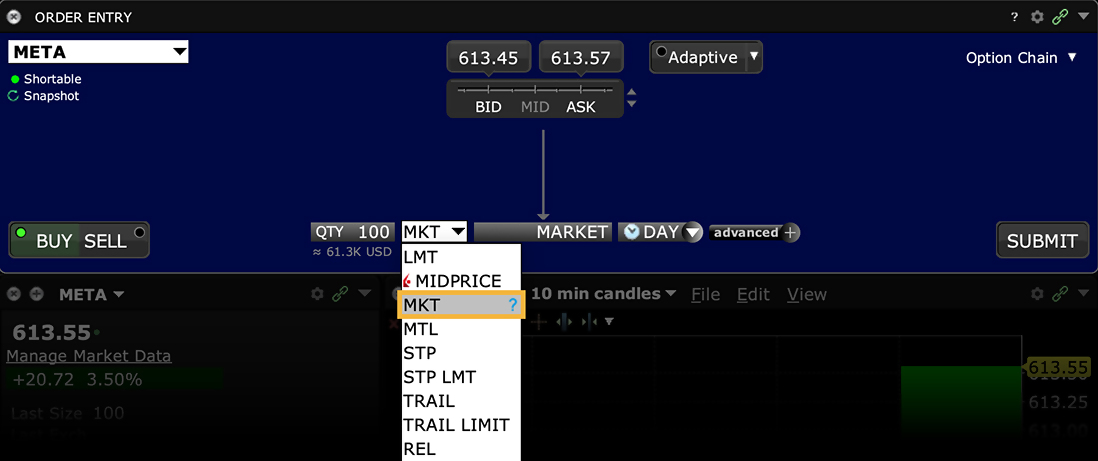

Ordertyp

Market-Order

Plattformen: Alle

Regionen: US & Nicht-US

Routing: Smart, Gelenkt, Lite

Video-Tutorial

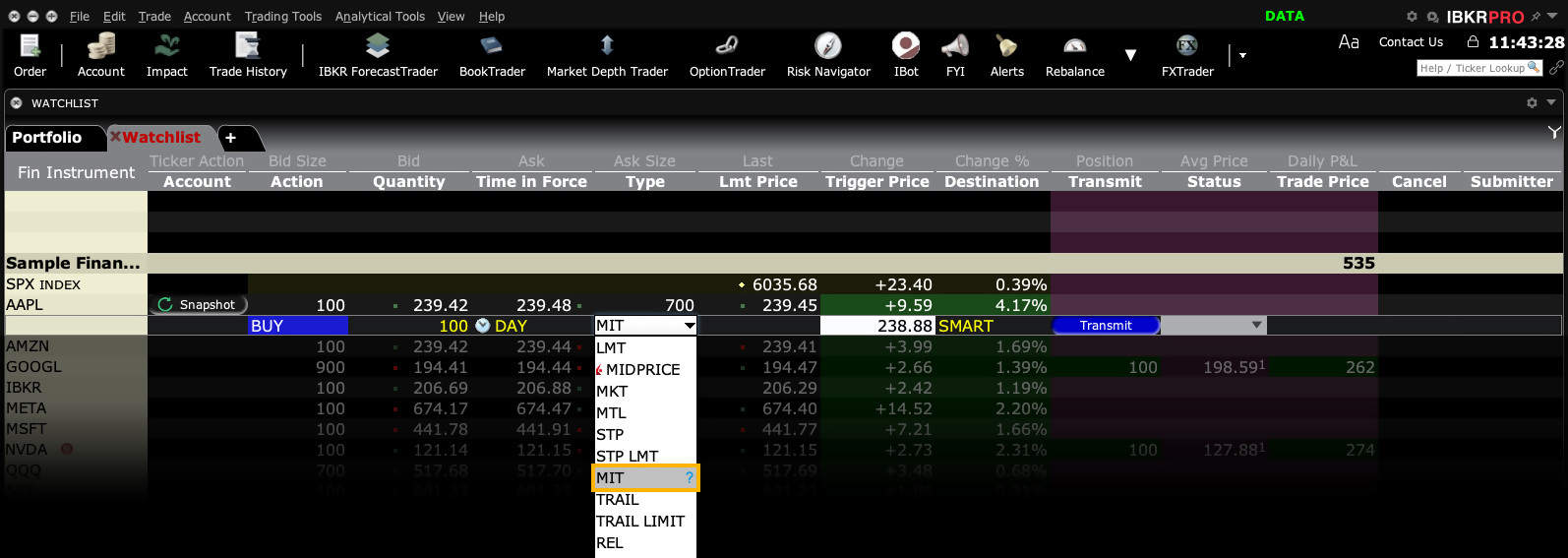

Ordertyp

Market-if-Touched-Order

Platforms: Select

Regions: US & Non-US

Routing: Smart, Directed, Lite

Video Lesson

Ordertyp

Market-on-Close-Order

Plattformen: Alle

Regionen: US & Nicht-US

Routing: Smart, Gelenkt, Lite

Video-Tutorial

Ordertyp

Market-on-Open-Order

Plattformen: Ausgewählte

Regionen: US & Nicht-US

Routing: Smart, Gelenkt, Lite

Ordertyp

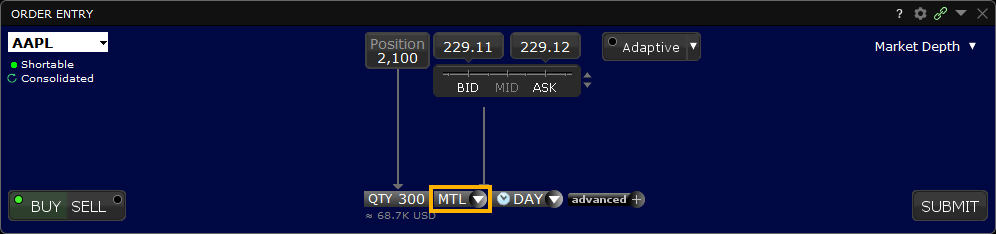

Market-to-Limit-Order

Plattformen: Ausgewählte

Regionen: US & Nicht-US

Routing: Smart, Gelenkt

Video-Tutorial

Ordertyp

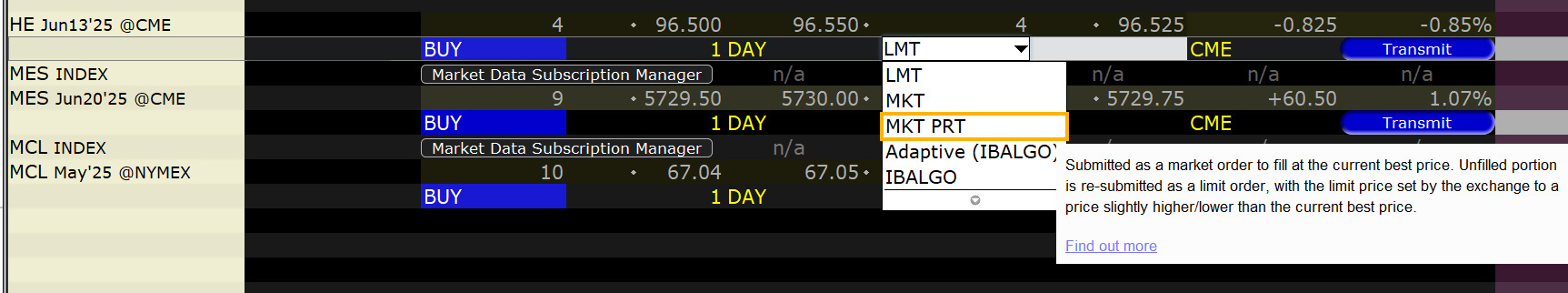

Market-with-Protection-Order

Plattformen: Ausgewählte

Regionen: US, Globex

Routing: Gelenkt

Ordertyp

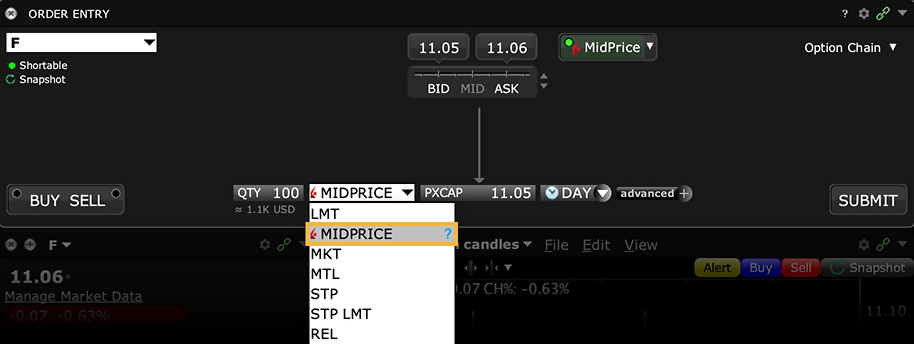

MidPrice-Order

Plattformen: Alle

Regionen: Nur US

Routing: Smart

Video-Tutorial

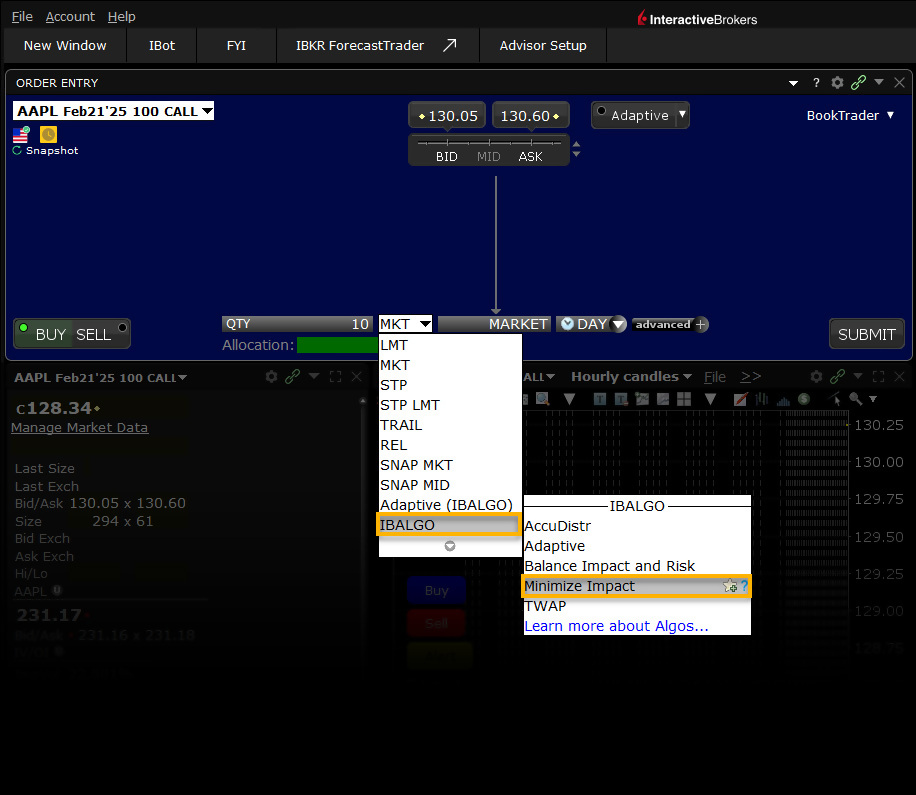

Algorithmus

Minimize-Impact-Algo

Plattformen: Nur TWS

Regionen: Nur US

Routing: IB Algo

Ordertyp

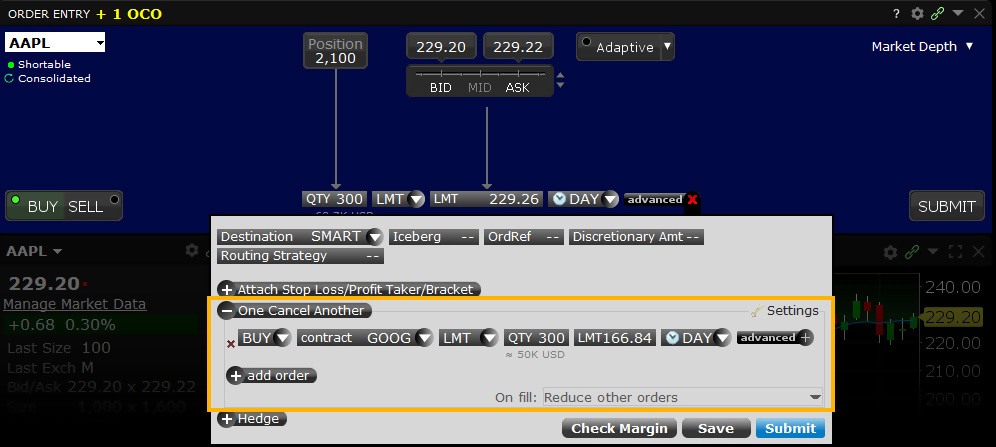

One-Cancels-All-Order

Plattformen: Nur TWS

Regionen: US & Nicht-US

Routing: Smart, Gelenkt

Video-Tutorial

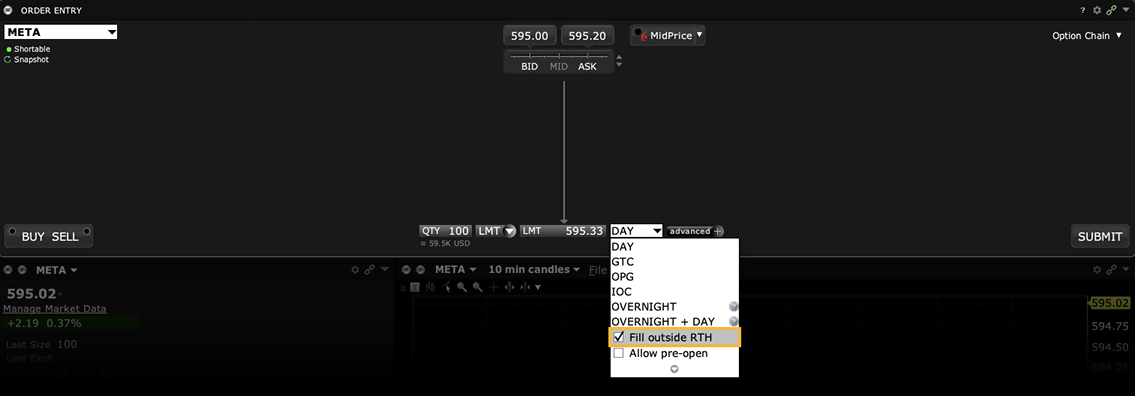

Ordertyp

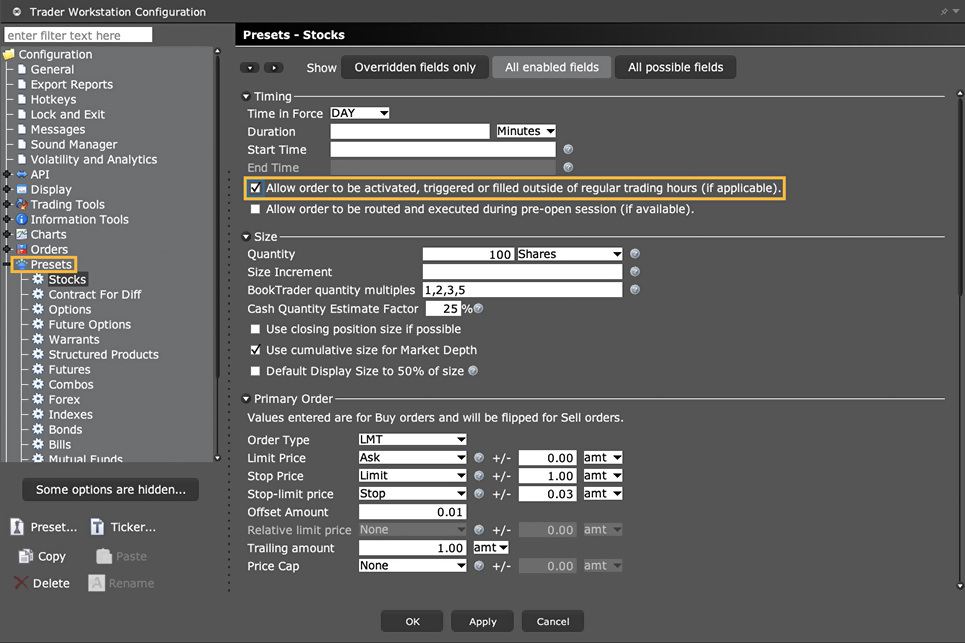

Außerhalb der RHZ

Plattformen: Alle

Regionen: US & Nicht-US

Routing: Smart, Gelenkt

Video-Tutorial

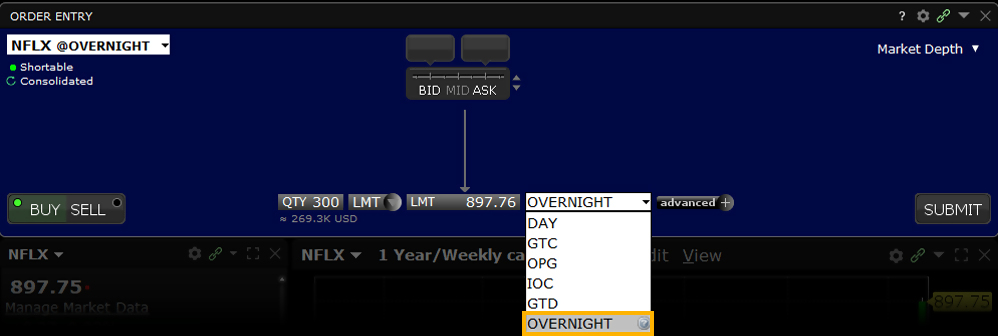

Ordertyp

Overnight-Trading

Plattformen: Alle

Regionen: Nur US

Routing: Gelenkt

Video-Tutorial

Ordertyp

„Overnight + SMART“-Oder

Plattformen: Nur TWS

Regionen: US & Nicht-US

Routing: Smart

Orderzusatz

Pair-Trade

Plattformen: Nur TWS

Regionen: US & Nicht-US

Routing: Gelenkt

Ordertyp

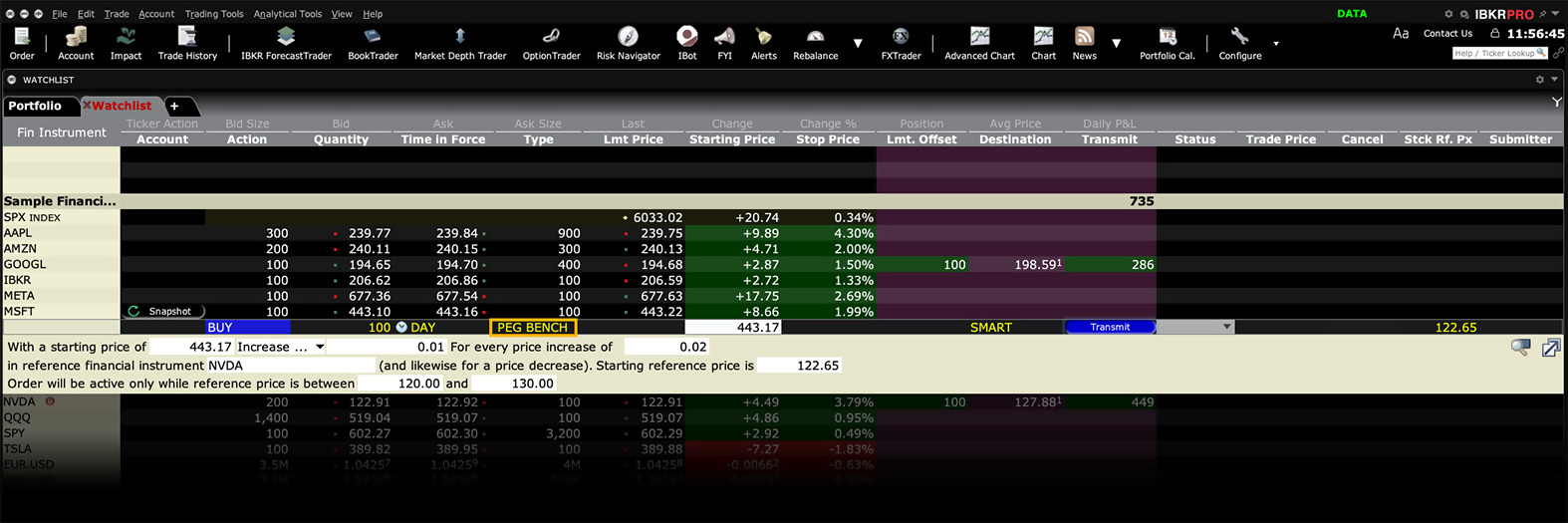

Pegged-to-Benchmark-Order

Plattformen: Nur TWS

Regionen: US & Nicht-US

Routing: Smart, Gelenkt

Ordertyp

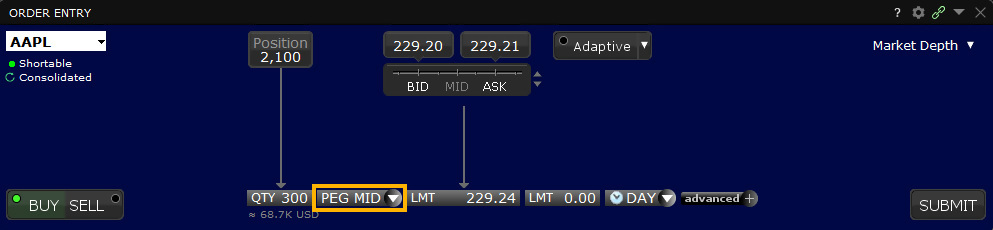

Pegged-to-Midpoint-Order

Plattformen: Ausgewählte

Regionen: US & Nicht-US

Routing: Gelenkt, IBKR ATS

Ordertyp

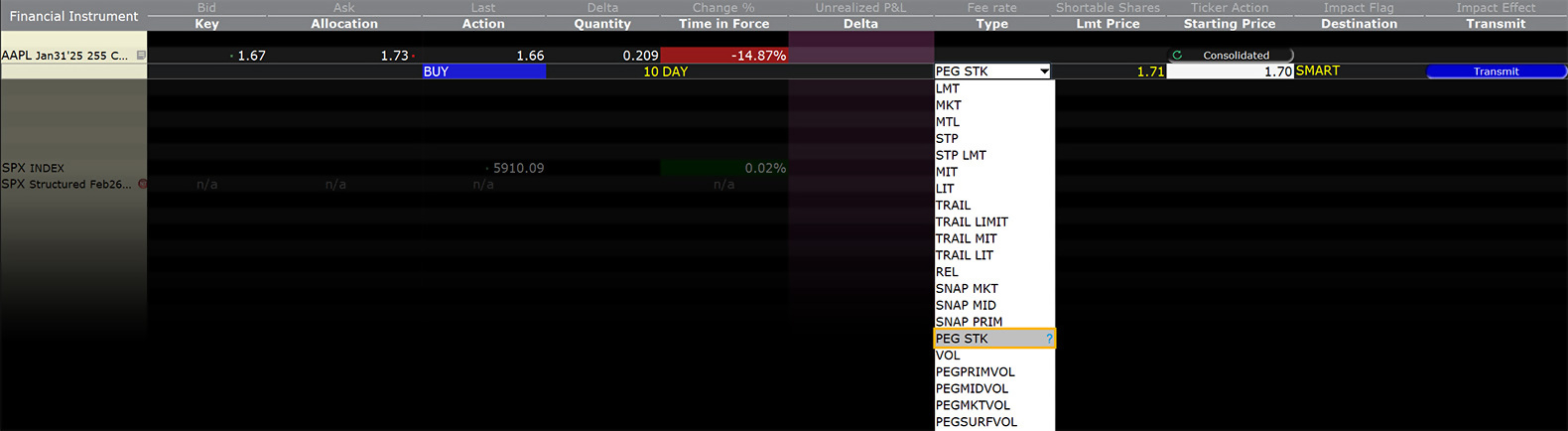

Pegged-to-Stock-Order

Plattformen: Nur TWS

Regionen: US & Nicht-US

Routing: Smart, Gelenkt

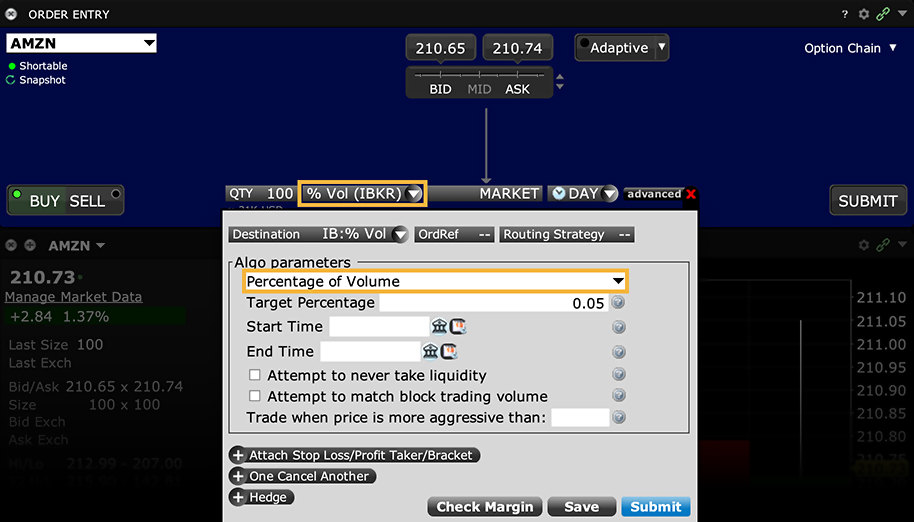

Algorithmus

Prozentualer Anteil am Volumen

Plattformen: Ausgewählte

Regionen: US & Nicht-US

Routing: IB Algo

Algorithmus

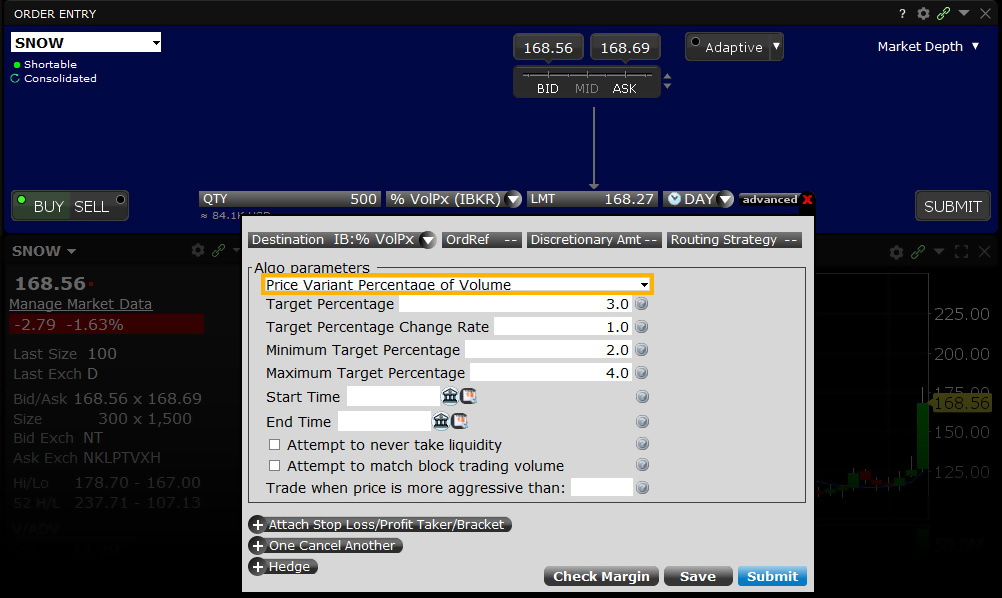

Kursabhängig variabler Anteil am Volumen

Plattformen: Ausgewählte

Regionen: US & Nicht-US

Routing: IB Algo

Video-Tutorial

Ordertyp

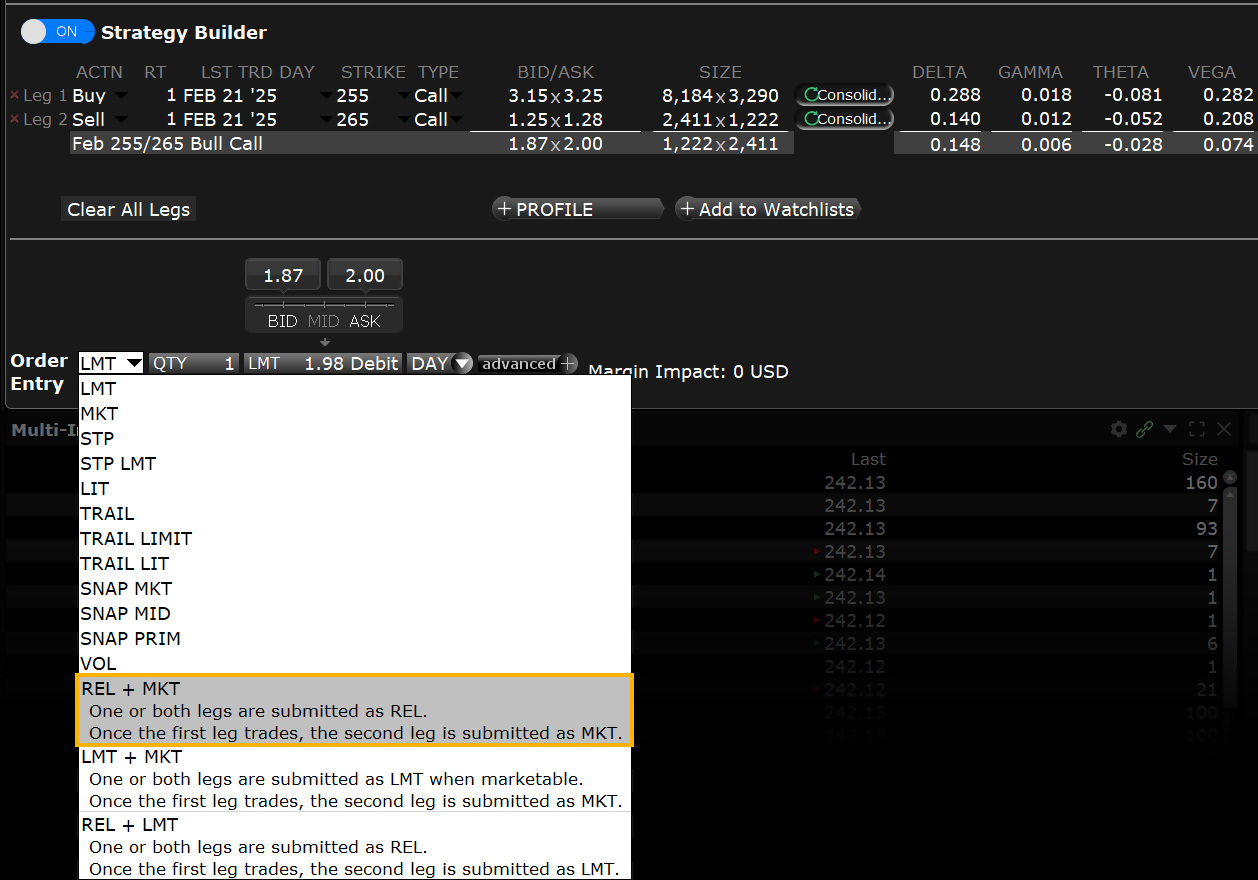

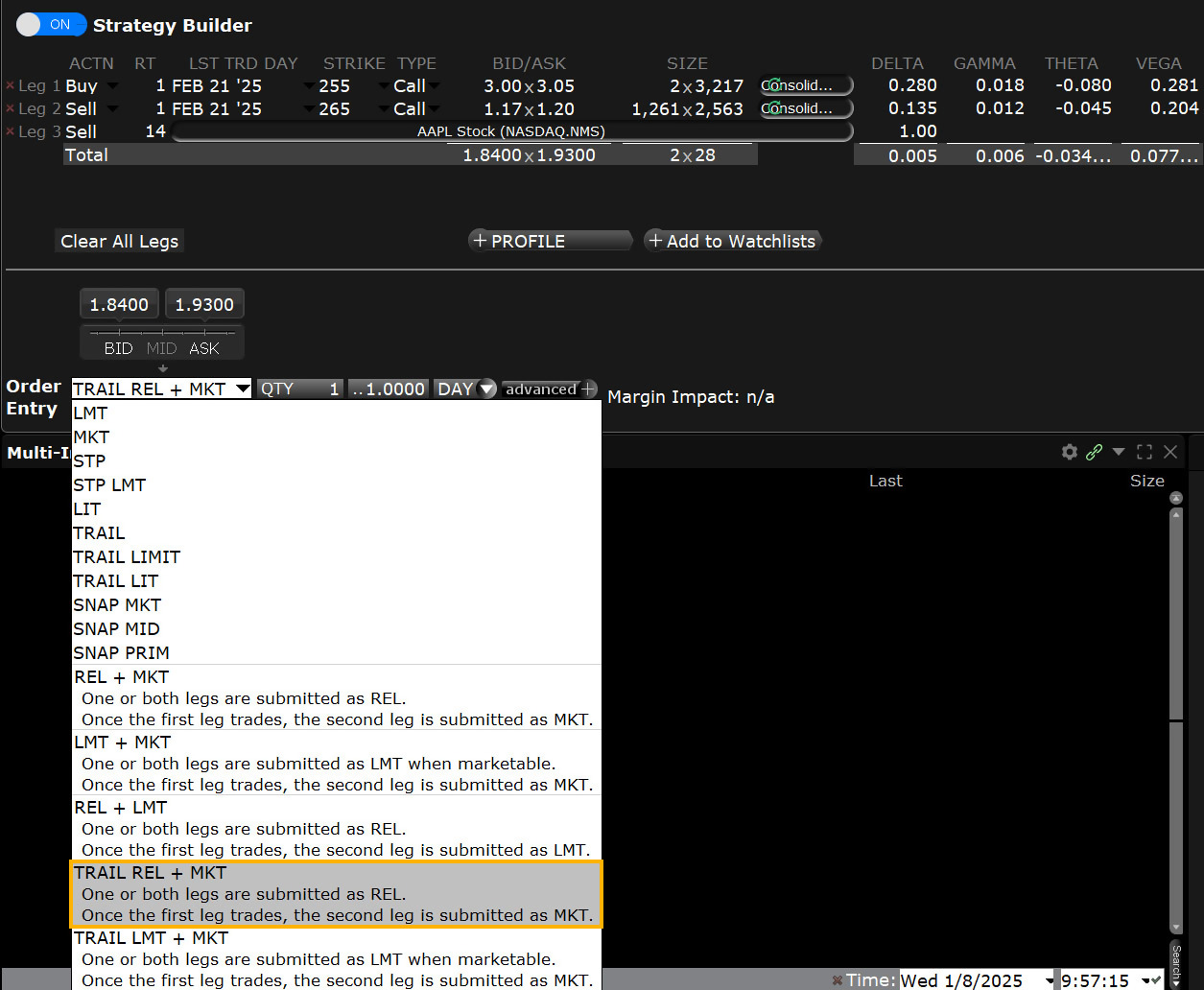

„Relative + Market“-Oder

Plattformen: TWS, IBKR Desktop

Regionen: Nur US

Routing: Smart

Ordertyp

Relative-/Pegged-to-Primary-Order

Platforms: Select

Regions: US & Non-US

Routing: Smart, Directed, IBKR ATS

Video Lesson

Ordertyp

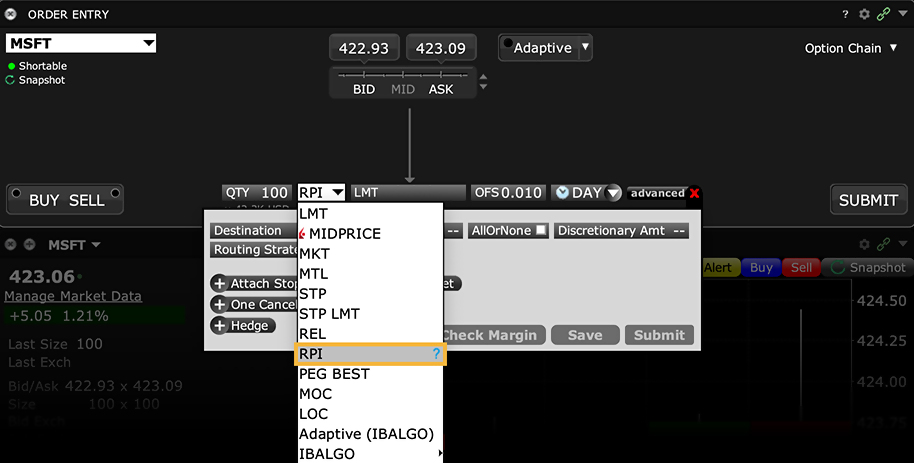

Retail-Price-Improvement-Order

Plattformen: Ausgewählte

Regionen: Nur US

Routing: Smart

Ordertyp

Kursnotierungsabfrage (Request for Quote, RFQ)

Plattformen: Nur TWS

Regionen: US & Nicht-US

Video-Tutorial

Tool

ScaleTrader

Plattformen: Nur TWS

Regionen: US & Nicht-US

Routing: Smart, Gelenkt

Video-Tutorial

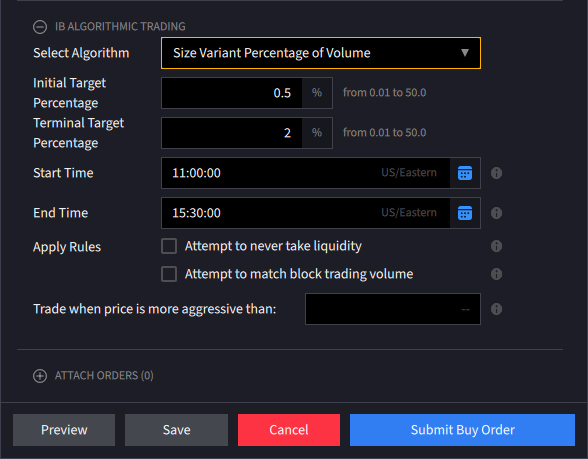

Algorithmus

Mengenabhängig variabler Anteil am Volumen

Plattformen: Ausgewählte

Regionen: US & Nicht-US

Routing: IB Algo

Video-Tutorial

Ordertyp

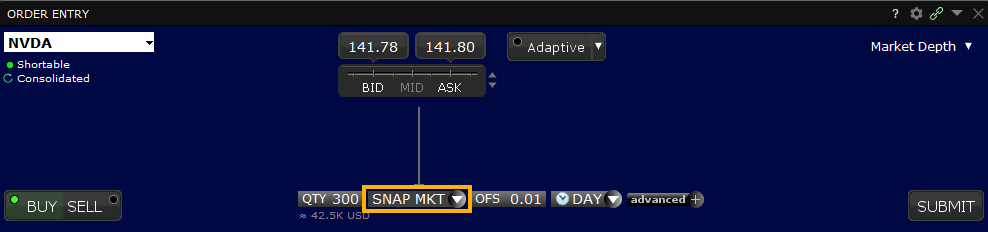

Snap-to-Market-Order

Plattformen: Ausgewählte

Regionen: Nur US

Routing: Smart, Gelenkt

Video-Tutorial

Ordertyp

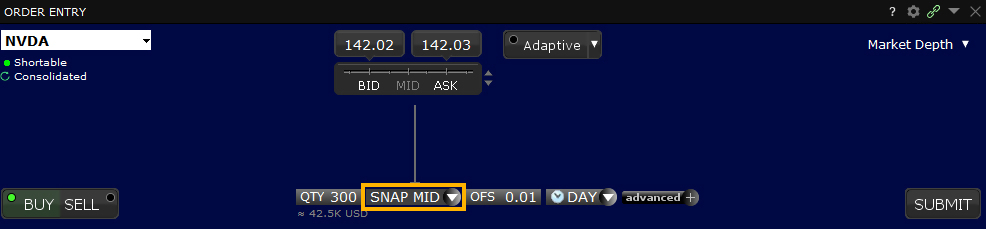

Snap-to-Midpoint-Order

Plattformen: Ausgewählte

Regionen: Nur US

Routing: Smart, Gelenkt

Video-Tutorial

Ordertyp

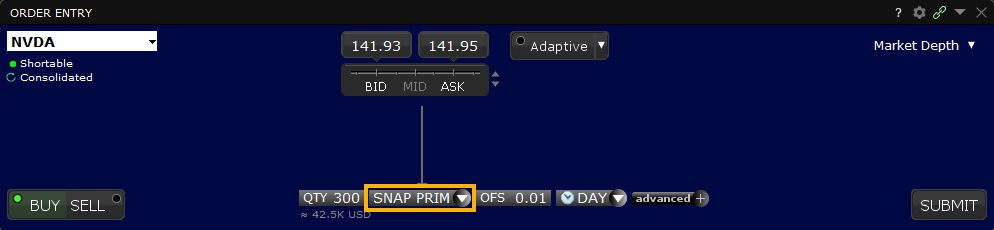

Snap-to-Primary-Order

Plattformen: Ausgewählte

Regionen: Nur US

Routing: Gelenkt

Video-Tutorial

Ordertyp

Spread-Order

Plattformen: Nur TWS

Regionen: Nur US

Routing: Smart, Gelenkt

Ordertyp

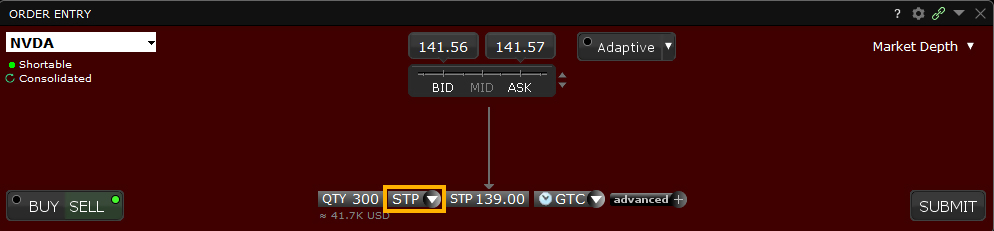

Stop-Order

Plattformen: Alle

Regionen: US & Nicht-US

Routing: Smart, Gelenkt, Lite

Video-Tutorial

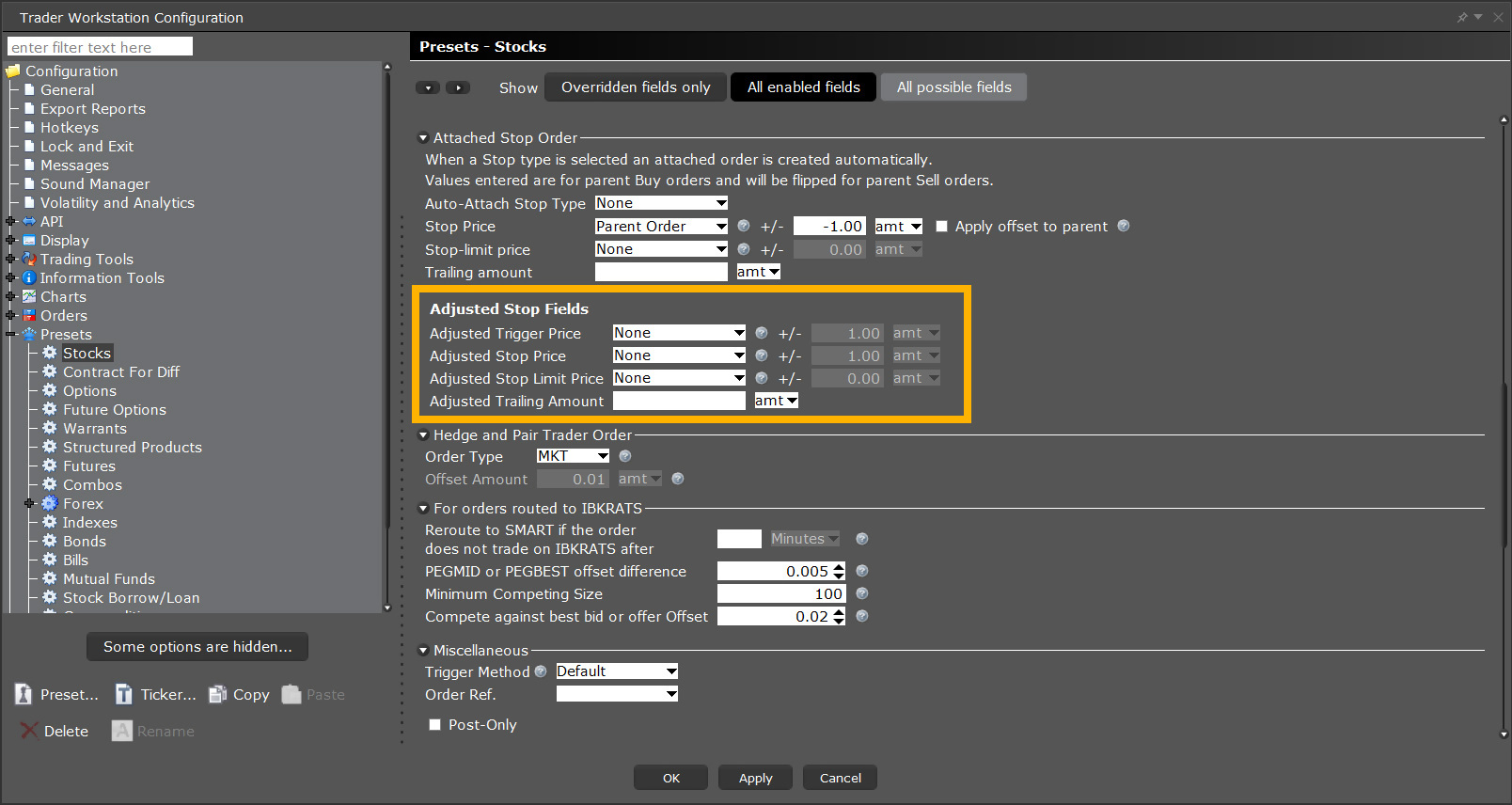

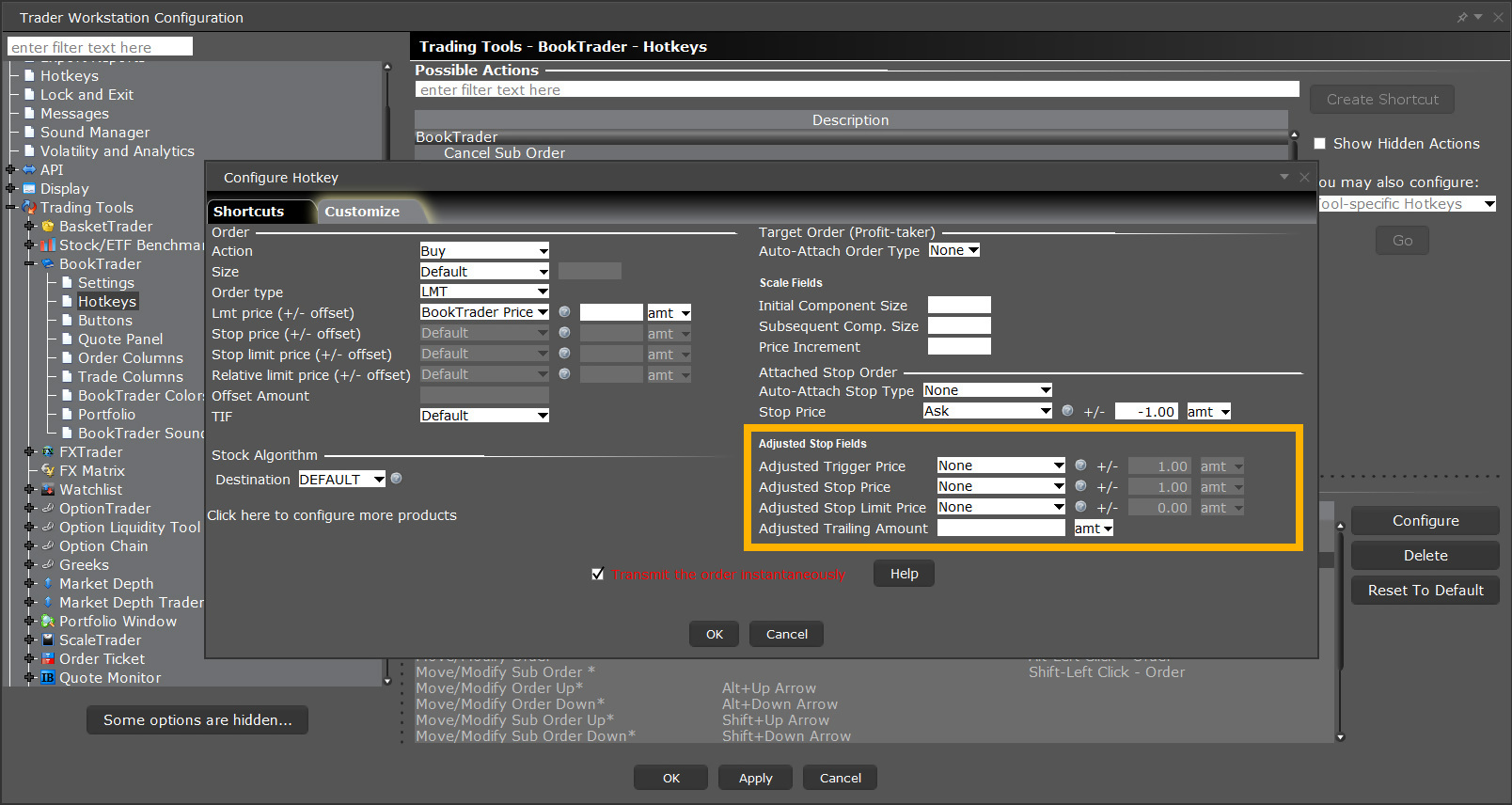

Ordertyp

Anpassbare Stop-Order

Plattformen: Alle

Regionen: US & Nicht-US

Routing: Smart, Gelenkt

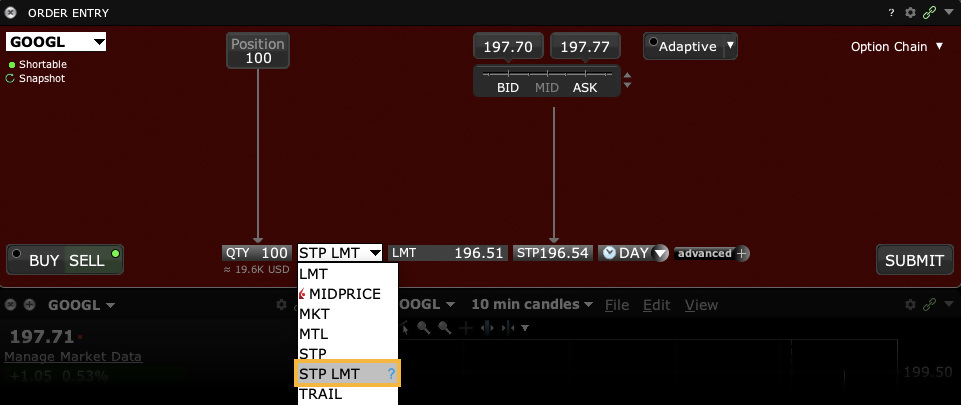

Ordertyp

Stop-Limit-Order

Plattformen: Alle

Regionen: US & Nicht-US

Routing: Smart, Gelenkt, Lite

Video-Tutorial

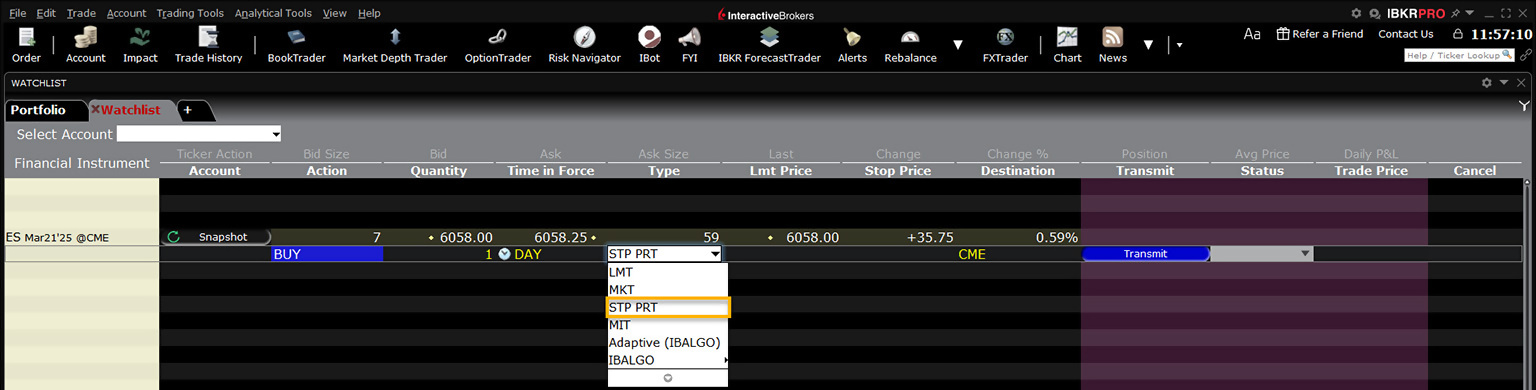

Ordertyp

Stop-with-Protection-Order

Plattformen: Nur TWS

Regionen: Nur US

Routing: Gelenkt

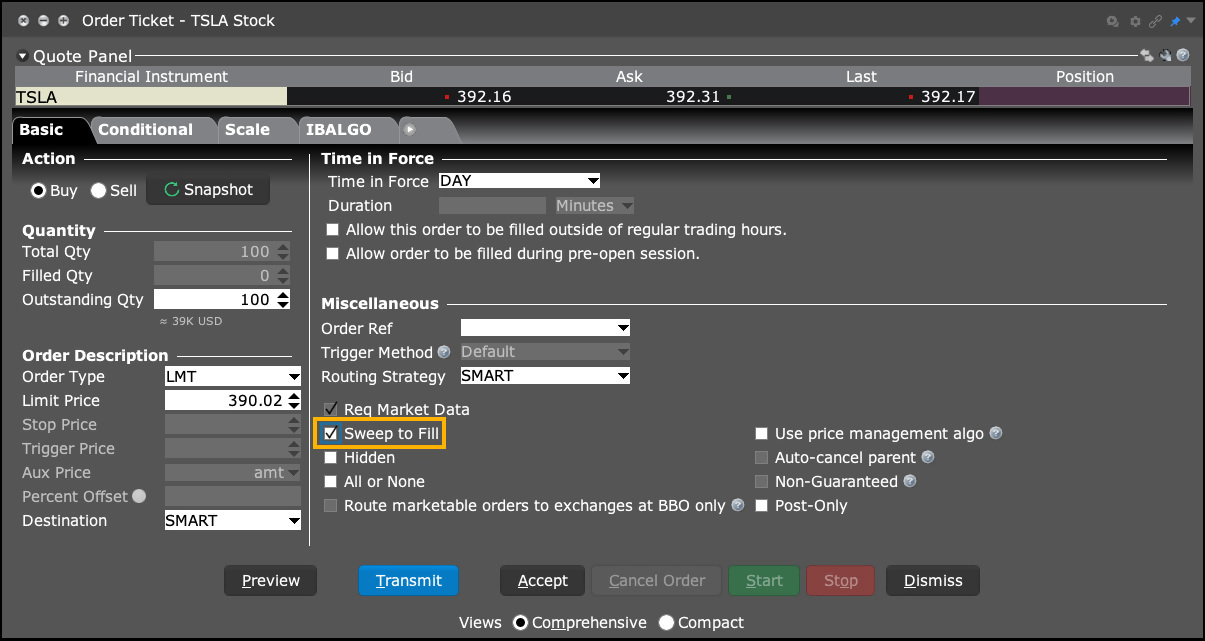

Ordertyp

Sweep-to-Fill

Plattformen: Nur TWS

Regionen: Nur US

Routing: Smart

Ordertyp

T+0-Abwicklung von Aktien

Plattformen: Nur TWS

Regionen: Nur US

Routing: Smart

Algorithmus

Zeitabhängig variabler Anteil am Volumen

Plattformen: Ausgewählte

Regionen: US & Nicht-US

Routing: IB Algo

Video-Tutorial

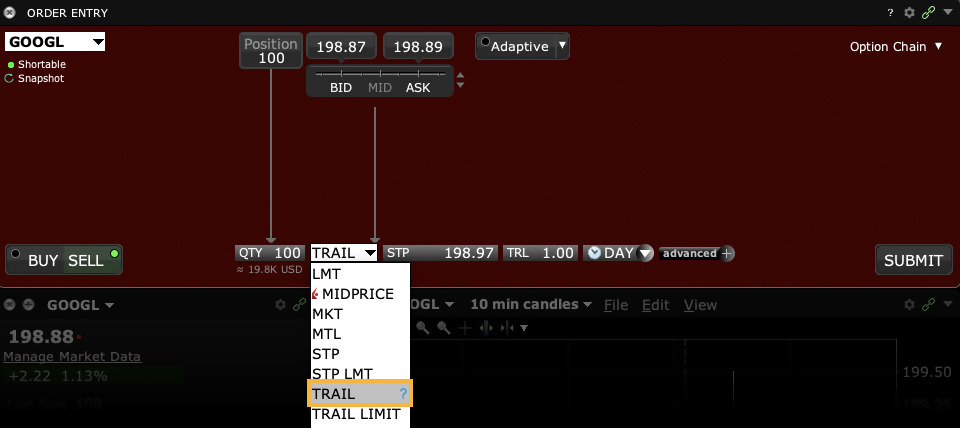

Ordertyp

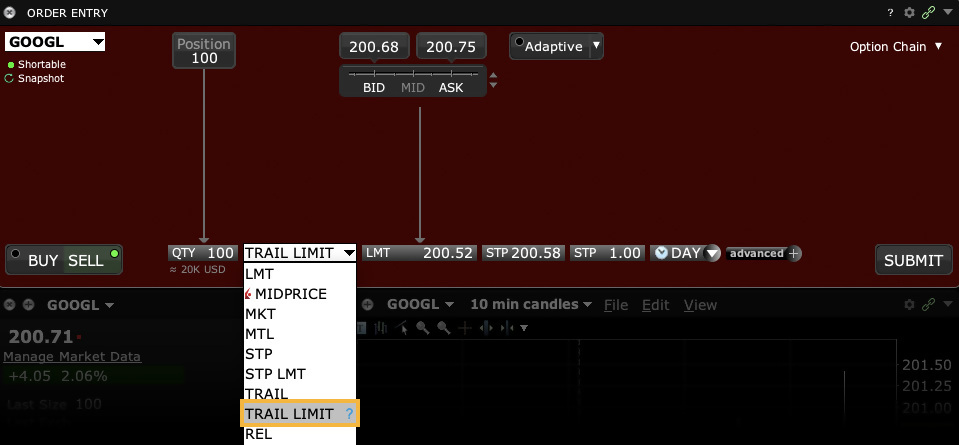

Trailing-Order

Plattformen: Alle

Regionen: US & Nicht-US

Routing: Smart, Gelenkt

Ordertyp

Trailing-Limit-Order

Plattformen: Alle

Regionen: US & Nicht-US

Routing: Smart, Gelenkt

Video-Tutorial

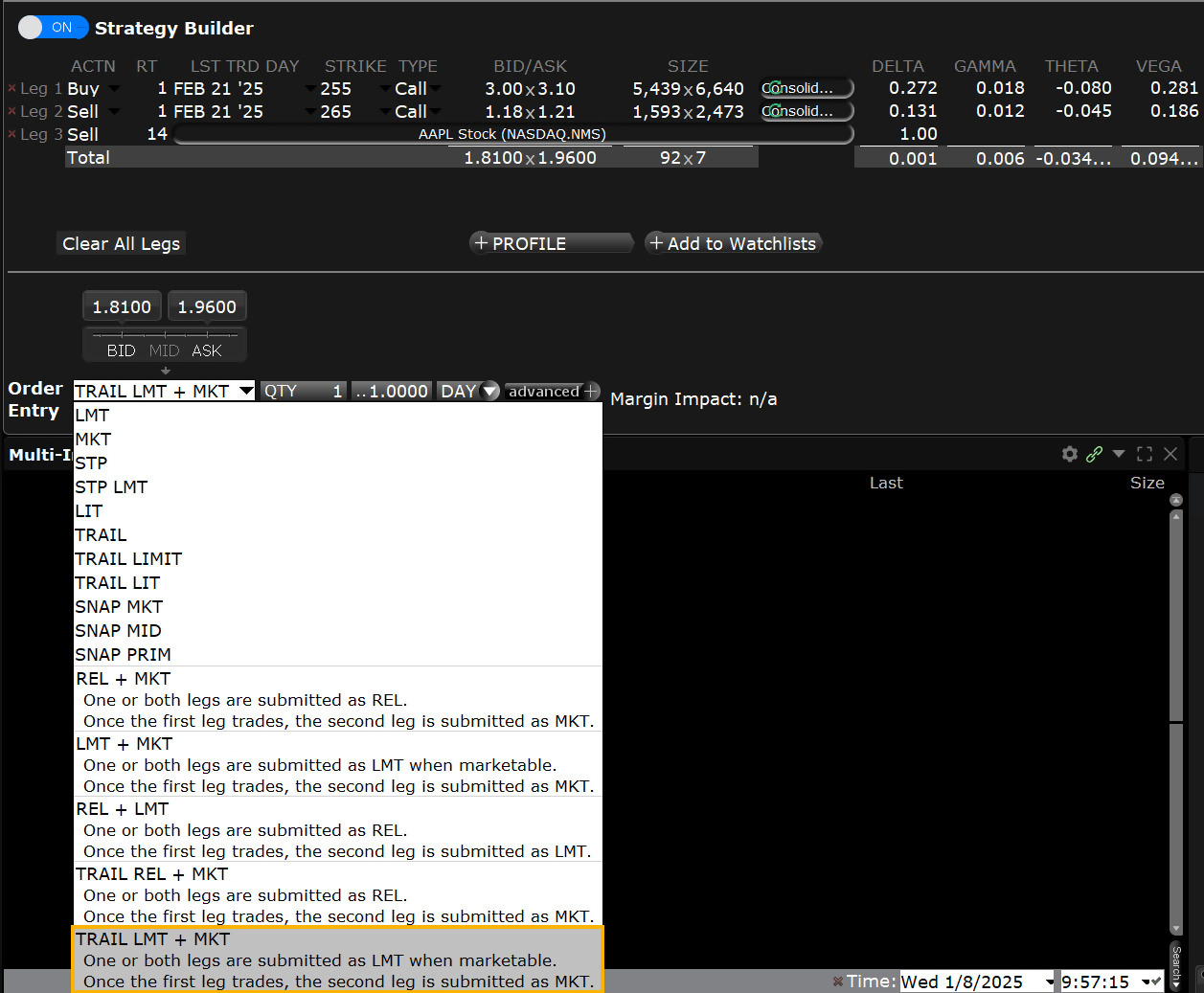

Ordertyp

„Trailing-Limit + Market“-Oder

Plattformen: Ausgewählte

Regionen: US & Nicht-US

Routing: Smart

Ordertyp

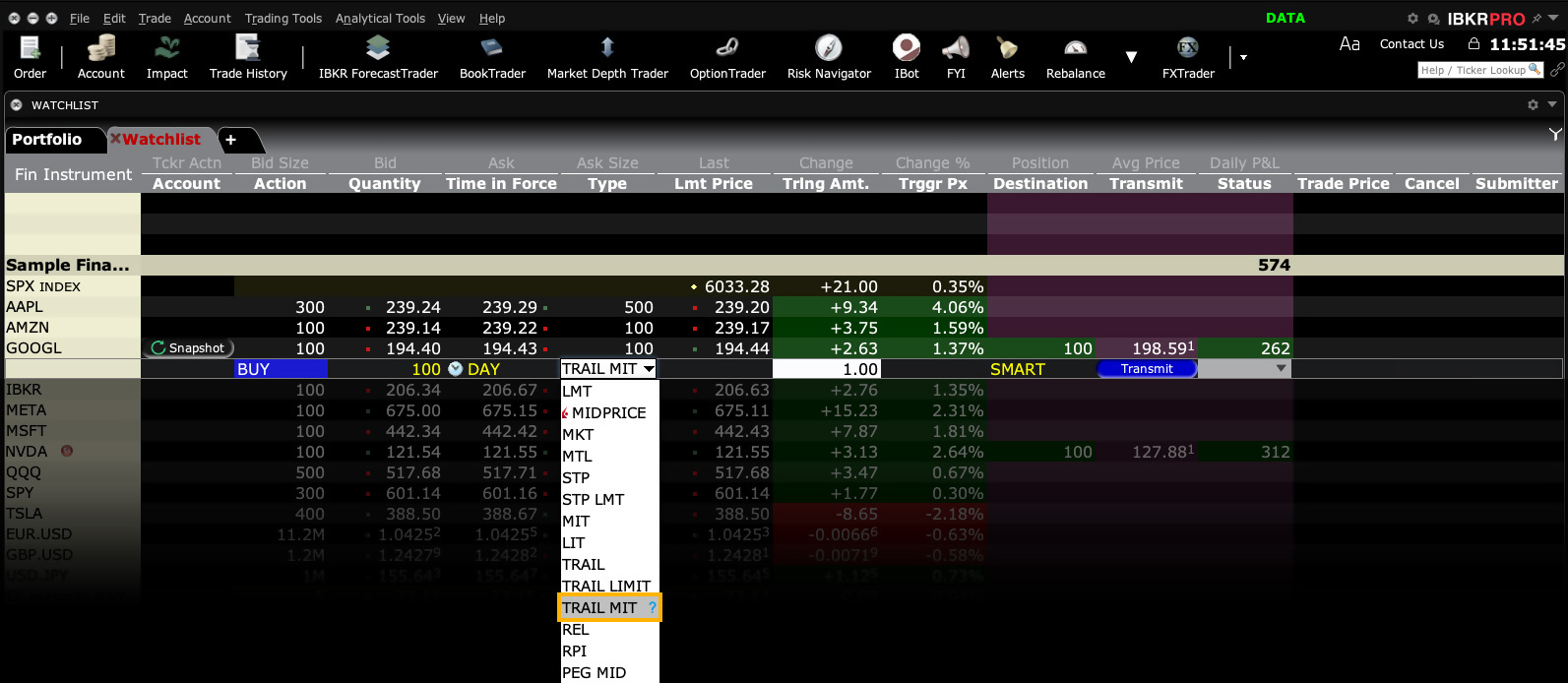

Trailing-Limit-if-Touched-Order

Plattformen: Nur TWS

Regionen: US & Nicht-US

Routing: Smart, Gelenkt

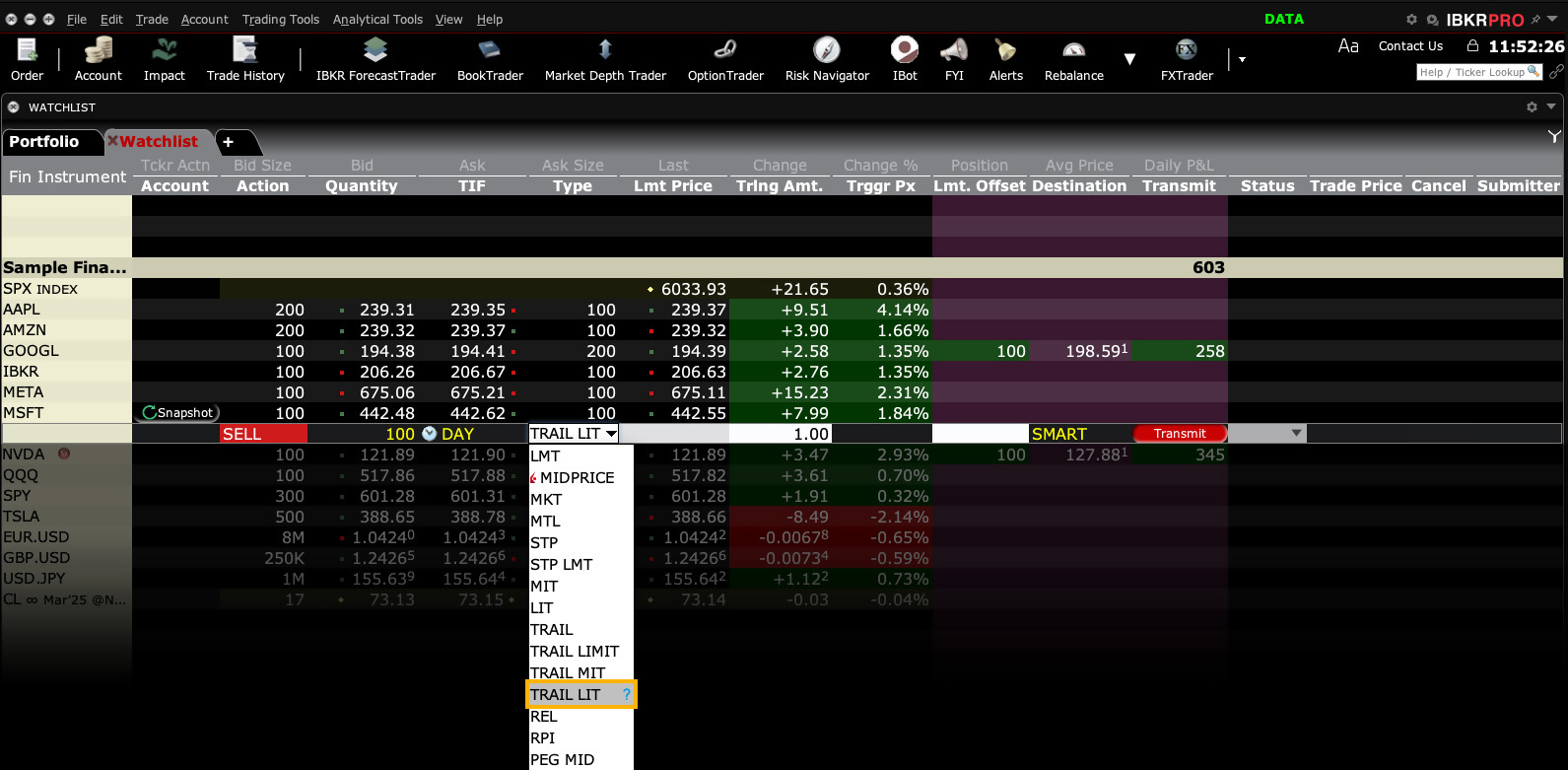

Ordertyp

Trailing-Market-if-Touched-Order

Plattformen: Nur TWS

Regionen: US & Nicht-US

Routing: Smart, Gelenkt

Ordertyp

„Trailing-Relative + Market“-Oder

Plattformen: Ausgewählte

Regionen: Nur US

Routing: Smart

Algorithmus

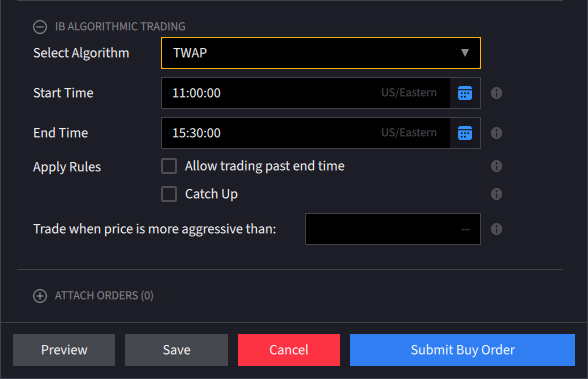

TWAP-Algo

Plattformen: Ausgewählte

Regionen: US & Nicht-US

Routing: IB Algo

Video-Tutorial

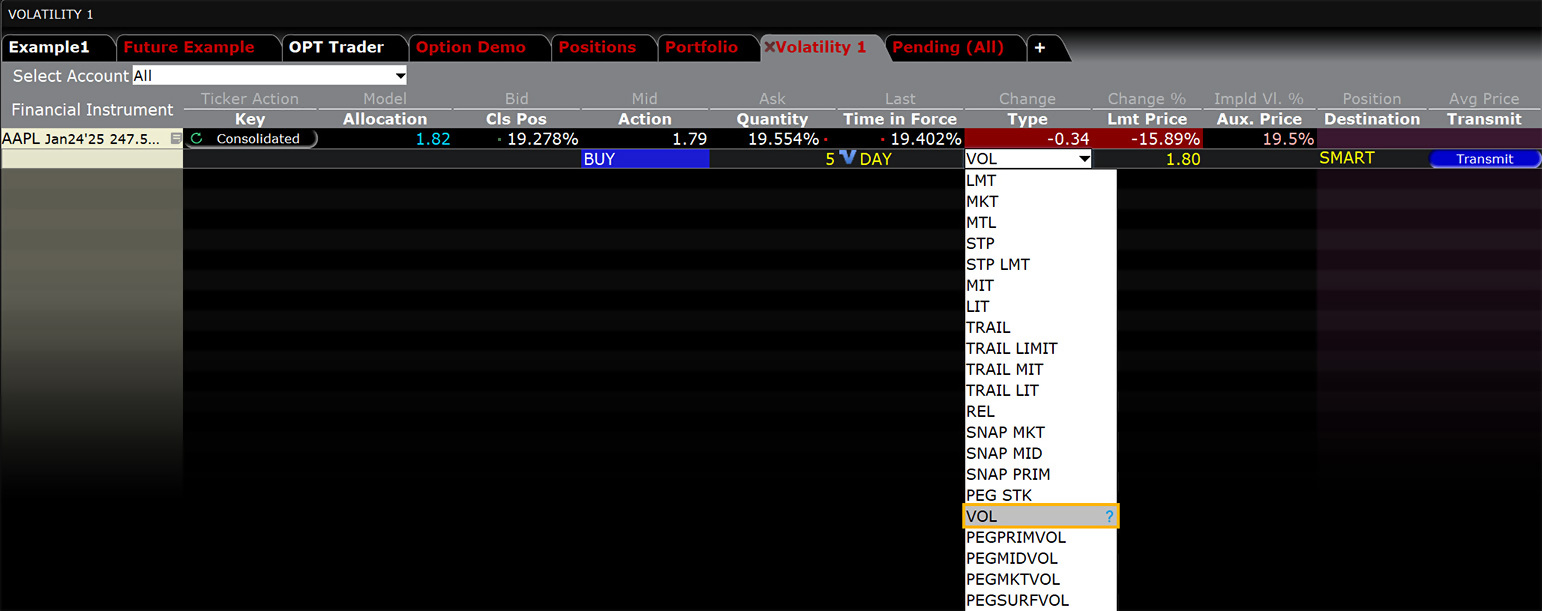

Ordertyp

Volatility-Order

Plattformen: Nur TWS

Regionen: Nur US

Routing: Smart

Ordertyp

Pegged-Volatility-Order

Plattformen: Nur TWS

Regionen: Nur US

Routing: Smart

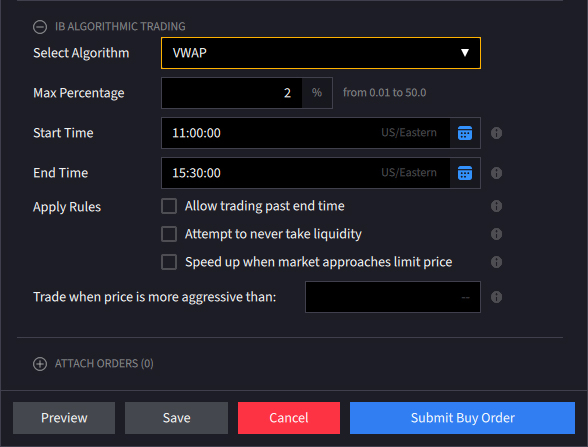

Algorithmus

VWAP-Algo (Nach bestem Vermögen)

Plattformen: Ausgewählte

Regionen: US & Nicht-US

Routing: IB Algo

Drittanbieter-Algorithmus

Fox Alpha

Plattformen: Nur TWS

Regionen: Nur US

Routing: Gelenkt

Drittanbieter-Algorithmus

Fox Blaster™

Plattformen: Nur TWS

Regionen: Nur US

Routing: Gelenkt

Drittanbieter-Algorithmus

Fox Dark Attack™

Plattformen: Nur TWS

Regionen: Nur US

Routing: Gelenkt

Drittanbieter-Algorithmus

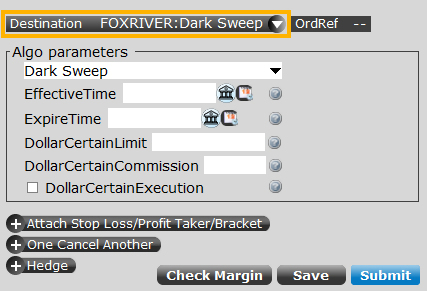

Fox Dark Sweep

Plattformen: Nur TWS

Regionen: Nur US

Routing: Gelenkt

Drittanbieter-Algorithmus

Fox River Pyramid™

Plattformen: Nur TWS

Regionen: Nur US

Routing: Gelenkt

Drittanbieter-Algorithmus

Fox-Smart-Order-Router™

Plattformen: Nur TWS

Regionen: Nur US

Routing: Gelenkt

Drittanbieter-Algorithmus

Fox Spotlight™

Plattformen: Nur TWS

Regionen: Nur US

Routing: Gelenkt

Drittanbieter-Algorithmus

Fox Percent of Volume™

Plattformen: Nur TWS

Regionen: Nur US

Routing: Gelenkt

Drittanbieter-Algorithmus

Fox Alpha TWAP

Plattformen: Nur TWS

Regionen: Nur US

Routing: Gelenkt

Drittanbieter-Algorithmus

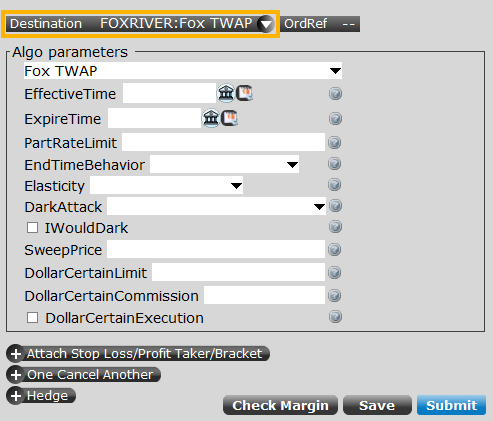

Fox Standard TWAP

Plattformen: Nur TWS

Regionen: Nur US

Routing: Gelenkt

Drittanbieter-Algorithmus

Fox Alpha VWAP

Plattformen: Nur TWS

Regionen: Nur US

Routing: Gelenkt

Drittanbieter-Algorithmus

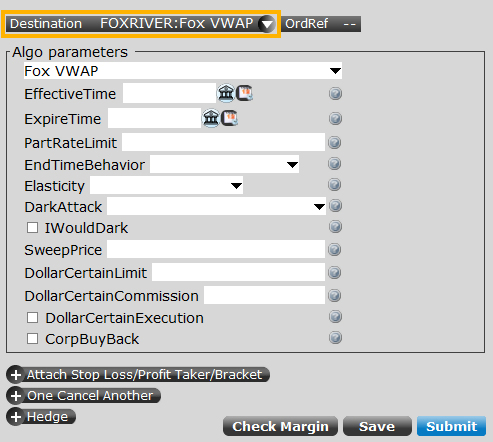

Fox Standard VWAP

Plattformen: Nur TWS

Regionen: Nur US

Routing: Gelenkt

Drittanbieter-Algorithmus

QB Bolt

Plattformen: Nur TWS

Regionen: Nur US

Routing: Gelenkt

Drittanbieter-Algorithmus

QB Strobe

Plattformen: Nur TWS

Regionen: Nur US

Routing: Gelenkt

Drittanbieter-Algorithmus

QB Closer

Plattformen: Nur TWS

Regionen: Nur US

Routing: Gelenkt

Drittanbieter-Algorithmus

QB Octane

Plattformen: Nur TWS

Regionen: Nur US

Routing: Gelenkt

Wichtige Informationen

Der Broker simuliert bestimmte Ordertypen (z. B. Stop-Orders oder bedingte Orders). Simulierte Ordertypen werden häufig verwendet, um ein einheitliches Trading-Erlebnis zu bieten, wenn eine Börse einen Ordertyp nicht anbietet. Simulierte Ordertypen bieten erhebliche Steuerungsmöglichkeiten, können aber auch durch Dritte verursachte Performance-Problemen mit sich bringen, die sich unserer Kontrolle entziehen, zum Beispiel bei Marktdatenanbietern und Börsen.

Obwohl Broker externe Daten filtern, um eine bestmögliche Ausführungsqualität zu garantieren, ist es ihnen nicht möglich, alle Gründe vorherzusehen, aus denen eine simulierte Order nicht zur Ausführung kommt oder fehlerhaft ausgeführt wird. Unbefriedigende (Nicht-)Ausführungen können beispielsweise aufgrund folgender Ereignisse auftreten: [i] fehlerhafte, fehlende oder inkonsistente Marktdaten; [ii] Datenfilter (Beispiel: Der Broker ignoriert ggf. Daten zu letzten Verkäufen, die außerhalb der vorherrschenden Geld-Brief-Spanne verzeichnet wurden, da diese häufig verfrühte oder fehlerhafte Transaktionen darstellen; dadurch kann das Auslösen von simulierten Orders beeinträchtigt werden); [iii] Transaktionen, die im Nachhinein von der Börse als fehlerhaft eingestuft werden; [iv] Einstellungen oder Unterbrechungen des Handels.

Es ist wichtig, dass Kundinnen und Kunden sich über die Unwägbarkeiten simulierter Order im Klaren sind und diese bei ihren Handelsentscheidungen berücksichtigen.

Bitte beachten Sie, dass Broker durch Börsen und Regulierungsbehörden dazu verpflichtet sind, verschiedene Pre-Trade-Filter und andere Prüfungen anzuwenden, um sicherzustellen, dass die übermittelten Orders keine Marktstörungen verursachen oder gegen die Börsenordnungen verstoßen. Einzelnen Börsen wenden zudem eigene Filter und Limits für eingehende Orders an.

Diese Filter oder Orderbeschränkungen können zu Verzögerungen bei der Übermittlung oder Ausführung von Kundenorders durch den Broker oder durch die Börse führen. Filter können auch dazu führen, dass Orders storniert oder abgelehnt werden. Der Broker kann unter Umständen auch den Kurs oder das Volumen einer Kundenorder deckeln, bevor die Order an eine Börse übermittelt wird.

Der Broker behält sich das alleinige Recht vor, Filter und Orderlimits bei beliebigen Kundenorders heranzuziehen und übernimmt keine Haftung für die Auswirkungen der von ihm oder von einer Börse angewandten Filter oder Orderlimits.

Bitte beachten Sie, dass IB-Algorithmen bei GTC-Orders nicht unterstützt werden.

Algo Accumulate / Distribute

Produkte: |

Stocks, ETFs, Options, Futures, FOPs, Currencies, Bonds, Warrants |

Plattformen: |

TWS Only |

Regionen: |

Produkte aus den USA und nicht aus den USA |

Routing: |

Smart, Directed, IBKR ATS |

Der Akkumulieren/Verteilen-Algorithmus kann Ihnen dabei helfen, den bestmöglichen Kurs für eine großvolumige Order zu erzielen, ohne Aufmerksamkeit am Markt zu erregen. Der Algorithmus kann für High-Frequency-Trading konfiguriert werden. Durch das Zerlegen großer Orders in kleine Portionen von variierender Größe, die in unregelmäßigen Abständen über einen benutzerdefinierten Zeitraum Stück für Stück freigegeben werden, kann der Algorithmus den Handel großer Mengen von Aktien oder anderen Instrumenten erleichtern, ohne dass Sie Aufmerksamkeit am Markt erregen. Der Algorithmus gestattet die Nutzung von Limit-, Market- und Relative-Orders.

Algorithmus Adaptiver Algorithmus

Produkte: |

Stocks, ETFs, Options, Futures, CFDs |

Plattformen: |

TWS, IBKR Desktop, IBKR Mobile |

Regionen: |

Produkte aus den USA und nicht aus den USA |

Routing: |

IB-Algorithmus |

The Adaptive algo order type combines IBKR's smart routing capabilities with user-defined priority settings in an effort to achieve a fast fill at the best all-in price. Der Algorithmus kann entweder als Market-Order oder Limit-Order verwendet werden.

Der adaptive Algorithmus wurde entwickelt, um sicherzustellen, dass sowohl Market-Orders als auch aggressive Limit-Orders innerhalb der Geld-/Briefspanne gehandelt werden. Mit dem adaptiven Algorithmus erzielen Sie im Durchschnitt bessere Ausführungskurse als mit regulären Market- und Limit-Orders. Dieser algorithmische Ordertyp ist insbesondere bei einem großen Spread vorteilhaft; aber er kann auch bei einem Spread von nur einem Tick nützlich sein.

Ordertyp All-or-None-Order

Produkte: |

Stocks, ETFs, Options, Bonds, EFPs |

Plattformen: |

TWS, IBKR Desktop, IBKR Mobile, Client Portal |

Regionen: |

Nur Produkte aus den USA |

Routing: |

Smart |

For orders using the All or None (AON) attribute, IBKR will typically route to the native exchange, or hold the order if the AON order type is not supported by the primary exchange. When held, IBKR will attempt to simulate the order as follows:

- Bei US-Aktienorders: Der NBBO (National Best Bid Offer) muss die Bedingungen des Limitkurses erfüllen UND es muss ein NBBO-Volumen in Höhe der Ordergröße + mindestens 1000 Aktien verfügbar sein.

- Bei US-Optionsorders: Der NBBO muss die Bedingungen des Limitkurses erfüllen UND es muss ein NBBO-Volumen in Höhe der Ordergröße + mindestens 10 Kontrakten verfügbar sein.

Eine AON-Order für den Kauf von 1500 Aktien von ABC zu einem Kurs von 10,00 USD/Aktie wird zum Beispiel so lange gehalten, bis der NBO den vorausgesetzten Limitkurs (10,00 USD oder niedriger) erfüllt und das NBO-Volumen 2500 Aktien oder mehr beträgt.

Die Order bleibt aktiv, bis sie entweder zur Ausführung kommt oder storniert wird. Das AON-Attribut kann in Verbindung mit Standard-Ordertypen und allen Gültigkeitsdauer-Einstellungen verwendet werden.

Beispiel – Mosaic-Layout

- Select desired option

- Choose LMT

- Enter Quantity

- Enter price limit (LMT) field

- Choose Time-in-Force

- Click Advanced button and check All-or-None box

- Click Submit to transmit your order

In diesem Beispiel im Mosaic-Layout möchten Sie für den Ticker BAC mehr Optionen verkaufen oder zeichnen, als aktuell angezeigt werden. Wie Sie sehen, ist die angezeigte Anzahl von 124 Kontrakten im Geldkurs-Volumen geringer als die Ordermenge von 150, die übermittelt werden soll. Um eine Teilausführung zu vermeiden, können Sie den Ordertyp „All-or-None“ (alles oder nichts) verwenden. Dieser Ordertyp kann auch für Aktienorders verwendet werden.

Wenn Sie die Ordereingabemaske für Optionen mit Ihrer gewünschten Call-Option befüllt haben, wählen Sie den Ordertyp LMT aus dem Drop-down-Menü aus und geben Sie die gewünschte Menge an. Legen Sie dann den Limitkurs für Ihre Verkaufsorder fest und wählen Sie Ihre bevorzugte Gültigkeitsdauer aus der Drop-down-Liste aus. Durch Klicken auf „erweitert“ werden Ihnen weitere Ordereingabeoptionen angezeigt. Markieren Sie hier das Kästchen neben der Option „All-or-None“. So wird sichergestellt, dass es nach der Übermittlung Ihrer Order nur dann zur Ausführung kommt, wenn bestimmte Volumenbedingungen erfüllt sind. Die Order kann nun platziert werden. Klicken Sie dazu im erweiterten Detailfenster oder im Ordereingabefenster auf „Übermitteln“.

| Annahmen | |

|---|---|

| Aktion | VERKAUFEN |

| Menge | 150 |

| Ordertyp | LMT |

| Limitkurs | 0,21 |

| Orderattribut | All-or-None-Order |

| Marktkurs | 0,21 |

Beispiel – klassisches TWS-Layout

- Use Customize Layout > Order Columns to display the All or None Order Attribute column

- Click the Ask Price to create a BUY order

- Enter 10 in the Qty field

- Select LMT from the Type field

- Enter your desired Limit price

- Click the T to transmit the order

- Click the All or None check box to make this an All or None order

Ordertyp im Detail – All-or-None-Kauforder

Schritt 1 – Eingabe einer Limit-Order und Hinzufügen des Orderattributs „All-or-None“

Sie möchten eine Order zum Kauf von 10 „Jan11 140“-Calls von XYZ platzieren. Dabei möchten Sie jedoch sicherstellen, dass die Order nur ausgeführt wird, wenn die gesamte Menge verfügbar ist. Bevor Sie die Order übermitteln, sollten Sie sicherstellen, dass die Spalte „All-or-None“ in Ihrem Trading-Fenster angezeigt wird. Markieren Sie das Kästchen mit der Option „All-or-None“, um die Order als AON-Order zu kennzeichnen. Wenn die gesamte Ordermenge zum angegebenen Limitkurs oder einem besseren Kurs verfügbar wird, kommt die Order zur Ausführung. Andernfalls bleibt die Order so lange aktiv, bis sie storniert wird.

Schritt 2 – Order für 10 Optionskontrakte übermittelt

Sie haben Ihre Order für 10 „Jan11 140“-Calls von XYZ platziert. Zu diesem Zeitpunkt sind die Kontrakte weder zu Ihrem Limitkurs noch in der gewünschten Gesamtmenge verfügbar. Wenn die gesamte Ordermenge zu Ihrem Limitkurs oder einem besseren Kurs verfügbar wird, kommt die Order zur Ausführung. Andernfalls bleibt die Order so lange aktiv, bis sie storniert wird.

Schritt 3 – Der Marktkurs fällt und ein Teil der Menge wird verfügbar

Der Kurs der Optionskontrakte für XYZ fällt auf 3,95. Dies entspricht Ihrem Limitkurs. Allerdings sind nur 4 Kontrakte zu diesem Kurs verfügbar. Da es sich um eine All-or-None-Order handelt, kann Ihre Order erst ausgeführt werden, wenn die komplette Ordermenge zu Ihrem gewünschten Kurs verfügbar wird.

Schritt 4 – Gesamtmenge wird verfügbar

Schließlich wird die Gesamtmenge von 10 Optionskontrakten zu Ihrem Limitkurs verfügbar und die Order wird ausgeführt.

| Annahmen | |

|---|---|

| Aktion | KAUFEN |

| Menge | 10 |

| Ordertyp | LMT |

| Limitkurs | 3,95 |

| Orderattribut | All-or-None-Order |

| Marktkurs | 4,00 |

Algo Arrival Price

Produkte: |

Stocks, ETFs, Currencies, CFDs |

Plattformen: |

TWS, IBKR Desktop, IBKR Mobile |

Regionen: |

Produkte aus den USA und nicht aus den USA |

Routing: |

IB-Algorithmus |

Dieser algorithmische Ordertyp versucht, über den Verlauf der Order hinweg den Mittelwert der Geld-/Briefspanne zum Zeitpunkt der Orderübermittlung zu erzielen. Der Arrival-Price-Algorithmus hilft dabei, Orders zu verbergen, die sich auf einen hohen Prozentsatz des durchschnittlichen Tagesvolumens auswirken würden. Die Ausführungsgeschwindigkeit wird durch das vom Benutzer gewählte Maß an Risikobereitschaft und den benutzerdefinierten Prozentsatz des durchschnittlichen täglichen Volumens bestimmt. Wie schnell Ihre Order im Tagesverlauf übermittelt wird, hängt von Ihrem Dringlichkeitslevel ab – bei einer höheren Dringlichkeitsstufe wird die Order schneller ausgeführt, aber ist dabei einem höheren Marktrisiko ausgesetzt. Die Marktauswirkung kann durch Zuweisung einer geringeren Dringlichkeitsstufe reduziert werden. Hierbei verlängert sich mit hoher Wahrscheinlichkeit die Laufzeit der Order. Der Benutzer kann einen max. Prozentsatz des durchschnittlichen täglichen Volumens (ADV) zwischen 1 % und 50 % festlegen. Im Ordereingabefenster kann der Benutzer festlegen, wann die Orderlaufzeit beginnen und enden soll, unabhängig davon, ob die vollständige Ordermenge in diesem Zeitraum ausgeführt wurde oder nicht. By checking the box marked Allow trading past end time the algo will continue to work past the specified end time in an effort to fill the remaining portion of the order.

Order Type At Auction

Produkte: |

Stocks, ETFs, Futures |

Plattformen: |

TWS Only |

Regionen: |

Nur Produkte nicht aus den USA |

Routing: |

Gelenkt |

At-Auction-Orders werden bereits während des vorbörslichen Handels in das elektronisches Handelssystem eingestellt, um eine Ausführung zum veranschlagten Eröffnungskurs (Calculated Opening Price, COP) zu erzielen. Falls es bei Handelseröffnung nicht zur Ausführung Ihrer Order kommt, wird sie als Limit-Order neu übermittelt, wobei als Limitkurs der COP oder der beste Geld-/Briefkurs nach Handelsbeginn verwendet wird.

Beispiel

- Select AUC from the Time in Force field.

Sie möchten 10 XYZ-Futureskontrakte als Auction-Order zum veranschlagten Eröffnungspreis kaufen, da Sie davon ausgehen, dass dies der beste Kurs des Tages sein wird. Erstellen Sie eine Kauforderzeile und wählen Sie MTL als Ordertyp und AUC als Gültigkeitsdauer aus. Durch den Ordertyp „Market to Limit“ in Kombination mit AUC als Gültigkeitsdauer wird Ihre Order zur At-Auction-Order. Kommt es während der vorbörslichen Handelszeit nicht zur Ausführung, wird Ihre Order in eine Limit-Order mit dem COP als Limitkurs umgewandelt.

Order Type Auto Combo Limit

Produkte: |

Stocks, ETFs |

Plattformen: |

TWS Only |

Regionen: |

Produkte aus den USA und nicht aus den USA |

Routing: |

Gelenkt |

Attach an opposite-side limit order to a complex multi-leg combination order. The limit price is determined using the Combo Order Preset values for the "Target Order." The attached order is a child order and will be linked to the parent order automatically with the OCA (one-cancels-other) tag. This order will be auto-submitted when the parent order fills.

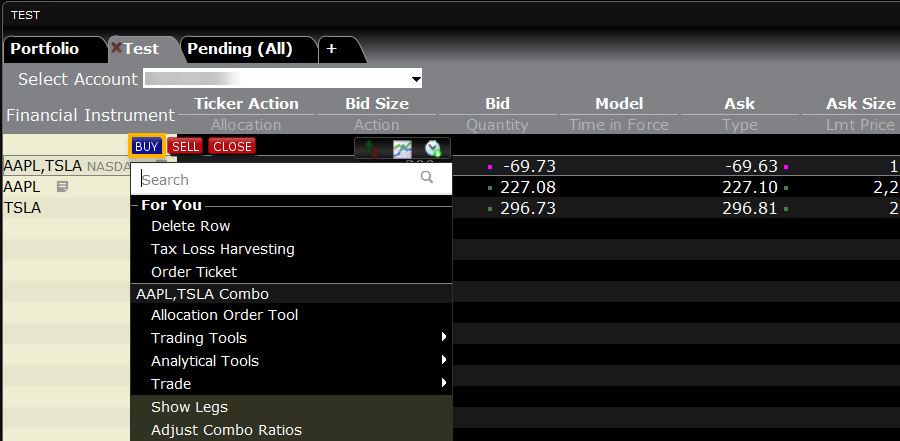

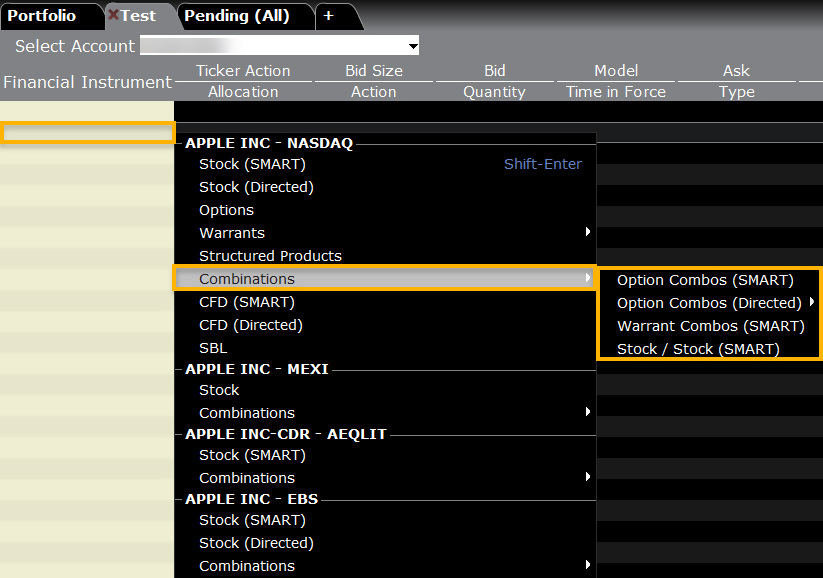

First you will need to create a combination order in TWS. To do so, add a product into a watchlist (such as AAPL), select “Combinations” and choose one of the following options. For this example, we have selected Stock / Stock.

Beispiel

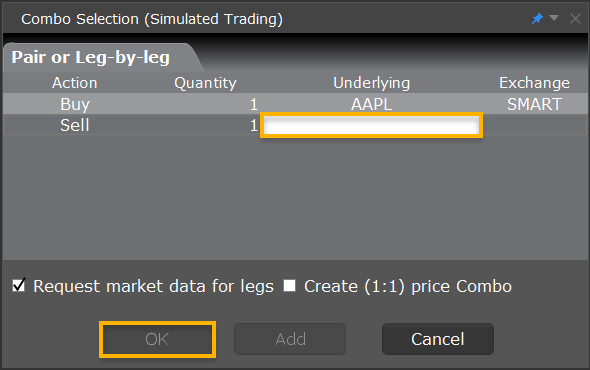

Once the selection has been made, a pop-up will appear on your screen. Add the additional asset to this combo order and Press OK.

Next, you will be navigated back to the watchlist with the combo order populating. Right-click on the combo order and select “Buy”.

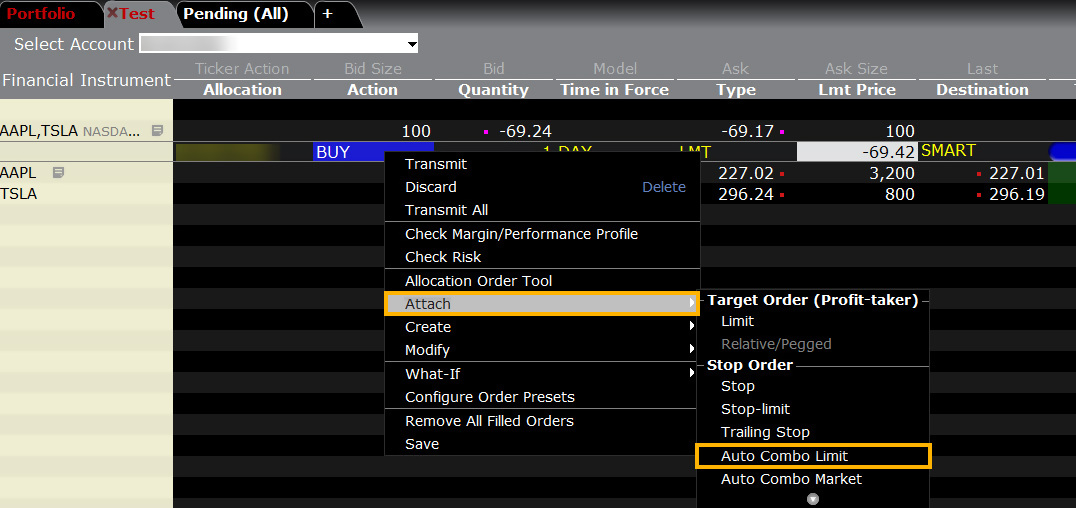

An order line will populate below the combo. Right-click on this order line and select “Attach” followed by "Auto Combo Limit Order."

Order Type Auto Combo Market

Produkte: |

Stocks, ETFs |

Plattformen: |

TWS Only |

Regionen: |

Produkte aus den USA und nicht aus den USA |

Routing: |

Gelenkt |

Attach an opposite-side limit order to a complex multi-leg combination order. The limit price is determined using the Combo Order Preset values for the "Target Order." The attached order is a child order and will be linked to the parent order automatically with the OCA (one-cancels-other) tag. This order will be auto-submitted when the parent order fills.

First you will need to create a combination order in TWS. To do so, add a product into a watchlist (such as AAPL), select “Combinations” and choose one of the following options. For this example, we have selected Stock / Stock.

Beispiel

Once the selection has been made, a pop-up will appear on your screen. Add the additional asset to this combo order and Press OK.

Next, you will be navigated back to the watchlist with the combo order populating. Right-click on the combo order and select “Buy”.

An order line will populate below the combo. Right-click on this order line and select “Attach” followed by "Auto Combo Market Order."

Algo Balance Impact and Risk

Produkte: |

Options Only |

Plattformen: |

TWS Only |

Regionen: |

Nur Produkte aus den USA |

Routing: |

IB-Algorithmus |

Zweck

Der Algorithmus dient dazu, zwischen den Auswirkungen, die der Handel mit einer Option auf den Markt hat, und dem Risiko abzuwägen, dass sich der Kurs innerhalb des Zeitrahmens der Order verändert. Diese Strategie berücksichtigt das benutzerdefinierte Maß an Risikobereitschaft, um zu bestimmen, wie schnell eine Order ausgeführt wird. Ebenfalls einbezogen wird dabei der benutzerdefinierte Zielanteil des Volumens.

Einzugebene Parameter

- Max. Prozentsatz des durchschnittlichen Tagesvolumens

- Dringlichkeit/Risikobereitschaft

- Kann nicht warten

- Aggressiv

- Neutral

- Passiv

- Kontrollkästchen „Abschluss bis Tagesende anstreben“

Zu beachtende Punkte

- Der maximale Prozentsatz, den Sie festlegen, ist der prozentuale Anteil am gesamten Optionsvolumen des jeweiligen Basiswerts an diesem Handelstag für den gesamten Optionsmarkt.

- Die Dringlichkeit der Ausführung legt fest, wie schnell die Order im Tagesverlauf übermittelt wird.

- Je höher die Dringlichkeit, desto schneller wird die Order ausgeführt, wodurch auch die Marktauswirkungen stärker ausfallen. Bei einer geringeren Dringlichkeit kann die Order über den Tagesverlauf hinweg ausgeführt werden, wodurch der Markt weniger stark beeinflusst wird.

- Beachten Sie, dass der Algorithmus eine Randomisierungsfunktion nutzt, um die Order zu verbergen. Standardmäßig versucht er stets, die Order schnell auszuführen. Die Auswahl der Dringlichkeit/Risikobereitschaft wird auch durch die Ordergröße beeinflusst. Der Algorithmus ist für Orders gedacht, die sich auf einen hohen Prozentsatz des durchschnittlichen Tagesvolumens auswirken. Bei kleineren Orders kann es sein, dass der Algorithmus keinen wesentlichen Effekt hat.

- Falls Abschluss bis Tagesende anstreben aktiviert ist, versuchen wir, die Order am selben Tag abzuschließen. Bitte beachten Sie, dass wir möglicherweise einen Teil der Order unausgeführt lassen, falls das Risiko einer Kursveränderung über Nacht geringer ist als die zusätzlichen Kosten für eine Ausführung der gesamten Order am selben Tag.

- Verfügbar für US-amerikanische Aktien- und Indexoptionen.

Tool Basket

Produkte: |

Stocks, ETFs, Options, Futures, FOPs, Currencies, CFDs, Bonds, Funds, Warrants |

Plattformen: |

TWS Only |

Regionen: |

Nur Produkte aus den USA |

Routing: |

Gelenkt |

TWS BasketTrader can be used to manage baskets of securities or other asset classes. Portfolio managers and investors can build a spreadsheet of tickers for import to TWS or simply add directly to a TWS page and save as a basket. Order size, type and price can be built before saving the entire group as a Basket for execution at a later time, and these values can be modified when you're ready to trade the basket. Because BasketTrader is flexible and configurable, investors can quickly access an established portfolio, rebalance, and manage baskets before submitting orders.

Beispiel

Sie möchten mehrere Orders für verschiedene Finanzinstrumente gleichzeitig platzieren. Bevor Sie Ihre Basket-Order auswählen und platzieren können, müssen Sie eine Basket-Datei erstellen und speichern:

Erstellen Sie zunächst die Orders, die Sie in die Basket-Datei aufnehmen möchten. Passen Sie die Orderparameter und Orderattribute wie gewünscht an. Wählen Sie dann im Menü „Handel“ die Aktion „Orders als Basket speichern“ aus. In dem erscheinenden Dialogfeld können Sie die Datei prüfen oder unter Verwendung der Dateiendung .csv umbenennen (z. B. „aktien.csv“). Klicken Sie anschließend auf OK. Das System verwendet den Namen des Trading-Fensters als Standardnamen für Ihre Basket-Datei. Stornieren Sie nun die Orders, die Sie erstellt haben, indem Sie im Menü „Handel“ auf „Alle Orders auf der Seite stornieren“ klicken.

Platzieren Sie Ihre Basket-Order dann mithilfe des BasketTrader. Klicken Sie im Menü „Trading-Tools“ auf „BasketTrader“ oder klicken Sie auf das BasketTrader-Symbol in der Trading-Symbolleiste. Wählen Sie Ihre Basket-Datei aus der Drop-down-Liste im Feld „Basket-Datei“ aus oder laden Sie die Datei über „Durchsuchen“ hoch, falls sie in der Liste nicht erscheint. Passen Sie bei Bedarf den Multiplikator an. Dieser Wert multipliziert die Menge jeder Order im Basket. Passen Sie bei Bedarf die Orderparameter an und übermitteln Sie dann die gesamte Basket-Order. Sie können einzelne Orders aus dem Basket über die Marktdatenzeilen unter „Orders“ übermitteln.

Eine einzige Basket-Order kann mehrere Ordertypen zu verschiedensten Produkten enthalten und alle unterstützte Gültigkeitsdauer-Einstellungen und Orderattribute umfassen. Die nachstehende Abbildung zeigt einen Ausschnitt aus einer Basket-Orderdatei, die in MS-Excel geöffnet wurde.

Attached Order Beta Hedge

Produkte: |

Stocks, ETFs |

Plattformen: |

TWS Only |

Regionen: |

Produkte aus den USA und nicht aus den USA |

Routing: |

Gelenkt |

Attached hedge order to a stock with an ETF. Used to reduce risk systematically by purchasing stock with offsetting betas.

Tool Block

Produkte: |

Options Only |

Plattformen: |

TWS Only |

Regionen: |

Nur Produkte aus den USA |

Routing: |

Gelenkt |

Das Block-Attribut wird für großvolumige Optionsorders an der ISE verwendet, die mindestens 50 Kontrakte umfassen. Wenn Sie große Orders über einen gewissen Zeitraum hinweg ausführen möchten, ohne starke Marktbewegungen zu verursachen, können Sie hierzu das Tool Akkumulieren/Verteilen in der TWS verwenden.

Beispiel

- Select the checkbox in the Block Order field.

Sie möchten 10.000 XYZ-Optionskontrakte zum bestmöglichen Preis kaufen. Markieren Sie dazu die Tickerzeile der XYZ-Option und öffnen Sie das Orderticket. Wählen Sie im Feld für die Börse „ISE“ aus und geben Sie dann einen Limit-Kurs in das Kursfeld ein. Klicken Sie als Nächstes auf die Registerkarte „Verschiedenes“ und markieren Sie das Block-Order-Kästchen. Dadurch wird sichergestellt, dass Ihre Order öffentlich sichtbar ist, und kann zu einer Kursverbesserung führen. Klicken Sie auf „Übermitteln“, um die Order zu platzieren, oder auf „Akzeptieren“, um die Order auf dem Trading-Bildschirm anzuzeigen, bevor Sie sie übermitteln.

Order Type Box Top

Produkte: |

Options Only |

Plattformen: |

TWS Only |

Regionen: |

Nur Produkte aus den USA |

Routing: |

Gelenkt |

Eine Box-Top-Order wird als Market-Order zum besten aktuellen Kurs ausgeführt. Falls es zu einer teilweisen Ausführung der Order kommt, wird der verbleibende Anteil als Limit-Order neu platziert, wobei als Limitkurs der Kurs verwendet wird, zu dem der erste Anteil der Order ausgeführt wurde.

Beispiel

- Click the Ask Price to create a BUY order

- Enter 3 in the Qty field

- Select BOX from the Destination field

- Select BOX TOP from the Type field

- Click the T to transmit the order

Ordertyp im Detail – Box-Top-Kauforder

Schritt 1 – Eingabe einer Box-Top-Order

Der JAN11 130 XYZ Call steht aktuell bei einem Kurs von 6,00 bis 6,05 USD. Sie erstellen eine Market-Order zum Kauf von drei Kontrakten und wählen BOX als Routingziel sowie BOX TOP als Ordertyp aus. Das Wort MARKET erscheint im Limitkursfeld, um anzuzeigen, dass Sie bereit sind, zum aktuellen Marktkurs zu kaufen. Übermitteln Sie dann die Order.

Eine Box-Top-Order wird als Market-Order zum besten aktuellen Kurs ausgeführt. Falls es zu einer teilweisen Ausführung der Order kommt, wird der verbleibende Anteil als Limit-Order neu platziert, wobei als Limitkurs der Kurs verwendet wird, zu dem der erste Teil der Order ausgeführt wurde.

| Annahmen | |

|---|---|

| Aktion | KAUFEN |

| Menge | 3 |

| Ordertyp | BOX TOP |

| Routingziel | BOX |

| Marktkurs | 6,00 bis 6,05 |

| Limitkurs | MARKET (aktueller Marktkurs) |

Schritt 2 – Die Order wurde übermittelt und als Market-Order teilweise ausgeführt

Sie haben Ihre Box-Top-Order übermittelt und die Order wurde als Market-Order teilweise ausgeführt. Sie haben zwei Kontrakte zu je 6,05 USD – dem besten am Markt verfügbaren Kurs – erworben. Die verbleibende Ordermenge, ein Kontrakt, wird storniert und sofort als Limit-Order neu platziert, wobei als Limitkurs automatisch 6,05 USD verwendet wird. Der Limitkurs entspricht dem Kurs, zu dem der erste Teil der Order ausgeführt wurde.

| Annahmen | |

|---|---|

| Aktion | KAUFEN |

| Menge | 3 |

| Ordertyp | BOX TOP > LMT |

| Marktkurs | 6,05 |

| Limitkurs | 6,05 |

Schritt 3 – Die verbleibende Ordermenge wird als Limit-Order neu platziert

Der stornierte Teil Ihrer Order, ein einzelner Kontrakt des JAN11 130 XYZ Call, wurde als Limit-Order neu übermittelt, wobei als Limitkurs 6,05 USD verwendet wird. Dies ist der Kurs, zu dem der erste Teil Ihrer Order als Market-Order ausgeführt wurde. Der Kontrakt wird zum Limitkurs verfügbar und die Order wird zu diesem Kurs ausgeführt, sodass nun Ihre gesamte Order über drei Kontrakte ausgeführt wurde.

| Annahmen | |

|---|---|

| Aktion | KAUFEN |

| Menge | 1 (2 bereits ausgeführt) |

| Ordertyp | LMT |

| Marktkurs | 6,05 |

| Limitkurs | 6,05 |

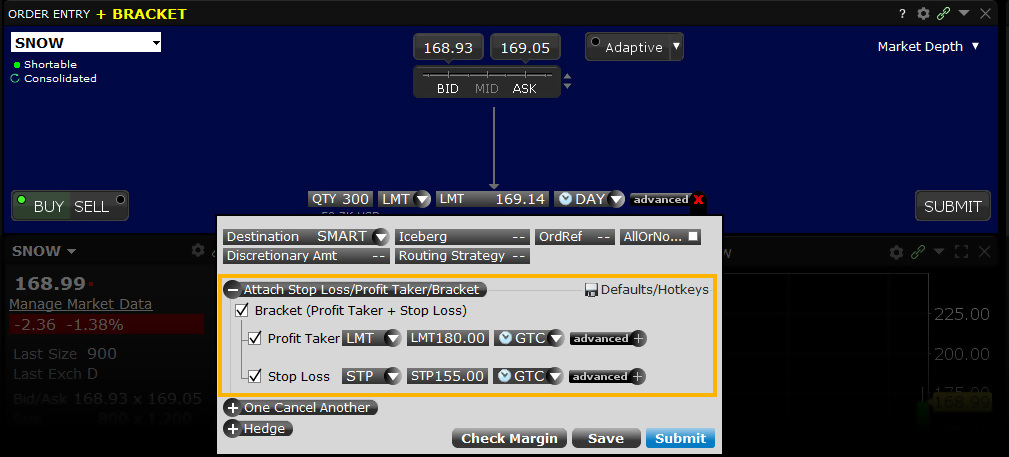

Order Type Bracket

Produkte: |

Stocks, ETFs, Options, Futures, FOPs, Currencies, CFDs, Warrants, EFPs, Combos |

Plattformen: |

TWS, IBKR Desktop, and IBKR Mobile |

Regionen: |

Produkte aus den USA und nicht aus den USA |

Routing: |

Smart, Directed |

Bracket-Orders helfen dabei, Verluste zu begrenzen und Gewinne abzusichern. Dazu wird eine Order mit zwei einander gegenüberliegenden Orders flankiert. Kauforders werden durch eine Limit-Verkaufsorder oberhalb und eine Stop-Verkaufsorder unterhalb flankiert. Verkaufsorders werden durch eine Stop-Kauforder oberhalb und eine Limit-Kauforder unterhalb flankiert.

Die Ordermenge der ober- und unterhalb liegenden Bracket-Orders entspricht der Menge der ursprünglichen Order. Für die Bracket-Order wird standardmäßig ein Abstand von 1,0 zum aktuellen Kurs angewendet. This offset amount can be changed on the order line for a specific order, or modified at the default level for an instrument, contract or strategy using the Order Presets feature in Global Configuration.

Beispiel – Mosaic-Layout

In diesem Beispiel möchten wir 1.000 Aktien des Tickers TSLA zu einem Kurs von maximal 219,50 USD kaufen. Gleichzeitig möchten wir jedoch auch eine Stop-Loss-Order erstellen, um die Aktien zu verkaufen, falls der Kurs auf 218,00 USD fällt. Schließlich möchten wir noch eine Gewinnmitnahme-Order erstellen, falls der Kurs von TSLA während der Handelssitzung auf 221,00 USD steigt. Geben Sie den gewünschten Ticker ein und klicken Sie dann auf KAUFEN. Daraufhin färbt sich der Hintergrund blau. Bei Verkaufsorders färbt sich der Hintergrund rot. Geben Sie die Anzahl an Aktien ein, die gekauft werden sollen, und wählen Sie LMT aus dem Ordertyp-Menü aus. Legen Sie dann den Limitkurs fest, zu dem Sie bereit sind, Aktien zu kaufen. Bei Bedarf können Sie die Angabe der Gültigkeitsdauer anpassen. Das Feld für die Gültigkeitsdauer kann genutzt werden, um GTC (Good-Til-Cancelled) als Gültigkeitsdauer des Trades auszuwählen. In diesem Beispiel verwenden wir eine Day-Order.

Annahmen

| Limit-Kauforder | |

| Aktion | KAUFEN |

| Menge | 1.000 |

| Ordertyp | LMT |

| Marktkurs | 219,60 |

| Limitkurs | 219,50 |

| Limit-Verkaufsorder | |

| Aktion | VERKAUFEN |

| Menge | 1.000 |

| Ordertyp | LMT |

| Marktkurs | 219,60 |

| Limitkurs | 221,00 |

| Stop-Verkaufsorder | |

| Aktion | VERKAUFEN |

| Menge | 1.000 |

| Ordertyp | STP |

| Marktkurs | 219,60 |

| Limitkurs | 218,00 |

Klicken Sie dann rechts neben dem Feld für die Gültigkeitsdauer auf „Erweitert“, um weitere Ordereingabeoptionen einzublenden. Wenn Sie auf die Zeile „Stop-Loss/Gewinntmitnahme/Bracket anhängen“ klicken, erscheint die Bracket-Funktion. Wenn Sie das „Bracket“-Kästchen markieren, werden die Felder „Gewinnmitnahme“ und „Stop-Loss“ automatisch markiert. Geben Sie Ihre gewünschten Werte für die Gewinnmitnahme-Limitorder ein. Geben Sie außerdem auch Ihren gewünschten Stop-Limit-Verkaufsorderkurs ein. Auch hier können Sie die Gültigkeitsdauer bei Bedarf ändern, ehe Sie auf „Übermitteln“ klicken, um die fertige Order zu platzieren.

Beispiel – klassisches TWS-Layout

Ordertyp im Detail – Bracket-Order

Schritt 1 – Eingabe einer Limit-Kauforder

Bracket-Orders sind eine nützliche Möglichkeit zum Mindern von Risiken und Absichern von Gewinnen bei einer Order, die noch nicht ausgeführt wurde. Im folgenden Beispiel möchten Sie 100 Aktien von XYZ kaufen, deren Briefkurs aktuell bei 30,00 liegt. Sie erwarten einen Kursabfall auf 25,00 und dann einen Anstieg auf 30,00. Wenn Sie eine Bracket-Order anhängen, müssen Sie bei dieser Order das Risiko der Position nicht neu beurteilen und mindern, wenn die Limit-Order für einen Kauf bei 25,00 pro Aktie ausgeführt wird.

Klicken Sie auf den Briefkurs der Aktie XYZ, um eine Kauforder zu erstellen, und geben Sie dann die Menge und den Ordertyp sowie 25,00 als Limitkurs ein. Übermitteln Sie die Order aber jetzt noch nicht, da Sie die Bracket-Order noch anhängen müssen.

| Annahmen | |

|---|---|

| Aktion | KAUFEN |

| Menge | 100 |

| Ordertyp | LMT |

| Marktkurs | 30,00 |

| Limitkurs | 25,00 |

Schritt 2 – Bracket-Order anhängen

Um eine Bracket-Order an die Limit-Kauforder anzuhängen, klicken Sie mit der rechten Maustaste auf die Orderzeile und wählen Sie dann Anhängen > Bracket-Order aus. Ihre ursprüngliche Order wird nun durch eine Limit-Verkaufsorder und eine Stop-Verkaufsorder flankiert. Geben Sie dann 30,00 als Limitkurs für die angehängte Limit-Verkaufsorder ein sowie 20,00 als Zusatzlimit. Dieser Kurs dient als Auslösekurs für die angehängte Stop-Verkaufsorder. Übermitteln Sie dann die Order.

| Annahmen | |

|---|---|

| Marktkurs | 30,00 |

| Limit-Kauforder | |

| Aktion | KAUFEN |

| Menge | 100 |

| Ordertyp | LMT |

| Limitkurs | 25,00 |

| Limit-Verkaufsorder | |

| Aktion | VERKAUFEN |

| Menge | 100 |

| Ordertyp | LMT |

| Limitkurs | 30,00 |

| Stop-Verkaufsorder | |

| Aktion | VERKAUFEN |

| Menge | 100 |

| Ordertyp | STP |

| Auslösekurs | 20,00 |

Schritt 3 – Bracket-Order übermittelt

Sie haben Ihre Bracket-Order übermittelt. Die Abbildung oben zeigt den Marktkurs, die jeweiligen Limitkurse für Ihre ursprüngliche Limit-Kauforder sowie die angehängte Limit-Verkaufsorder und den Auslösekurs für die angehängte Stop-Verkaufsorder.

| Annahmen | |

|---|---|

| Marktkurs | 30,00 |

| Limit-Kauforder | |

| Aktion | KAUFEN |

| Menge | 100 |

| Ordertyp | LMT |

| Limitkurs | 25,00 |

| Limit-Verkaufsorder | |

| Aktion | VERKAUFEN |

| Menge | 100 |

| Ordertyp | LMT |

| Limitkurs | 30,00 |

| Stop-Verkaufsorder | |

| Aktion | VERKAUFEN |

| Menge | 100 |

| Ordertyp | STP |

| Auslösekurs | 20,00 |

Schritt 4 – Der Marktkurs fällt und die ursprüngliche Limit-Kauforder wird ausgeführt

Wie erwartet fällt der Aktienkurs von XYZ auf 25,00. Dies entspricht dem Limitkurs Ihrer ursprünglichen Kauforder. Die Order über 100 Aktien wird zu diesem Kurs ausgeführt. Ihre beiden Verkaufsorders werden nun an den Markt übermittelt.

| Annahmen | |

|---|---|

| Marktkurs | 25,00 |

| Limit-Kauforder | |

| Limitkurs | 25,00 |

| Limit-Verkaufsorder | |

| Aktion | VERKAUFEN |

| Menge | 100 |

| Ordertyp | LMT |

| Limitkurs | 30,00 |

| Stop-Verkaufsorder | |

| Aktion | VERKAUFEN |

| Menge | 100 |

| Ordertyp | STP |

| Auslösekurs | 20,00 |

Schritt 5A – Der Marktkurs steigt und die Limit-Verkaufsorder wird ausgeführt

Ein mögliches Szenario ist, dass der Kurs von XYZ auf 30,00 steigt. Dies entspricht dem Limitkurs Ihrer angehängten Limit-Verkaufsorder. Die Order wird zu diesem Kurs ausgeführt und Sie machen einen Gewinn von 500,00 USD. Die andere angehängte Order (Stop-Verkaufsorder) wird storniert.

| Annahmen | |

|---|---|

| Marktkurs | 30,00 |

| Limit-Kauforder | |

| Ausgeführt bei | 25,00 |

| Limit-Verkaufsorder | |

| Limitkurs | 30,00 |

| Stop-Verkaufsorder wird storniert | |

Schritt 5B – Alternatives Szenario: Der Marktkurs fällt und die Stop-Verkaufsorder wird ausgeführt

In einem anderen Szenario fällt der Aktienkurs von XYZ auf 20,00. Dies entspricht dem Auslösekurs Ihrer angehängten Stop-Verkaufsorder. Eine Market-Order wird zu diesem Kurs ausgeführt und Sie verlieren 500,00 USD. Die andere angehängte Order (Limit-Verkaufsorder) wird storniert.

| Annahmen | |

|---|---|

| Marktkurs | 20,00 |

| Limit-Kauforder | |

| Ausgeführt bei | 25,00 |

| Stop-Verkaufsorder | |

| Auslösekurs | 20,00 |

| Limit-Verkaufsorder wird storniert | |

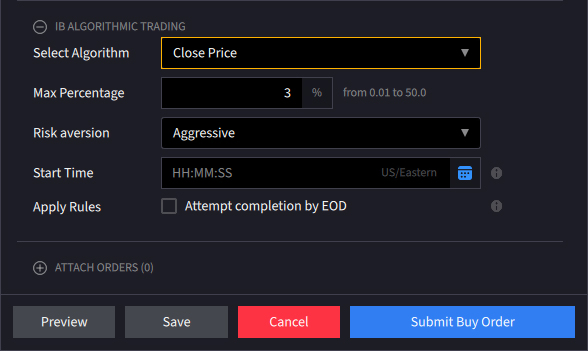

Algo Close Price

Produkte: |

Stocks, ETFs, Options |

Plattformen: |

TWS, IBKR Desktop, IBKR Mobile |

Regionen: |

Produkte aus den USA und nicht aus den USA |

Routing: |

IB-Algorithmus |

Wenn Anleger/-innen im Rahmen der Schlussauktion Market- oder Limit-Orders übermitteln, kann sich das nachteilig auf den Schlusskurs auswirken. Dies ist insbesondere dann der Fall, wenn die Order im Verhältnis zum durchschnittlichen Schlussauktionsvolumen sehr groß ist. Um Anleger/-innen zu unterstützen, die gegen Ende der Handelssitzung Transaktionen ausführen wollen, haben wir die Schlusskurs-Strategie entwickelt. Dieser Algorithmus zerlegt große Ordermengen und wählt das Timing der Ordereingaben so, dass eine kontinuierliche Ausführung erfolgt und Kursabfälle minimiert werden. Der Startzeitpunkt und das Ausführungstempo sind benutzerdefiniert. Dazu muss das gewünschte Markt-Risikoniveau und ein Anteil des Volumens angegeben werden. Der Algorithmus selbst berücksichtigt dann die vorangegangene Volatilität des betreffenden Wertpapiers.

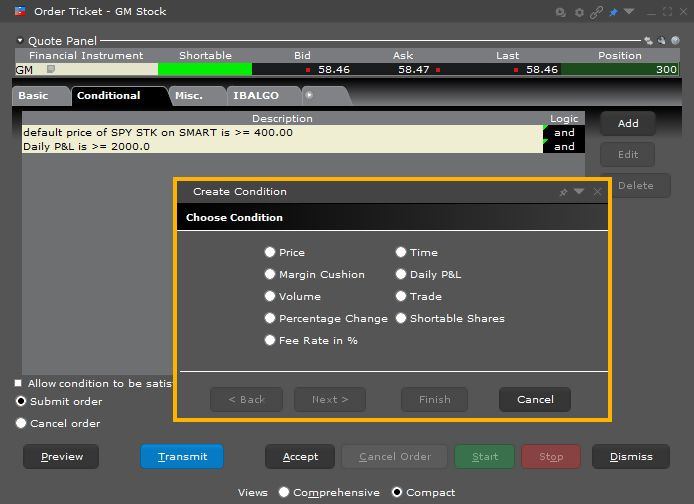

Tool Conditional

Produkte: |

Stocks, ETFs, Options, Futures, FOPs, Currencies, CFDs, Warrants |

Plattformen: |

TWS and IBKR Mobile |

Regionen: |

Produkte aus den USA und nicht aus den USA |

Routing: |

Smart, Directed |

Bedingte Orders ermöglichen es Ihnen, eine oder mehrere Voraussetzungen zu definieren, die erfüllt sein müssen, damit die Order übermittelt wird. So können Sie beispielsweise ganz gezielt nur dann eine Position kaufen oder verkaufen, wenn der Kurs des Basiswerts ober- oder unterhalb eines bestimmten Kurswerts liegt. Alternativ kann eine Bedingung auch so verwendet werden, dass die Order nur dann aktiv wird, wenn sich ein bestimmter Index ober- oder unterhalb einer bestimmten Spanne bewegt. Bei einer bedingten Order können mehrere Bedingungen miteinander kombiniert werden. Dies kann zwar die Ausführung erschweren, stellt dafür aber sicher, dass es nicht unter solchen Bedingungen zu einer Ausführung kommt, unter denen Sie die Transaktion lieber nicht ausgeführt hätten.

Trader können aus Bedingungen mit Kurs-, Zeit- und Volumenvariablen auswählen und diese logisch kombinieren. Hierzu werden die Operatoren „gleich“, „größer als“ und „kleiner als“ verwendet. Weitere mögliche Bedingungen beziehen sich auf die Margin-Auslastung, den Handel und die prozentuale Veränderungen. Clients could enter an order to buy 10 call options on MSFT with a specified limit price of 85-cents, but only when its share price ≤ $46.45 and Volume >25mm and the S&P 500 index was ≤ 2,000.

Bei bedingten Orders mit dem Attribut „Good-til-Canceled“ (GTC), die nicht am selben Tag zur Ausführung kommen, an dem die Bedingung eintritt, muss die Bedingung an dem/den folgenden Tag(en) erneut erfüllt sein, damit die Order aktiv wird.

Beispiel

Ordertyp im Detail – bedingte Kauforder

Schritt 1 – Eingabe einer Limit-Kauforder

Der Call „JAN11 490 XYZ“ steht aktuell bei einem Kurs von 30,20–31,00 USD. Sie möchten 1 Kontrakt kaufen, aber nur, wenn der Briefkurs der zugrunde liegenden Aktie auf 464,00 pro Aktien fällt. Geben Sie dazu eine Limit-Kauforder für 1 Kontrakt ein, klicken Sie mit der rechten Maustaste in die Orderzeile und wählen Sie Ändern > Bedingung aus dem Menü aus.

| Annahmen | |

|---|---|

| Aktion | KAUFEN |

| Menge | 1 |

| Ordertyp | LMT |

| Marktkurs | 30,20–31,00 |

| Limitkurs | 30,95 |

Schritt 2 – Hinzufügen einer Bedingung zur Order

Fügen Sie im Orderticket unter „Bedingt“ eine neue Bedingung hinzu, indem Sie auf Hinzufügen klicken und die oben genannten Schritte befolgen. Sie möchten 1 Kontrakt kaufen, wenn der Kurs des Basiswerts auf 464,00 pro Aktie fällt. Folglich wählen Sie Kurs als Bedingung aus und geben dann das Symbol des Basiswerts, die Auslösemethode, den Operator und den Auslösekurs an.

In diesem Beispiel verwenden wir die Standard-Auslösemethode. Für US-Optionskontrakte ist dies die doppelte Geld-/Briefkurs-Methode, d. h. zwei aufeinanderfolgende Briefkursnotierungen (bzw. Geldkursnotierungen) müssen geringer (bzw. höher) als der Auslösekurs oder mit diesem identisch sein. Wenn die zweite Notierung mit dem Kursniveau der ersten Geld- bzw. Briefkursnotierung identisch ist, muss die zweite ein größeres Volumen aufweisen.

Klicken Sie auf Übermitteln, um die Order zu platzieren.

Schritt 3 – Platzierung einer bedingten Order für 1 Optionskontrakt auf XYZ

Sie haben Ihre bedingte Order übermittelt. Wenn der Kurs der zugrunde liegenden Aktie auf 464,00 pro Aktie fällt, wird Ihre Limit-Order zum Kauf von 1 Optionskontrakt übermittelt.

Schritt 4 – Der Marktkurs des Basiswerts fällt und Ihre Bedingung tritt ein

Der Marktkurs der zugrunde liegenden Aktie XYZ fällt auf 464,00. Dies entspricht dem Auslösekurs Ihrer Bedingung. Da Ihre Bedingung nun erfüllt ist, wird Ihre Limit-Order für 1 Optionskontrakt auf XYZ mit einem Limitkurs von 30,95 übermittelt.

| Annahmen | |

|---|---|

| Aktion | KAUFEN |

| Menge | 1 |

| Ordertyp | LMT |

| Marktkurs | 30,20–31,00 |

| Limitkurs | 30,95 |

| Bedingte Einstellungen | |

| Bedingung | Kurs |

| Basiswert | XYZ |

| Methode | Standard |

| Operator | ≤ |

| Kurs | 464,00 |

Schritt 5 – Der Marktkurs des Basiswerts fällt und die Limit-Order wird ausgeführt

Der Marktkurs der zugrunde liegenden Aktie XYZ fällt auf 464,00. Dies entspricht dem Auslösekurs Ihrer Bedingung. Da Ihre Bedingung nun erfüllt ist, wird Ihre Limit-Order für 1 Optionskontrakt auf XYZ mit einem Limitkurs von 30,95 übermittelt.

| Annahmen | |

|---|---|

| Aktion | KAUFEN |

| Menge | 1 |

| Ordertyp | LMT |

| Marktkurs | 30,95 |

| Limitkurs | 30,95 |

Tool Currency Conversion

Produkte: |

Stocks, Options, Futures, FOPs, Currencies, Warrants |

Plattformen: |

IBKR Mobile, Client Portal |

Regionen: |

Produkte aus den USA und nicht aus den USA |

Easily convert cash from one currency to another using the Currency Conversion tool. Simply pick a currency you have, then enter the amount of the currency you want. The system sets up the market order for the conversion. Just preview your order, and submit!

Expand the accordion items below to learn how to use the Currency Conversion tool on different IBKR platforms.

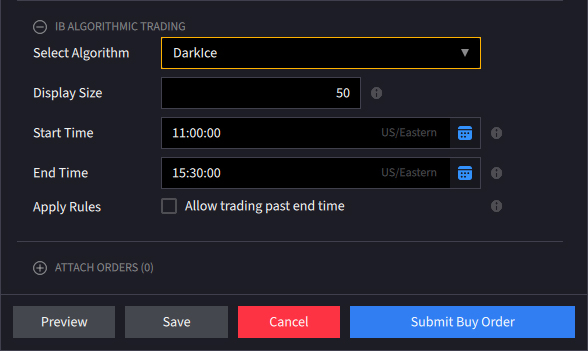

Algo Dark Ice

Produkte: |

Stocks, ETFs, Futures, Currencies, CFDs |

Plattformen: |

TWS, IBKR Desktop, IBKR Mobile |

Regionen: |

Nur Produkte aus den USA |

Routing: |

IB-Algorithmus |

Der Ordertyp „Dark Ice“ greift das Konzept der Diskretion auf, die beispielsweise durch Iceberg- oder Reserve-Orders erzielt wird, und verwendet einen proprietären Algorithmus, um das Ordervolumen noch besser vor dem Markt zu verbergen. Clients can determine the timeframe an order remains live and have the option to allow trading past end time in the event it is unfilled by the stated end time. Um die Auswirkungen einer großen Order auf den Markt zu minimieren, können Sie eine dem Markt angezeigte Menge festlegen, die aber nicht der tatsächlichen Ordergröße entspricht. Darüber hinaus randomisiert der Dark-Ice-Algorithmus die angezeigte Menge um ± 50 % je nachdem, wie wahrscheinlich eine vorteilhafte Kursbewegung ist. Im weiteren Verlauf entscheidet der Algorithmus auf Basis berechneter Wahrscheinlichkeitswerte, ob die Order entweder zum Limitkurs oder einen Tick unter dem aktuellen Briefkurs (bei Kauforders) bzw. einen Tick über dem aktuellen Geldkurs (bei Verkaufsorders) platziert wird.

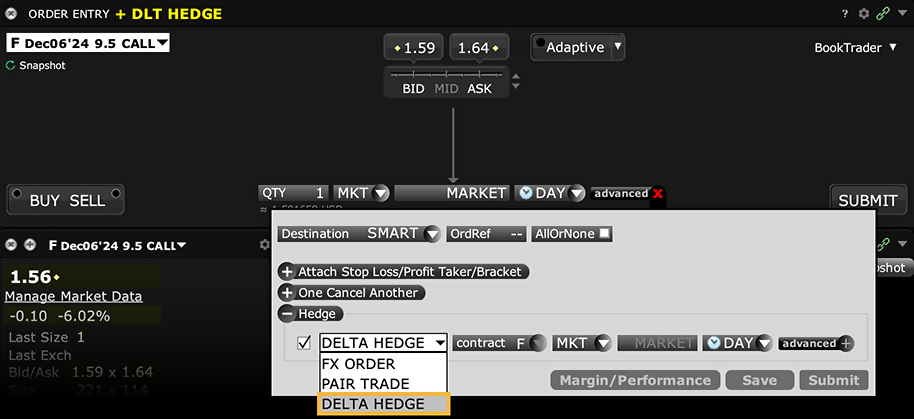

Attached Order Delta Hedge

Produkte: |

Options Only |

Plattformen: |

TWS Only |

Regionen: |

Nur Produkte aus den USA |

Routing: |

Gelenkt |

Attach a delta hedge order to an options order, and as an alternative to setting a hedge order attribute in the original Volatility order line.

Order Type Direct Routing

Produkte: |

Stocks, ETFs, Options, Futures, FOPs, Currencies, Bonds, Funds, Warrants, EFPs, Combos |

Plattformen: |

TWS, IBKR Desktop, IBKR Mobile, Client Portal |

Regionen: |

Produkte aus den USA und nicht aus den USA |

Routing: |

Gelenkt |

Customers can give specific instructions for an order to be routed to a particular exchange or venue for execution instead of using IBKR's SmartRouting technology. Note that the specified exchange may have exchange fees/rebates.

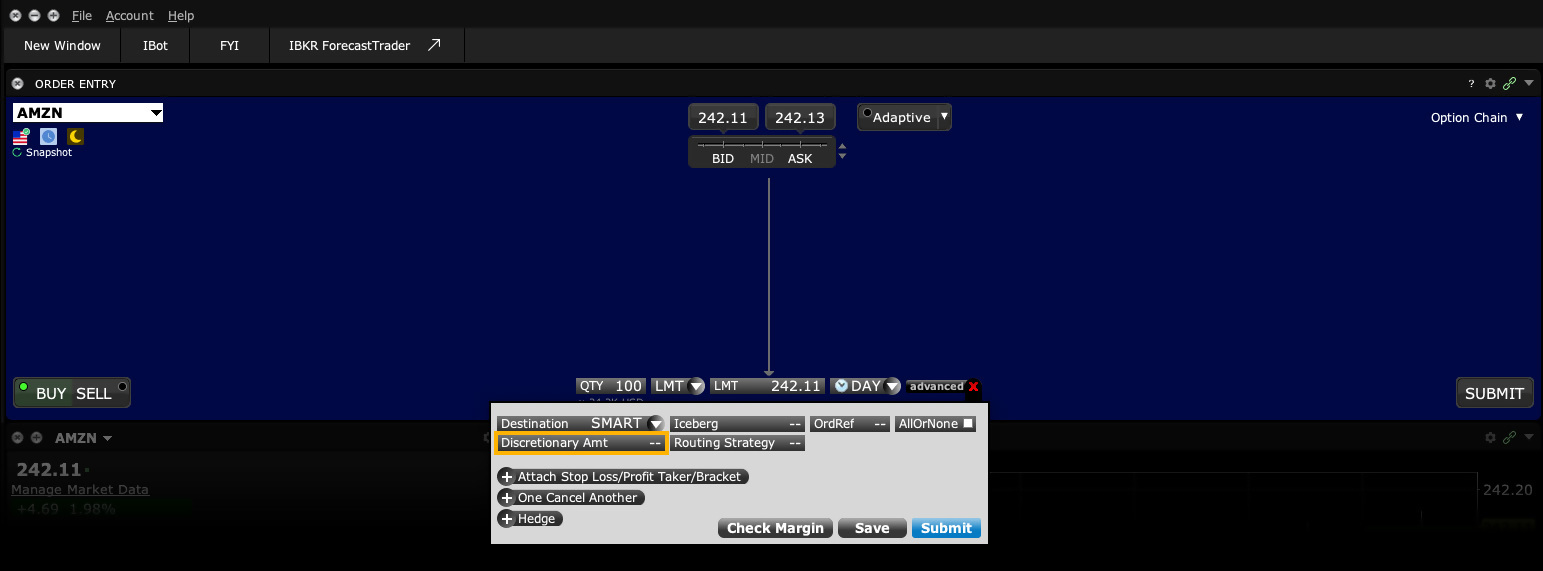

Order Type Discretionary

Produkte: |

Stocks, ETFs |

Plattformen: |

TWS Only |

Regionen: |

Nur Produkte aus den USA |

Routing: |

Smart |

Der Ordertyp diskretionäre Order wird von mehreren Börsen angeboten. Eine diskretionäre Order ist eine Limit-Order, die mit einem verborgenen, festgelegten diskretionären Betrag, der vom Limitkurs abgezogen wird, übermittelt wird. Der diskretionäre Betrag kann verwendet werden, um die Kursspanne zu erweitern, innerhalb derer die Limit-Order ausgeführt werden kann. Am Markt ist lediglich der Limitkurs sichtbar.

For information about special handling for discretionary orders for US options and Penny Pilot Program US options, please see the Discretionary Order Handling page.

Beispiel – Mosaic-Layout

Märkte oder bestimmte Aktienkurse verändern sich häufig rasch und führen dadurch zu ungewöhnlich weiten Spreads. In einigen Fällen sind die Kursnotierungen zu bestimmten Aktien höher und ermöglichen so einen breiteren Spread. Um bei Aktien, für die ein Spread besteht, die Chancen auf eine Ausführung zu erhöhen, können diskretionäre Orders nützlich sein. Dadurch kann ein Limit-Geldkurs erhöht oder ein Limit-Briefkurs reduziert werden, ohne dass diese Kursverbesserung am Markt sichtbar wird. Im vorliegenden Beispiel möchte ein Anleger 1,000 Aktien des Tickers TSLA zu einem Kurs kaufen, der 3 Cent höher liegt, als der nationale beste Geldkurs (National Best Bid – NBB), der in der Marktkursnotierung angezeigt wird. Das Geldkursvolumen des Anlegers wird nur zum NBB angezeigt, obwohl der diskretionäre Betrag die Chancen der Käuferin oder des Käufers auf eine Ausführung erhöht. Des Weiteren möchte die Käuferin oder der Käufer die eigene Kaufbereitschaft auf einen Kurs von höchstens 218,79 USD begrenzen.

| Annahmen | |

|---|---|

| Aktion | KAUFEN |

| Menge | 1.000 |

| Ordertyp | LMT |

| Marktkurs | 218,82 |

| Limitkurs | 218,79 |

| Diskretionärer Betrag | 0,03 |

Geben Sie das Tickersymbol in die Ordereingabemaske ein und klicken Sie auf die Schaltfläche „Kauf“. Daraufhin färbt sich der Hintergrund blau. Bei Verkaufsorders färbt sich der Hintergrund rot. Geben Sie Ihren gewünschten Kaufwert in das Mengenfeld ein und wählen Sie LMT als Ordertyp aus. Nach Wunsch können Sie die Angabe der Gültigkeitsdauer anpassen. In diesem Beispiel verwenden wir eine Day-Order. Klicken Sie auf die Schaltfläche „Erweitert“, um weitere Orderparameter einzublenden. Klicken Sie dann auf das Feld für den diskretionären Betrag. Dort können Sie den Betrag, den Sie über den Geldkurs hinaus bereit sind zu zahlen, in Dollars und Pennies angeben. Bei einem NBB von 218,76 USD und einem diskretionären Betrag von 3 Cent, der zu dieser Order addiert wird, könnte die Order ausgeführt werden, falls der Marktkurs von TSLA auf 218,79 USD fällt. Bitte beachten Sie: Falls der NBB auf 218,77 USD anstiege, würde die Order bei einem Abfall des Marktkurses auf 218,80 USD nicht ausgeführt, da ein Limitkurs von 218,79 USD angegeben wurde. Wenn Sie Ihre Werte in die Ordereingabemaske eingetragen haben, können Sie auf „Übermitteln“ klicken, um Ihre Order zu platzieren.

Beispiel – klassisches TWS-Layout

- Use Customize Layout > Order Columns to display the Discretionary Amt column

- Click the Ask Price to create a BUY order

- Enter LMT in the Type field

- Enter your Limit Price in the Limit Price field

- Enter the Discretionary Amount in the Discretionary Amt field

- Click the T to transmit the order

Ordertyp im Detail - Die diskretionäre Kauforder

Schritt 1 – Eingabe einer diskretionären Kauforder

Sie möchten in einem bewegten Marktumfeld eine Limit-Order zum Kauf von 100 Aktien von XYZ platzieren, die aktuell zu einem Kurs von 64,25 pro Aktie gehandelt werden. Um Ihre Chancen auf eine Ausführung zu erhöhen, entschließen Sie sich, Ihrem Limitkurs einen diskretionären Betrag hinzuzufügen. Klicken Sie auf den Briefkurs, um eine Kauforder zu erstellen und wählen Sie LMT als Ordertyp aus. Geben Sie dann 64,10 als Limitkurs ein und definieren Sie in dem entsprechenden Feld einen diskretionären Betrag von 0,10. Dies ist der Betrag, der zu Ihrem Limitkurs addiert wird, um die Kursspanne zu erweitern, innerhalb derer die Order zur Ausführung kommen kann. Dieser Betrag wird vor dem Markt verborgen - es wird nur der Limitkurs von 64,10 öffentlich sichtbar angezeigt.

Schritt 2 – Order wird übermittelt

Sie haben Ihre Limit-Order mit einem diskretionären Betrag von 0,10 übermittelt. Falls der Aktienkurs von XYZ auf einen Kurs fällt, der innerhalb eines Abstands von 0,10 zu Ihrem Limitkurs von 64,10 liegt, kommt Ihre Order zum Kauf von 100 Aktien zur Ausführung.

| Annahmen | |

|---|---|

| Aktion | KAUFEN |

| Menge | 100 |

| Ordertyp | LMT |

| Marktkurs | 64,25 |

| Limitkurs | 64,10 |

| Diskretionärer Betrag | 0,10 |

Schritt 3 – Der Marktkurs fällt und die Order wird ausgeführt

Der Marktkurs von XYZ fällt auf 64,19. Dieser Wert liegt innerhalb der Spanne, die in dem entsprechenden Feld durch Ihren diskretionären Betrag definiert wird. Ihre Limit-Order für 100 Aktien wird zum Kurs von 64,19 ausgeführt.

| Annahmen | |

|---|---|

| Aktion | KAUFEN |

| Menge | 100 |

| Ordertyp | LMT |

| Marktkurs | 64,19 |

| Limitkurs | 64,10 |

| Diskretionärer Betrag | 0,10 |

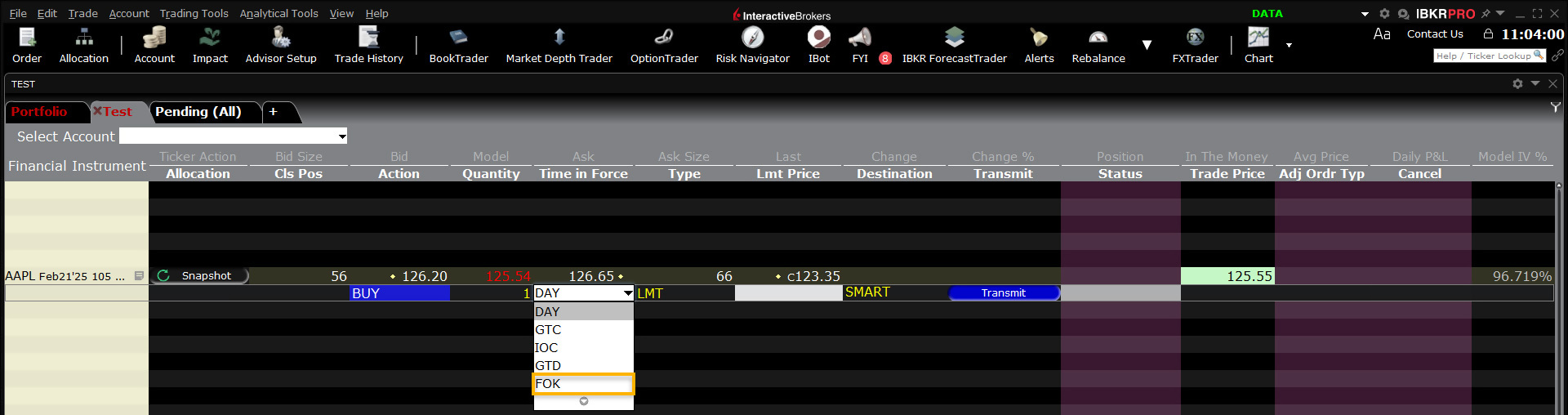

Order Type Fill or Kill

Produkte: |

Options Only |

Plattformen: |

TWS, IBKR Desktop |

Regionen: |

Nur Produkte aus den USA |

Routing: |

Smart, Directed |

Die Auswahl von „FOK“ als Gültigkeitsdauer führt dazu, dass die gesamte Order entweder sofort ausgeführt oder storniert wird. Es kann vorkommen, dass sich sehr kurzfristige Gelegenheiten zum Kauf oder Verkauf einer Option ergeben, die zu einer bestimmten Strategie oder zum eigenen Portfolio passen würden. Diese zeitlich begrenzte Gelegenheit erfordert jedoch unter Umständen, dass eine Mindestanzahl an Kontrakten gekauft oder verkauft wird. Mit dem Ordertyp „Fill-or-Kill“ können Anleger/-innen sicherstellen, dass ihre Orders nicht nur teilweise ausgeführt werden, weil dies in der aktuellen Situation nachteilig wäre. Wenn eine gesamte Order nach der unmittelbaren Übermittlung nicht erfolgreich ausgeführt wird, storniert das System die gesamte Order.

Beispiel

- Click the Ask Price to create a BUY order

- Select the FOK in the Time in Force field

- Click the T to transmit the order

Ordertyp im Detail – Fill-or-Kill-Kauforder

Schritt 1 – Eingabe einer Fill-or-Kill-Kauforder

Am Dienstagmorgen um 10:00 Uhr möchten Sie eine Order zum Kauf von 1000 Kontrakten der Option XYZ übermitteln. Sie möchten, dass die Order entweder sofort komplett ausgeführt wird oder überhaupt nicht. Hierzu erstellen Sie eine Kauforder, wählen einen Ordertyp aus dem entsprechenden Feld aus (in diesem Beispiel verwenden wir eine Limit-Order) und wählen „FOK“ als Gültigkeitsdauer aus. Falls die Order nicht unmittelbar nach Entgegennahme durch die Börse komplett ausgeführt wird, wird die gesamte Order storniert.

Schritt 2 – Kauforder von über 1000 Kontrakten wurde übermittelt

Sie haben Ihre Limit-Order mit der Gültigkeitsdauer „Fill-or-Kill“ übermittelt. Falls die Order nicht unmittelbar nach Entgegennahme durch die Börse komplett ausgeführt wird, wird die gesamte Order storniert.

Schritt 3 – Order wird sofort ausgeführt

Ihr Limit-Kurs und der geltende Marktkurs von XYZ stimmen zum Zeitpunkt der Orderübermittlung überein (13,50). Ihre gesamte Order wird sofort ausgeführt.

| Annahmen | |

|---|---|

| Aktion | KAUFEN |

| Menge | 1000 |

| Ordertyp | LMT |

| Marktkurs | 13,50 |

| Limitkurs | 13,50 |

| Gültigkeitsdauer | FOK |

Alternatives Szenario – Markt- entfernt sich vom Limit-Kurs und die Order kann nicht sofort ausgeführt werden

In diesem alternativen Szenario steigt der Marktkurs von XYZ auf 13,51 und entfernt sich somit von Ihrem Limit-Kurs von 13,50. Ihre Order kann nicht sofort komplett ausgeführt werden und wird daher storniert.

| Annahmen | |

|---|---|

| Aktion | KAUFEN |

| Menge | 1000 |

| Ordertyp | LMT |

| Marktkurs | 13,51 |

| Limitkurs | 13,50 |

| Gültigkeitsdauer | FOK |

Order Type Fractional Shares

Produkte: |

Stocks, ETFs |

Plattformen: |

TWS, IBKR Desktop, IBKR Mobile, Client Portal |

Regionen: |

Produkte aus den USA und nicht aus den USA |

Routing: |

Smart |

Mit Aktienbruchteilen können Sie bei IBKR Anlagen auf mehr Aktien verteilen und dem Aufbau Ihres Portfolios genaue Geldbeträge zugrunde legen, anstatt die Anzahl an Aktien. Mit einem IBKR-Konto können Sie zwischen allen qualifizierten US-, kanadischen und europäischen Aktien (bzw. je nach Verfügbarkeit auch ETFs) auswählen und entscheiden, wie viel sie investieren möchten. Einfacher geht es kaum! Falls der von Ihnen angegebene Kaufpreis nicht für ganze Aktien reicht, kauft oder verkauft IBKR einfach Bruchteile davon.

Um einen Dollarbetrag für eine Bestellung anzugeben, verwenden Sie die Mengenwertleiste im Mengenfeld, um zwischen Aktien und Währung hin- und herzuschalten.

Mit Aktienbruchteilen können Sie bei IBKR Anlagen auf mehr Aktien verteilen und so Ihr Portfolio breiter streuen. Auf diese Weise können Sie selbst kleine Barbeträge für sich arbeiten lassen, um Ihre Rendite schnell und einfach zu maximieren!

| Pick Your Stock | Pick Your $ Amount | Kurs1 | Anzahl der Anteile |

|---|---|---|---|

| NFLX | 25 $ | 644,50 $ | 0,0388 |

| TSLA | 25 $ | 173,79 $ | 0,1439 |

| GOOG | 25 $ | 176,03 $ | 0,1420 |

| AMZN | 25 $ | 184,69 $ | 0,1354 |

| 100 USD | Aktien-Portfolio |

Any trading symbols displayed are for illustrative purposes only and are not intended to portray recommendations.

[1] Share prices as of June 11, 2024.

Order Type Funari

Produkte: |

Stocks, ETFs |

Plattformen: |

TWS Only |

Regionen: |

Nicht US-amerikanische Produkte |

Routing: |

Gelenkt |

Eine Funari-Order wird als Limit-Order mit einem benutzerdefinierten Limitkurs übermittelt. Falls eine Teilmenge der Order nicht ausgeführt wird, wird diese als Markt-on-Close-Order zum Ende der Handelssitzung erneut platziert. Market-on-Close-Orders werden so dicht wie möglich am Schlusskurs ausgeführt.

Beispiel

- Select FUNARI from the Order Type field

- Order must be directed to TSEJ

Offenlegungen

IBKR behält sich vor, an Börsen Market-Orders zu simulieren. For details, see market order handling using simulated orders.

Attached Order FX Order

Produkte: |

Stocks, ETFs, Options |

Plattformen: |

TWS Only |

Regionen: |

Nur Produkte nicht aus den USA |

Routing: |

Gelenkt |

You can elect to attach an FX Order in cases where you are buying a contract in a currency other than your base, and want to convert base currency to the currency of the contract to cover the cost of the trade.

Order Type Good Til Canceled (GTC)

Produkte: |

Stocks, ETFs, Options, Futures, FOPs, Currencies, CFDs, Bonds, Warrants, EFPs |

Plattformen: |

TWS, IBKR Desktop, IBKR Mobile, Client Portal |

Regionen: |

Produkte aus den USA und nicht aus den USA |

Routing: |

Smart, Directed |

Eine Order mit der Gültigkeitsdauer „Good-til-Canceled“ (GTC) bleibt bis zur Ausführung oder Stornierung aktiv1. Da es für die meisten Anlageklassen möglich ist, einen Geldkurs deutlich unter dem aktuellen Handelskurs oder einen Briefkurs über dem aktuellen Kurswert einzugeben, können Sie eine ruhende Order Tage, Wochen oder Monate im Voraus platzieren, ohne den Eingabeprozess täglich wiederholen zu müssen.

Der Ordertyp GTC ermöglicht es Tradern, im Voraus ein Kursniveau festzulegen, zu dem sie in den Handel einsteigen oder aus dem Handel aussteigen möchten. GTC orders will generally 2 be canceled automatically under the following conditions:

- Wenn eine Kapitalmaßnahme bei dem jeweiligen Wertpapier zu einem Aktiensplit (oder einer Aktienzusammenlegung), einem Aktienumtausch oder einer Aktienemission führt.

- Wenn das Unternehmen eine Dividende ausschüttet, deren Rate 3 % des Vortagsschlusskurses übersteigt oder wenn es sich bei der Dividende um eine Sonderdividende handelt, unabhängig von der Höhe der Zahlung.

- If you do not log into your IBKR account for 90 days.

- Am Ende des Kalenderquartals nach dem laufenden Quartal. Wenn Sie also zum Beispiel eine Order während des dritten Quartals 2011 platzieren, wird die Order am Ende des vierten Quartals 2011 automatisch storniert. Falls der letzte Tag des Quartals kein Handelstag ist, erfolgt die Stornierung bei Handelsschluss am letzten Handelstag des betreffenden Quartals. Fällt beispielsweise der letzte Tag des Quartals auf einen Sonntag, werden die Orders an dem vorhergehenden Freitag storniert.

- Orders, an denen Änderungen vorgenommen wurden, erhalten ein neues „Auto-Verfallsdatum“ gemäß dem Ende des Kalenderquartals nach dem laufenden Quartal.

Beispiel – Mosaic-Layout

Ordertyp im Detail – Good-til-Canceled-Order

In diesem Beispiel verfügt ein Anleger über eine bestehende Long-Position von 7.250 Aktien des Tickersymbols F. Die Kursnotierung steht bei 16,04/05. Der Anleger möchte eine Limit-Order einrichten, die die gesamte Position zu einem Kurs oberhalb des vorherrschenden Handelskurses der Aktie verkauft. Durch eine Anpassung mithilfe des Good-til-Canceled-Attributs kann der Anleger die Order am Markt ruhen lassen in der Hoffnung, dass diese früher oder später zu seinem vorab festgelegten Wunschkurs ausgeführt wird.

Der Vorteil dabei besteht darin, dass der Anleger nicht jeden Tag erneut dieselbe Order erstellen und platzieren muss, bis sein gewünschtes Kursniveau erreicht ist.

| Annahmen | |

|---|---|

| Aktion | VERKAUFEN |

| Menge | 7.250 |

| Ordertyp | LMT |

| Marktkurs | 16,05 |

| Limitkurs | 16,53 |

| Gültigkeitsdauer | GTC |

Chart – Eingabe einer Good-til-Canceled-Order für das Tickersymbol F

Klicken Sie auf VERKAUFEN, um ein Orderticket zum Verkauf von Aktien des Tickers F zu erstellen. Der Hintergrund färbt sich rot, um anzuzeigen, dass sich eine Verkaufsorder in Vorbereitung befindet. Wenn Sie hingegen auf KAUFEN klicken, färbt sich der Hintergrund blau. Wenn Sie in Ihrem Portfoliofenster oder einem anderen verknüpften Fenster einen Ticker anklicken, wird dieses Wertpapier automatisch im Ordereingabefenster eingefügt. Das Mengenfeld zeigt den Standardwert für die Anzahl an Aktien an, aber Sie können diesen Wert ganz einfach ändern, indem Sie in das Feld klicken und einen Wert aus dem Pop-up-Fenster auswählen. Alternativ können Sie auch den gewünschten Betrag manuell in das Feld eingeben. Geben Sie die Anzahl an Aktien ein, die verkauft werden sollen, oder klicken Sie alternativ den Positionswert an, um alle Aktien des Tickers F in Ihrem Portfolio zu verkaufen. Wenn Sie auf den Positionswert klicken, übernimmt das Mengenfeld die gesamte Position für den Verkauf. Wählen Sie dann „LMT“ als Ordertyp aus, da wir einen Limitkurs für den Verkauf unserer Aktien eingeben möchten.

Klicken Sie in das Kurseingabefeld, um den Limitkurs zu ändern. In diesem Fall ist der eingegebene Kurs von 16,53 USD erheblich höher als der NBBO (National Best Bid Offer) und liegt außerhalb der Tradingspanne des Tages. Dadurch ist es unwahrscheinlich, dass die Order während der aktuellen Handelssitzung ausgeführt wird.

Wählen Sie nun „GTC“ als Gültigkeitsdauer aus, um sicherzustellen, dass die Order bis zu ihrer Ausführung aktiv bleibt. Weiterhin haben Sie auch die Möglichkeit, die Order außerhalb der regulären Handelszeiten aktiv zu lassen und eine Ausführung im vorbörslichen Handel zu gestatten. Diese Optionen können durch Markieren des entsprechenden Kontrollkästchens aktiviert werden. Die GTC-Order zum Verkauf von 7.250 Aktien des Tickers F zu einem Preis von 16,53 USD pro Aktie kann nun platziert werden. Klicken Sie auf „Übermitteln“, um die Transaktion abzusenden. Die Order bleibt so lange bestehen, bis sie entweder ausgeführt oder storniert wird.

TWS-Beispiel

- Click the Ask Price to create a BUY order

- Select LMT in the Type field

- Select GTC from the Time in Force field

- Enter the quantity in the Qty field

- Enter the Limit Price in the Lmt Price field

- Click T to transmit the order

Ordertyp im Detail – Good-til-Canceled-Order

Schritt 1 – Eingabe einer Good-til-Canceled-Limit-Order

Mit der Gültigkeitsdauer „Good-til-Canceled“ (GTC) bleibt die Order aktiv, bis sie ausgeführt oder storniert wird. In diesem Beispiel ist heute Montag, der 1. Juni, und Sie möchten 100 Aktien des Tickers XYZ kaufen, der aktuell bei einem Kurs von 127,38 steht. Sie möchten, dass die Order so lange aktiv bleibt, bis sie ausgeführt wird. Hierzu erstellen Sie eine Limit-Order über 100 Aktien mit einem Limitkurs von 127,30 und wählen GTC als Gültigkeitsdauer aus.

Schritt 2 – Order wird übermittelt

Sie haben Ihre Limit-Order übermittelt. Diese Order bleibt aktiv, bis sie entweder ausgeführt oder storniert wird.

| Annahmen | |

|---|---|

| Aktion | KAUFEN |

| Menge | 100 |

| Ordertyp | LMT |

| Marktkurs | 127,38 |

| Limitkurs | 127,30 |

| Gültigkeitsdauer | GTC |

Schritt 3 – Die Order bleibt so lange aktiv, bis sie von Ihnen storniert wird

Es sind zwei Tage vergangen. Der Aktienkurs von XYZ ist auf 127,35 gefallen, aber nicht bis auf Ihren Limitkurs von 127,30. Ihre Order zum Kauf von 100 Aktien von XYZ wurde nicht ausgeführt. Jetzt entscheiden Sie, dass Sie nicht länger darauf warten möchten, dass der Marktkurs von XYZ bis auf Ihren Limitkurs fällt. Folglich stornieren Sie die Order, anstatt weiterhin auf eine Ausführung zu warten.

| Annahmen | |

|---|---|

| Aktion | KAUFEN |

| Menge | 100 |

| Ordertyp | LMT |

| Marktkurs | 127,35 |

| Limitkurs | 127,30 |

| Gültigkeitsdauer | GTC |

Offenlegungen

- Orders submitted to IBKR that remain in force for more than one day will not be reduced for ordinary dividends. Mit Blick auf Orderanpassungen vor dem Ex-Tag lohnt es sich, die Verwendung des Gültigkeitstyps „Good-Til-Date/Time“ (GTD) oder „Good-after-Time/Date“ (GAT) oder eine Kombination beider Typen in Erwägung zu ziehen.

- Aktienorders mit einer Gültigkeitsdauer, die sich über mehr als eine Handelssitzung erstreckt, werden mit Do Not Reduce (DNR) gekennzeichnet. IBKR will, on a best efforts basis, cancel such GTC orders as described above; however under certain circumstances IBKR may not be able to cancel such orders on a timely basis, including but not limited to when IBKR receives information on a corporate action within 48 hours of the announced effective date, and such GTC orders may continue to remain in force and may be eligible for execution. Es liegt in der Verantwortung der Kundinnen und Kunden, die eigenen Konten im Auge zu behalten und aktiv zu werden, wenn eine Kapitalmaßnahme angekündigt wird.

Order Type Good Til Date/Time (GTD)

Produkte: |

Stocks, ETFs, Options, Futures, FOPs, Currencies, CFDs, Bonds, Warrants, EFPs, |

Plattformen: |

TWS, IBKR Desktop |

Regionen: |

Produkte aus den USA und nicht aus den USA |

Routing: |

Smart, Directed |

Mit der Gültigkeitsdauer „Good-Til-Date/Time“ (GTD) können Sie ein Enddatum und eine Endzeit auswählen, bis zu deren Erreichen eine Order aktiv bleibt. Zur Verwendung dieses Orderattributs muss die Gültigkeitsdauer GTD ausgewählt und ein Datum in das Feld „Fälligkeitsdatum“ eingegeben werden. Bei Bedarf kann eine Uhrzeit in das Feld „Verfallszeit“ eingegeben werden. Wenn Sie nur ein Fälligkeitsdatum aber keine Zeit eingeben, wird die nicht ausgeführte Order bei Börsenschluss am festgelegten Fälligkeitsdatum storniert.*

Beispiel

- Use Customize Layout > Order Columns to display the Exp. Date and Exp. Time fields

- Click the Ask Price to create a BUY order

- Enter the Limit Price in the LMT Price field

Ordertyp im Detail - Die Good–Til-Date/Time-Order

Schritt 1 – Eingabe einer Good-Til-Date/Time-Limit-Order

Sie möchten eine Order über 100 Aktien von XYZ platzieren, die (falls erforderlich) bis zum 23. Juli um 16.00 Uhr (nordamerikanische Ostküstenzeit) aktiv bleiben soll. Hierzu erstellen Sie zunächst eine Limit-Kauforder, indem Sie auf den Briefkurs von XYZ klicken und dann einen Limitkurs eingeben.

| Annahmen | |

|---|---|

| Aktion | KAUFEN |

| Menge | 100 |

| Ordertyp | LMT |

| Marktkurs | 47,56 |

| Limitkurs | 47,54 |

Schritt 2 – Datum und Uhrzeit eingeben und die Order übermitteln

Als nächstes vervollständigen Sie Ihre Order, indem Sie im Feld „Gültigkeitsdauer“ die Option GTD auswählen und dann ein Datum und eine Uhrzeit in die Felder „Fälligkeitsdatum“ und „Verfallszeit“ eingeben. Verwenden Sie die Kalendersymbole, um das gewünschte Datum und die gewünschte Uhrzeit auszuwählen, und übermitteln Sie dann die Order. Die übermittelte Order bleibt so lange aktiv, bis sie zur Ausführung kommt, storniert wird, oder den Fälligkeitstermin und -zeitpunkt am 23. Juli um 1.00 Uhr (nordamerikanische Ostküstenzeit) erreicht.

Schritt 3 – Order übermittelt

You've transmitted your good-til-date/time order, which will be held in the IBKR system until it fills, until you cancel it or until 4:00 pm ET on July 23, the specified date and time.

Schritt 4 – Falls keine Ausführung erfolgt, wird die Order zum angegebenen Datum und Zeitpunkt storniert

Ihre Limit-Order wurde bis zum 23. Juli um 16.00 Uhr (nordamerikanische Ostküstenzeit) immer noch nicht ausgeführt und Sie haben die Order auch nicht vorzeitig storniert. Da Ihre Order über die von Ihnen definierte Gültigkeitsdauer (Good-Til-Date/Time) verfügt, wird sie nun storniert.

| Annahmen | |

|---|---|

| Aktion | KAUFEN |

| Menge | 100 |

| Ordertyp | LMT |

| Marktkurs | 47,56 |

| Limitkurs | 47,54 |

| Gültigkeitsdauer | GTD |

| Fäll.- Datum | 23. Juli 20XX |

| Fäll.- Zeit | 16.00 Uhr |

Order Type Hidden

Produkte: |

Stocks, ETFs, Options, Futures, FOPs, CFDs, Bonds, Warrants |

Plattformen: |

TWS Only |

Regionen: |

Produkte aus den USA und nicht aus den USA |

Routing: |

Smart, Directed |